6-НДФЛ — раздел 2 декларации требует соблюдения довольно строгих правил и поэтому вызывает наиболее острые вопросы при его заполнении. Из нашей статьи вы узнаете, какие данные и как здесь должны быть отражены.

Какие сведения отражаются в расчете 6-НДФЛ

В 2023 году привычная нам форма 6-НДФЛ несколько изменилась. Особые изменения претерпел раздел 1, связанный со сроками перечисления НДФЛ в бюджет. Все изменения связаны с переходом на уплату налоговых обязательств посредством механизма ЕНП. С отчетности за 1 квартал 2023 г. необходимо применять форму в редакции приказа ФНС РФ от 29.09.2022 № ЕД-7-11/881@.

Актуальный бланк 6-НДФЛ и образцы его заполнения для разных периодов вы можете скачать бесплатно, кликнув по картинке ниже:

6-НДФЛ с 2023 года

Скачать

Более ранние изменения (Приказ Федеральной налоговой службы от 15.10.2020 № ЕД-7-11/753@ — с отчетности за 2020 год) были связаны с тем, что разделы 1 и 2 фактически поменялись местами, кроме того бланк 6-НДФЛ стал включать в себя сведения из справок 2-НДФЛ по каждому сотруднику, а справки 2-НДФЛ, как самостоятельный отчет, были отменены. К отчетности по итогу 2021 года ФНС подкорректировала форму еще раз (приказ от 28.09.2021 № ЕД-7-11/845@).

О том, как правильно заполнить форму 6-НДФЛ, рассказали эксперты КонсультантПлюс. Материал можно просмотреть бесплатно, получив пробный доступ к системе онлайн.

Сдавать отчет обязаны налоговые агенты, т. е. лица (юридические и физические в статусе ИП), выплачивающие доходы физическим лицам и обязанные удерживать и перечислять в госбюджет с данных доходов НДФЛ.

СЛЕДУЕТ ОТМЕТИТЬ! Заключая договор с физическими лицами, зарегистрированными в качестве ИП или в качестве плательщиков налога на профессиональный доход, и выплачивая им вознаграждения, хозяйствующие субъекты не выступают в качестве налоговых агентов, поскольку здесь обязанность по исчислению и перечислению налога (это может быть не только НДФЛ) ложится на физлицо.

Расчет состоит из двух разделов:

- В первом отражается информация о суммах налога, удержанного в последние 3 месяца отчетного периода, по каждому сроку уплаты налога в бюджет. Напомним, что теперь сроки уплаты всех налогов привязаны к одной дате — 28 числу. Для НДФЛ важную роль будет играть период удержания налога с произведенной выплаты. Подробнее обо всех этих периодах читайте в нашем материале.

- Во втором скомпонованы сведения о том, сколько было начислено/выплачено доходов в пользу физлиц, о вычетах, предоставляемых по имеющимся основаниям, ставках, по которым рассчитывается налог, величине налога, подлежащей удержанию и перечислению, и пр.

ВАЖНО!!! С 2023 года доход в виде заработной платы считается фактически полученным не на последний день месяца, за который зарплата начислена, а на день непосредственной выплаты. Поэтому для заполнения расчета 6-НДФЛ теперь совершенно не важно, за какой месяц начислен выплачиваемый доход, в расчет он попадает в тот период, в котором фактически выплачен.

Далее выясним, как заполняется раздел 2 формы 6-НДФЛ и чем надо руководствоваться, чтобы не допустить в нем ошибок.

Заполнение раздела 2 6-НДФЛ: основные принципы

Сразу оговоримся, что принципы заполнения двух разделов отличаются. Вносить данные в раздел 2 6-НДФЛ нужно нарастающим итогом с начала года, а в раздел 1 попадают сведения лишь за последний квартал отчетного периода. То есть по окончании каждого квартала нужно заполнять 2 раздел сведениями:

- за 1 квартал — в отчете за 1 квартал;

- за 1 + 2 квартал — в отчете за полугодие;

- за 1 + 2 + 3 квартал — в отчете за 9 месяцев;

- за 1 + 2 + 3 + 4 квартал — в отчете за год.

Напомним, что отчетными периодами по расчету признаются первый квартал, полугодие, 9 месяцев и год. Таким образом, в расчете за 2023 год раздел 2 будет содержать сведения за период с 01.01 по 31.12, а раздел 1 — с 23.09 по 31.12. В отчете же за 1 квартал 2023 года раздел 1 будет заполнен за период с 1 января по 22 марта, а раздел 2 — за период с 1 января по 31 марта. В отчете за 2 квартал 2023 года раздел 1 будет заполнен за период с 23 марта по 22 июня, а раздел 2 — за период с 1 января по 30 июня.

ОБРАТИТЕ ВНИМАНИЕ! Если налоговый агент применял не одну ставку НДФЛ для расчета налога в отчетном периоде, то разделов 2 будет столько, сколько ставок было использовано для расчета.

Образец заполненной экспертами формы 6-НДФЛ за 3 квартал (9 месяцев) 2023 год вы можете скачать бесплатно, получив пробный доступ к системе КонсультантПлюс:

Скачать бесплатно образец 6-НДФЛ за 9 месяцев 2023 года в КонсультантПлюс

Когда у налогового агента возникают трудности в заполнении той или иной строчки отчета, ему нужно обратиться помимо Порядка, о котором мы уже сказали выше, к письмам ФНС, выпущенным ведомством в достаточно большом количестве с 2016 года. Разъяснения в письмах направлены на то, чтобы помочь агентам безошибочно заполнить форму и представить корректные данные в налоговые органы.

О новых сроках сдачи формы 6-НДФЛ читайте в Готовом решении от КонсультантПлюс. Если у вас нет доступа к справочно-правовой системе, получите пробный онлайн-доступ бесплатно.

Как уточнить раздел 2 в 6-НДФЛ при обнаружении ошибок в сданном расчете

Зачастую бухгалтеры или другие ответственные лица ошибаются при заполнении расчета. Ошибки влекут за собой штраф от налоговиков в размере 500 руб. за каждую искаженную форму. Кроме того, возможно наложение и административного штрафа на должностных лиц предприятий.

Чтобы избежать негативных последствий, лучше всего внимательно перепроверять расчет перед сдачей. Тем не менее если налоговый агент всё же допустил оплошность, но затем сам выявил ее, то нужно поторопиться сдать уточненный отчет, пока ошибку не нашли инспекторы.

При искажении показателей по любой строчке 2-го раздела нужно будет подать корректирующую форму расчета. В целом порядок ее заполнения не будет отличаться от заполнения первоначальной формы. Последовательность действий здесь такова:

- На титульном листе в поле «Номер корректировки» проставляется порядковый номер уточненки (если уточненка сдается в первый раз, то приводится значение «1», если повторно, то — «2», и т. д.). Здесь же указывается новая дата — подготовки или отправки уточненного отчета.

- В строчку раздела 2, где отразились недостоверные сведения, вносятся корректные данные.

Подробнее о корректировочной 6-НДФЛ читайте нашу статью. А по этой ссылке вы узнаете о сроках подачи корректировки данной формы.

Итоги

Расчет 6-НДФЛ предназначен для представления сведений налоговым инспекторам о том, в каком размере налоговый агент выплачивает доходы физическим лицам, каким образом происходят расчет, удержание и перечисление НДФЛ в госказну. В случае возникновения трудностей при внесении числовых показателей в расчет необходимо пользоваться разъяснениями налоговиков, выпускаемыми на регулярной основе. Если же в отчет закрадется ошибка и налоговый агент сам выявит ее, ему необходимо как можно раньше уточнить сведения и представить корректирующую форму. В противном случае возможно наложение штрафных санкций.

На каком бланке сдавать 6-НДФЛ за первое полугодие 2023

Для отчета по итогам первого полугодия 2023 года необходимо использовать бланк, утвержденный приказом ФНС от 15.10.2020 № ЕД-7-11/753@ в редакции приказа ФНС от 29.09.2022 № ЕД-7-11/881@.

Форма отчета состоит из титульного листа и 2 разделов:

-

«Данные об обязательствах налогового агента».

-

«Расчет исчисленных, удержанных и перечисленных суммах НДФЛ».

Если работодатель удерживает НДФЛ по разным ставкам, например 13% в общем случае и 15% с доходов работников, если они превысили 5 млн рублей, то на каждую ставку налога разделы 1 и 2 нужно заполнить по-отдельности.

При заполнении 6-НДФЛ за 1 полугодие 2023 года нужно учесть изменения, которые действуют с 1 января 2023 года в порядке удержания и уплаты налога, а именно:

-

Налоговый агент обязан удерживать НДФЛ при каждой выплате дохода работнику как в денежной, так и в натуральной форме, так как датой получения дохода с 01.01.2023 считается день выплаты, а не последний день месяца, как это было прежде.

-

Перечислять удержанный налог в бюджет теперь нужно не при каждой выплате дохода персоналу, а раз в месяц, а именно: до 28 числа текущего месяца необходимо заплатить НДФЛ, удержанный с 23 числа прошлого месяца по 22 число текущего.

В конце мая вступил в силу закон от 29.05.2023 № 196-ФЗ, который установил приоритет для списания НДФЛ с единого налогового счета.

Теперь НДФЛ списывается с ЕНС сразу после подачи бухгалтерией уведомления. А оно подается раньше срока уплаты налога — 25 числа каждого месяц. Поэтому НДФЛ списывают до срока уплаты, который наступает 28 числа каждого месяца.

Как сдавать отчет 6-НДФЛ

Расчет 6-НДФЛ нужно подать в свою налоговую. Способ сдачи отчета зависит от численности работников и физлиц, которые в отчетном периоде получили доходы:

-

Если их численность не превышает 10 человек, то отчитаться можно на бумаге.

-

Если количество сотрудников и исполнителей превышает это значение, то сдать отчет можно только в электронном виде.

Обратите внимание, что если работодатель должен был отчитаться в электронном виде, а сдал бумажный расчет, за нарушение способа сдачи отчета он получит штраф в размере 200 рублей.

Сдавайте электронную отчетность с сервисом Такском, это позволяет исключить риск ошибки в формате и форме отчета. Умный календарь всегда напомнит о важных датах и не даст пропустить срок сдачи отчетности. К тому же в тарифы отчетности входят бесплатные пакеты отправок документов контрагентам.

Подключиться к сервису

Как заполнить раздел 1 6-НДФЛ

Итак, в 1 разделе 6-НДФЛ за первое полугодие работодателю необходимо заполнить:

-

стр. 020 — общий НДФЛ, подлежащий перечислению с апреля по июнь. Это налог, который удержали с 23 марта по 22 июня.

И распределение по сроку перечисления за второй квартал:

-

стр. 021 — НДФЛ, удержанный за период с 23 марта по 22 апреля 2023 года;

-

стр. 022 — НДФЛ, удержанный за период с 23 апреля по 22 мая 2023 года;

-

стр. 023 — НДФЛ, удержанный за период с 23 мая по 22 июня 2023 года.

-

Стока 024 остается пустой, ее заполнять не нужно.

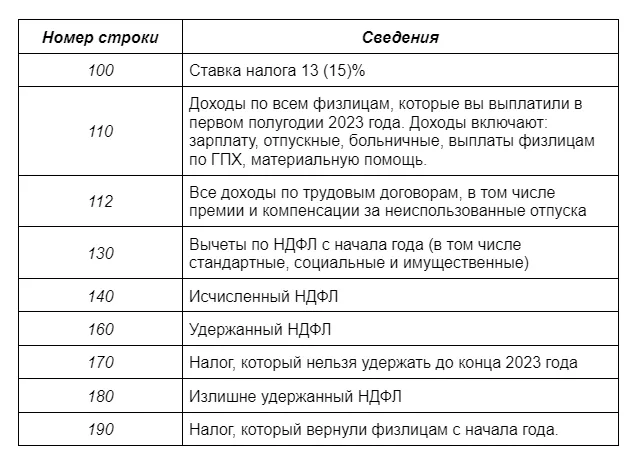

Как заполнить раздел 2 6-НДФЛ

В разделе 2 6-НДФЛ за первое полугодие отражают сведения о доходах и НДФЛ:

Если вторую половину зарплаты за декабрь 2022 года выплатили в январе 2023 года, то эту выплату нужно включить в раздел 2 расчета 6-НДФЛ за первое полугодие.

Как в расчете 6-НДФЛ отразить зарплату, которую выплатили в конце июня

Если в период 23 — 30 июня 2023 года работодатель выплатил сотрудникам зарплату, то ее нужно включить в раздел 2 формы 6-НДФЛ за первое полугодие.

НДФЛ с этой зарплаты не попадет в раздел 1 полугодового отчета, так как срок его перечисления с зарплаты за этот период наступит только в июле — до 28 числа. Сумма налога попадет в строку 021 раздела 1 расчета за 9 месяцев.

А зарплату за июнь, которую выплатили в июле, в расчете за первое полугодие показывать не нужно. Включите эту сумму вместе налогом в отчетность за девять месяцев.

Как проверить расчет 6-НДФЛ

Рекомендуем проверить отчет по контрольным соотношениям, которые приведены в письме ФНС от 18.02.2022 № БС-4-11/1981@.

В мае ФНС дополнила это письмо новым пунктом (письмо от 22.05.2023 № БС-4-11/6401). Появилось новое контрольное соотношение для строки 160 — 1.26. Но его нужно применять впервые только к отчету 6-НДФЛ за 2023 год.

Таким образом значение строки 020 раздела 1 может не совпадать со значением в строке 160 раздела 2 полугодовой 6-НДФЛ.

Сдавайте 6-НДФЛ через Такском. Сервис проверяет отчетность по контрольным соотношениям и гарантирует корректную отправку. Налогоплательщику не придется искать действующий бланк, так как в Такском всегда актуальные формы отчетов. С понятным интерфейсом просто и удобно работать, а если возникли вопросы — круглосуточная техподдержка готова бесплатно прийти на помощь даже в выходные и праздники.

Научитесь заполнять ЕФС-1 по договорам ГПХ

Когда сдавать, какие разделы заполнять и за кого

Получите бесплатный гайд по ЕФС-1

Заполните форму — гайд придет на ваш e-mail:

Реклама: ООО «ТАКСКОМ», ИНН 7704211201, erid: LjN8KRXs6

Не позже 25 июля нужно сдать 6-НДФЛ за полугодие. Форма и порядок заполнения расчета не изменились. Однако эта отчетность часто вызывает сложности. Неясно, к примеру, как отразить выплаты за период с 23 по 30 июня? Нужно ли их включать в строку 110? Об этом и не только расскажем в нашем обзоре.

Кто и куда сдает 6-НДФЛ

Расчет должны подавать все налоговые агенты.

Отчет за полугодие 2023 года нужно сдать в свою налоговую. Обычно его направляют по ТКС.

Если у организации есть несколько обособленных подразделений, при отправке 6-НДФЛ можно выбрать, куда его подавать. При закрытии подразделения нужно учесть ряд особенностей.

Форма 6-НДФЛ

Расчет за полугодие заполните и сдайте по утвержденной форме.

Напомним: новый бланк 6-НДФЛ действует с отчетности за I квартал 2023 года.

Срок сдачи 6-НДФЛ за полугодие 2023 года

Расчет направьте не позднее 25 июля.

Правила заполнения 6-НДФЛ

В расчете за полугодие 2023 года заполните титульный лист, разделы 1 и 2. Включать в отчет справку о доходах и суммах НДФЛ не нужно. Ее вы заполняете только при составлении расчета за год отдельно по каждому физлицу, которое получило от вас доходы.

Код отчетного периода в 6-НДФЛ укажите 31.

По каждому ОКТМО заполните отдельный расчет 6-НДФЛ. Так, если у компании есть обособленное подразделение в другом городе, ей нужно заполнить отдельно расчет по головной организации и по подразделению.

Как заполнить раздел 1 формы 6-НДФЛ за полугодие 2023 года

В разделе 1 расчета укажите НДФЛ, который вы должны перечислить за период с 23 марта по 22 июня, а также возвращенный во II квартале налог.

Обратите внимание: если вы удержали НДФЛ, но срок его уплаты наступит только в III квартале, в разделе 1 отчетности за полугодие налог не отражайте. Его нужно включить в раздел 1 расчета за 9 месяцев.

К примеру, аванс выплатили 23 июня, срок уплаты НДФЛ – 28 июля, значит в разделе 1 расчета за полугодие налог не показывайте, его нужно отразить в отчетности за 9 месяцев.

Укажите в данном разделе:

- в поле 020 — общий НДФЛ по всем физлицам, который нужно перечислить с апреля по июнь;

- в полях 021 – 023 — налог с разбивкой по первому, второму и третьему срокам уплаты за II квартал. Например, в поле 021 нужно указать данные за промежуток с 23 марта по 22 апреля 2023 года со сроком уплаты 28 апреля.

Поле 024 заполнять не нужно, показатели полей 021 – 024 должны соответствовать данным поля 020.

Как заполнить раздел 2 формы 6-НДФЛ за полугодие 2023 года

В раздел 2 расчета включите доходы, вычеты, а также исчисленный и удержанный налог за период с 1 января по 30 июня 2023 года нарастающим итогом. Так, укажите:

- в поле 100 — ставку, по которой исчислили налог (к примеру, 13);

- в поле 110 — доходы по всем физлицам, которые вы выплатили в I полугодии 2023 года (зарплата, отпускные, больничные, матпомощь, выплаты физлицам по ГПД и др.). Уменьшать их на налог и вычеты не нужно;

- в поле 112 — все доходы по трудовым договорам, в том числе премии, компенсации за неиспользованные отпуска;

- в поле 130 — вычеты по НДФЛ с начала года, в том числе стандартные, имущественные и социальные. Учтите: приводить имущественные вычеты отдельно в разделе 2 расчета не нужно;

- в поле 140 — исчисленный НДФЛ по ставке из поля 100 за I полугодие 2023 года. Срок уплаты налога значения не имеет;

- в поле 160 — НДФЛ, который удержали с начала года;

- в поле 170 — налог, который нельзя удержать до конца 2023 года (к примеру, если был доход в натуральной форме и нет денежных выплат);

- в поле 180 — излишне удержанный НДФЛ;

- в поле 190 — налог, который вы вернули физлицам с начала года.

При отражении в расчете различных выплат часто возникают вопросы. Так, бывает неясно, как отразить переходящие доходы. К примеру, если вы выплатили аванс или зарплату с 23 по 30 июня 2023 года, то их нужно отразить в разделе 2 расчета за полугодие. А вот переходящую зарплату за июнь, перечисленную в июле, в отчет за полугодие не включайте. Эту выплату и налог с нее вы покажете в отчетности за 9 месяцев.

Напомним: если зарплату за вторую половину декабря 2022 года вы перечислили в январе, то она также должна войти в раздел 2 расчета 6-НДФЛ за полугодие 2023 года.

Как проверить 6-НДФЛ

Расчет за полугодие 2023 года рекомендуем проверить по контрольным соотношениям (КС). К примеру, можно сверить данные внутри 6-НДФЛ, а также проверить уплату налога.

Учтите: КС 1.26 используйте только при проверке годового расчета. Кроме того, больше не нужно применять междокументные КС 2.2 и 3.1.

Как корректировать ошибки в 6-НДФЛ

Если уже после сдачи расчета вы обнаружили ошибки или забыли указать данные, подайте уточненный 6-НДФЛ. Сделать это лучше как можно раньше, пока ошибку не выявила инспекция. Так можно избежать штрафа.

При корректировке ошибок в КПП или ОКТМО учтите некоторые особенности.

Нулевая форма 6-НДФЛ

Подавать нулевой расчет за полугодие 2023 года не нужно. Если с января по июнь начислений и выплат, с которых нужно платить налог, не было, вы не налоговый агент. Однако рекомендуем уведомить инспекцию о том, что вы не будете сдавать 6-НДФЛ, и указать причину. Иначе могут оштрафовать и заблокировать счета.

Как бюджетная организация заполняет и сдает форму 6-НДФЛ

Бюджетные организации заполняют и подают 6-НДФЛ за полугодие 2023 года в том же порядке, что и коммерческие. Однако есть особенности.

К примеру, в полях 141 и 155, где отражают данные о дивидендах, нужно указать «0», так как бюджетные организации дивиденды не платят.

Подробности:

- Как заполнить форму 6-НДФЛ

Образцы заполнения 6-НДФЛ

- Образец заполнения расчета 6-НДФЛ за полугодие 2023 года

- Образец заполнения учреждением расчета 6-НДФЛ за полугодие 2023 года

Начиная с отчётности за 1 квартал 2023 года 6-НДФЛ нужно подавать на обновлённом бланке. Изменения утверждены приказом ФНС от 29.09.2022 № ЕД-7-11/881@. В этой статье вы узнаете, что изменилось, как теперь налоговым агентам заполнять расчёт 6-НДФЛ, а также найдёте образец его заполнения.

Содержание

- Новшества по НДФЛ

- Как новшества отразились на форме 6-НДФЛ

- Как заполнить новый бланк

- Шаг 1: Титульный лист

- Шаг 2: заполняем Раздел 1

- Шаг 3: заполняем Раздел 2

- Шаг 4: заполняем пропущенные поля и подписываем бланк

- Сроки подачи 6-НДФЛ в 2023 году

- Форма расчёта и способы подачи

Новшества по НДФЛ

Бланк расчёта обновили в связи с тем, что с 2023 года в сфере НДФЛ было введено много изменений. В частности, было отменено правило, согласно которому датой получения дохода в виде зарплаты считался последний день месяца.

Теперь согласно п. 1 ст. 223 НК РФ датой фактического получения зарплаты считается день её выплаты. А именно, день её выдачи наличными деньгами, перечисления на счёт работника или по его распоряжению – на счёт третьего лица.

Как известно, ст. 136 Трудового кодекса РФ обязывает перечислять зарплату не реже двух раз в месяц. Поэтому и доход в виде зарплаты теперь считается полученным не реже двух раз в месяц.

Согласно требованию п. 3 ст. 226 НК РФ, работодатель как налоговый агент обязан начислять налог на доходы физических лиц на дату получения дохода. А поскольку в месяце как минимум две даты получения дохода в виде зарплаты, то и НДФЛ нужно начислять дважды: с оплаты за первую часть месяца, то есть с аванса, а также с оплаты за вторую его часть, то есть с окончательного расчёта. Напомним, что до 2023 года НДФЛ начислялся и удерживался с зарплаты только один раз в месяц.

Кроме того, изменились расчётные периоды по НДФЛ, а также введён единый срок его уплаты. С 2023 года расчётным является период с 23 числа предыдущего по 22 число текущего месяца. Начисленный в этот период налог нужно перечислить в бюджет не позднее 28 числа текущего месяца. То есть в каждом месяце теперь один срок перечисления НДФЛ – 28 число. Итого в каждом квартале таких сроков всего три.

Но есть исключение – это декабрь. В декабре установлено два срока перечисления НДФЛ:

- за период с 23 ноября по 22 декабря – до 28 декабря;

- за период с 23 по 31 декабря – последний рабочий день года.

Поэтому в четвёртом квартале будет не три срока перечисления НДФЛ, а четыре: 28.10, 28.11, 28.12 и последний рабочий день года.

В январе НДФЛ нужно перечислить до 28 числа, однако расчётный период более короткий – с 1 по 22 января.

Как новшества отразились на форме 6-НДФЛ

В форме расчёта НДФЛ физлиц кардинальным образом изменился Раздел 1 и правила заполнения этого листа. В старой 6-НДФЛ было множество строк для отражения сумм налога, ведь сроки его уплаты были различными – они зависели от вида дохода. Так, до 2023 года НДФЛ с зарплаты нужно было перечислить не позднее следующего рабочего дня после её выплаты. А налог с отпускных и больничного пособия перечислялся в последний день месяца их выплаты.

Теперь же в месяце есть лишь один срок уплаты НДФЛ, поэтому лишние строки из Раздела 1 исключили. Оставили всего 4 строки. Причём при заполнении 6-НДФЛ за 1 квартал, полгода и 9 месяцев заполняются лишь 3 первые строки, а четвёртая будет задействована лишь в расчёте за полный год – в ней отражается налог за период с 23 до 31 декабря.

Ещё одно изменение – строка 020 Раздела 1 получила новое название. Теперь это сумма НДФЛ, подлежащая перечислению за последние 3 месяца отчётного периода (ранее – сумма налога, удержанная за те же 3 месяца). Кроме того, на второй странице формы, перед Разделом 1, изменился штрих-код.

Обратите внимание! В прочих разделах 6-НДФЛ никаких изменений нет. Ранее шла речь о том, чтобы дополнить Раздел 2 строкой 161, в которой планировалось указывать НДФЛ, причитающийся к уплате за последние 3 месяца. Однако в итоге такая строка в Разделе 2 не появилась.

Как заполнить новый бланк

Расскажем, как правильно заполнить обновлённый расчёт. Для наглядности разберём пример.

✐ Пример ▼

В ООО «Созвездие» 2 работника: директор и менеджер, деньги выплачиваются им 10 и 25 числа месяца. Суммы выплаченных в 1 квартале 2023 года доходов, а также начисленного, удержанного и переведённого в бюджет НДФЛ, указаны в Таблице 1.

Таблица 1. Данные по ООО «Созвездие» для заполнения 6-НДФЛ за 1 квартал 2023 года, в рублях

| Директор | Менеджер | Всего | |

|---|---|---|---|

| Выплаты с 01.01 по 22.01 | 40 000 | 30 000 | 70 000 |

|

5 200 | 3 900 | 9 100 |

| Выплаты с 23.01 по 22.02 | 80 000 | 60 000 | 140 000 |

|

10 400 | 7 800 | 18 200 |

| Выплаты с 23.02 по 22.03 | 80 000 | 60 000 | 140 000 |

|

10 400 | 7 800 | 18 200 |

| Итого выплат за 1 квартал | 200 000 | 150 000 | 350 000 |

| Итого НДФЛ за 1 квартал | 26 000 | 19 500 | 45 500 |

В состав 6-НДФЛ за 1 квартал 2023 года войдут титул, Раздел 1 и Раздел 2.

Важно: справка о доходах и суммах налога физического лица вместе с Приложением к ней заполняется только при составлении 6-НДФЛ за полный налоговый год.

Что ещё нужно помнить перед формированием расчёта? Порядок заполнения (Приложение № 2 к приказу № ЕД-7-11/753@, далее – Порядок) устанавливает, что в форме нужно обязательно отразить данные в строках для указания реквизитов и суммовых показателей. Если сумма отсутствует, ставится «0». Если какие-то поля заполнять не нужно, в них ставится прочерк. Но если 6-НДФЛ заполняется на компьютере, прочерки можно не ставить.

Вверху каждой страницы внесём ИНН и КПП ООО «Созвездие». Если расчёт заполняет ИП, он указывает только ИНН.

Далее идёт пошаговая инструкция заполнения 6-НДФЛ за 1 квартал 2023 года для ООО «Созвездие».

Шаг 1: Титульный лист

Первый лист стандартный – он похож на титульные листы других отчётов и налоговых деклараций. На нём укажем:

- номер корректировки «0–», поскольку отчёт за 1 квартал подаём первый раз. Если впоследствии понадобится его изменить, подадим новый отчёт, и в этом поле укажем номер корректировки «1–», «2–»;

- код периода «21», означающий 1 квартал (Приложение 1 к Порядку);

- год 2023;

- код налогового органа (номер ИФНС);

- код места учёта «214» из Приложения № 2 к Порядку, он означает, что расчёт подаётся в ИФНС по месту нахождения организации (для ИП нужно брать код «120»);

- налоговый агент – сокращённое наименование компании, а если в уставе оно не прописано – полное. В нашем случае укажем ООО «Созвездие». ИП должны вписать сюда ФИО;

- одинарное поле под название компании, а также следующую строку заполнять не будет – они предназначены для случая реорганизации компаний и лишения полномочия филиалов;

- ОКТМО;

- телефон с кодом;

- итоговое количество страниц формы и приложений (доверенности). Указывать эти значения нужно после заполнения расчёта, когда будет понятно, сколько в нём в итоге страниц;

- код 1, поскольку подпись на 6-НДФЛ ставит директор ООО «Созвездие». Когда расчёт подаёт ИП, код «1» указывается в случае, если подпись он ставит самостоятельно. Если действует представитель организации или ИП, ставится код «2»;

- фамилия, имя и отчество директора ООО «Созвездие», поскольку именно его подпись будет стоять на документе. ИП тут повторять своё ФИО не должен;

- название организации-представителя мы не указываем, так как сдаёт лично директор. Указывается оно в случае, если налогоплательщика представляет юридическое лицо (бухгалтерская фирма). Выше, в строках для ФИО, вписываются данные того представителя этого юрлица, которое будет от его имени подписывать 6-НДФЛ;

- реквизиты доверенности, если подпись ставит не директор и не ИП. К нашему случаю это не относится.

Шаг 2: заполняем Раздел 1

В строке 010 нужно указать КБК платежа. НДФЛ с дохода, источником которого является налоговый агент, уплачивается в 2023 году на несколько разных КБК. Нам нужен код 18210102010011000110 – он используется для доходов в пределах 5 млн рублей, выплаченных налоговыми агентами, кроме дивидендов. Если зарплата превысила 5 млн рублей, в отношении суммы превышения действует КБК 18210102080011000110.

В поле 020 укажем сумму НДФЛ, которую нужно перечислить за последние 3 месяца – 45500. В данном случае она совпадёт с суммой налога с начала года, ведь мы заполняем расчёт за 1 квартал. Но начиная с расчёта за полугодие эти суммы совпадать не будут.

В полях 021-023 укажем суммы исчисленного и удержанного НДФЛ, подлежащие перечислению:

- в строке 021 – по первому сроку уплаты, то есть за период с 1 по 22 января – 9100;

- в строке 022 – по второму сроку уплаты, то есть за период с 23 января по 22 февраля – 18200;

- в строке 023 – по третьему сроку уплаты, то есть за период с 23 февраля по 22 марта – 18200.

Поле 024 оставляем пустым, поскольку оно предназначено для отражения НДФЛ, удержанного за период с 23 по 31 декабря.

Поля 030, 031 и 032 заполняются, когда налоговый агент в течение последних трёх месяцев возвращал работникам НДФЛ, если ранее излишне его удержал. В нашем случае возврат не производился. Если бы он был, в строке 030 следовало бы указать общую сумму возвращённого налога, а ниже расписать каждый случай возврата отдельно: в поле 031 – дату возврата, в поле 032 – соответствующую сумму НДФЛ. При этом показатель поля 030 должен быть равен суммам всех полей 032.

Шаг 3: заполняем Раздел 2

Переходим к заполнению Раздела 2. Здесь в двух первых строках мы должны указать:

- в строке 100 – ставку НДФЛ, в нашем случае 13%;

- в строке 105 – тот же КБК, что и в строке 010 Раздела 1;

Обратите внимание! Если для расчёта НДФЛ применялись разные ставки, то Разделов 2 будет несколько. Например, если в периоде зарплата превысила 5 млн рублей, то к сумме, превышающей это лимит, применяется ставка налога 15%. В таком случае нужно отдельно заполнить Раздел 2 показателями для расчёта налога по ставке 13%, и отдельно — по ставке 15%.

Прочие строки Раздела 2 заполним так:

- 110 – 350000, это сумма дохода физических лиц за 1 квартал;

- 111 – 0, поскольку дивидендов мы не выплачивали, к тому же для них в 2023 году действует самостоятельный КБК;

- 112 – 350000, поскольку вся сумма дохода работников состоит из зарплаты по трудовым договорам;

- 113, 115 – 0, поскольку соответствующих этим строкам выплат не было;

- 120 – 2, это количество работников;

- 130 – 0, поскольку вычеты наши работники не получали;

- 140 – 45500, это общая сумма НДФЛ, начисленная в 1 квартале;

- 160 – 45500, то есть вся сумма начисленного налога была удержана с физлиц;

- в строках 141, 142, 150, 155, 170, 180 и 190 поставим 0, поскольку таких сумм в нашем случае нет.

Шаг 4: заполняем пропущенные поля и подписываем бланк

Когда все разделы заполнены, остаётся:

- вверху каждой страницы поставить её номер;

- на первой странице в блоке подтверждения достоверности данных проставить дату составления 6-НДФЛ и подпись;

- также дату и подпись нужно проставить в самом низу разделов 1 и 2;

- на титуле указать количество страниц расчёта – в нашем случае их 3.

На этом форма 6-НДФЛ заполнена.

Сроки подачи 6-НДФЛ в 2023 году

Среди прочих изменений есть ещё одно: для большинства форм введён единый отчётный срок – 25 число соответствующего месяца. Если это число приходится на выходной, осуществляется перенос крайнего срока по стандартным правилам – на следующий рабочий день.

Расчёт 6-НДФЛ по-прежнему подаётся по окончании 1 квартала, полугодия, 9 месяцев и года. С учётом новых правил в 2023 году сроки такие:

- расчёт за 1 квартал подаём до 25 апреля;

- расчёт за полгода – до 25 июля;

- расчёт за 9 месяцев – до 25 октября;

- расчёт за весь 2023 год – до 26 февраля 2024 года, поскольку 25 февраля приходится на воскресенье.

Форма расчёта и способы подачи

По форме подачи 6-НДФЛ изменений в 2023 году нет. Если физических лиц, которым производились выплаты, до 10 человек, расчёт можно подавать как в электронном виде, так и на бумаге (абз. 7 п. 2 ст. 230 НК РФ). Если же физлиц 10 и больше, выбора нет: нужно сформировать 6-НДФЛ в электронном формате, подписать КЭП и направить в налоговую по ТКС.

Мы рассказали, как заполнить 6-НДФЛ, действующий с отчётности за 1 квартал 2023 года и привели пример. Несмотря на все новшества в сфере налогов, изменения в этой форме затронули лишь Раздел 1. Основное изменение: больше не нужно указывать разные сроки перечисления налога, ведь они стали стандартными.

Месяц бухгалтерского обслуживания в подарок

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

Согласно Приказу ФНС РФ от 15.10.2020 N ЕД-7-11/753@ отчет 6-НДФЛ состоит из разделов:

- Титульный лист. Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом.

- Раздел 1. Данные об обязательствах налогового агента.

- Раздел 2. Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц.

- Справка о доходах и суммах налога физического лица (заполняется в конце года по каждому сотруднику отдельно).

- Нужно ли сдавать пустой отчет 6-НДФЛ

- Нарастающим итогом или за 3 месяца

- Как заполняется Раздел 1

- Где посмотреть данные, которые попадают в Раздел 1

- Как заполняется строка 160 в Разделе 2

- Как заполняется строка 190 в Разделе 2

Нужно ли сдавать пустой отчет 6-НДФЛ

Если компания в отчетном периоде не выплачивала зарплату, не производила выплат физлицам и не удерживала НДФЛ, то сдавать отчет 6-НДФЛ она не обязана, поскольку не является налоговым агентом.

Но, поскольку за непредставление отчета возможен штраф и блокировка счета, то для подстраховки мы рекомендуем таким компаниям предоставлять в ИФНС пустой отчет 6-НДФЛ либо письмо в произвольной форме о причинах непредоставления отчета (не велась деятельность, не начислялась зарплата и т.п.). При создании отчета убедитесь, что титульный лист заполнен, а в Разделах 1 и 2 везде указаны нули — поля автоматически заполняются данными из сервиса.

Нарастающим итогом или за 3 месяца

Согласно Приказу ФНС РФ от 15.10.2020 N ЕД-7-11/753@:

- Раздел 1 заполняется только за 3 последних месяца отчетного периода;

- Раздел 2 заполняется нарастающим итогом с начала года;

- справка о доходах и суммах налога физического лица заполняется нарастающим итогом с начала года.

Если в трех последних месяцах отчетного периода не было выплат по сотрудникам, то Раздел 1 должен быть пустым.

Как заполняется Раздел 1

Раздел 1 заполняется за 3 последних месяца отчетного периода. В Разделе указывается:

строка 020 — общая сумма удержанного налога по всем сотрудникам за все три месяца;

строки 021 — даты, не позднее которых должен быть перечислен налог за месяц;

строки 022 — суммы налога по всем сотрудникам, перечисленные за месяц.

Значение в строке 020 должно быть равно сумме значений строк 022.

Если в отчетном периоде был возврат НДФЛ сотрудникам, то дополнительно заполняются поля:

строка 030 — общая сумма возвращенного налога по всем сотрудникам за все три месяца;

строки 031 — даты, не позднее которых должен быть перечислен возврат налога за месяц;

строки 032 — суммы возврата налога по всем сотрудникам, перечисленные за месяц.

Значение в строке 030 должно быть равно сумме значений строк 032.

Все данные в Разделе заполняются автоматически. Ниже в таблице подробно описано, как сервис рассчитывает сроки перечисления и суммы налога. Проверьте данные и при необходимости отредактируйте прямо в отчете.

Если сумма налога по зарплате попала в сумму возвращенного налога (строка 032), то, возможно, у кого-то из сотрудников НДФЛ с межрасчетных выплат получился больше, чем с общего дохода за месяц (за счет вычетов). В этом случае можно вручную отредактировать НДФЛ с межрасчетных выплат в карточке сотрудника или в самом отчете 6-НДФЛ, так, чтобы итоговый НДФЛ с зарплаты был больше или равен нулю.

Если дата удержания налога (она же дата выплаты дохода, с которого удержан этот налог) не входит в последние 3 месяца отчетного периода, эта строка не будет включена в Раздел 1 и в строку 160 второго Раздела (согласно порядку заполнения, утвержденному Приказом ФНС РФ от 15.10.2020 N ЕД-7-11/753@).

Как сервис рассчитывает сроки перечисления и суммы налога

Срок перечисления налога (строка 021) сумма удержанного налога (строка 022) рассчитываются в зависимости от типа дохода и даты его выплаты:

| Тип дохода | Дата выплаты дохода | Сумма дохода | Срок перечисления налога (строка 021) | Сумма удержанного налога (строка 022) |

| Отпускные, выплаченные в межрасчетный период | Дата выплаты отпускных | Сумма выплаты |

Последний день месяца, в котором дата выплаты дохода. Если последний день месяца считается выходным, то следующий рабочий день. |

Рассчитывается по формуле: Д * С, где:

|

| По договору подряда, выплаченная в межрасчетный период | Дата выплаты по договору подряда | Сумма, начисленная по договору | Следующий рабочий день после даты выплаты дохода |

Рассчитывается по формуле: Д * С, где:

|

| Расчет при увольнении, выплаченные в межрасчетный период | Дата увольнения |

Рассчитывается по формуле: Д − М, где:

|

Следующий рабочий день после даты выплаты дохода |

Рассчитывается по формуле: Н1 − Н2, где:

|

| Материальная помощь, выплаченная в межрасчетный период | Дата выплаты материальной помощи | Сумма выплаты | Следующий рабочий день после даты выплаты дохода |

Рассчитывается по формуле: (Д − В) * С, где:

|

| Дивиденды, выплаченные в межрасчетный период | Дата выплаты дивидендов | Сумма выплаты | Следующий рабочий день после даты выплаты дохода | Сумма налога с дивидендов |

| Начисление для НДФЛ, выплаченные в межрасчетный период | Дата выплаты начислений | Сумма выплаты | Следующий рабочий день после даты выплаты дохода |

Рассчитывается по формуле: Д * С, где:

|

| Зарплата по всем сотрудникам за месяц | День выплаты зарплаты |

Рассчитывается по формуле: ОД − СН, где:

|

Следующий рабочий день после даты выплаты дохода |

Рассчитывается по формуле: ОН1 − ОН2, где:

|

| Дивиденды, выплаченные в зарплату по всем сотрудникам | День выплаты зарплаты |

Рассчитывается по формуле: СД1 − СД2, где:

|

Следующий рабочий день после даты выплаты дохода |

Рассчитывается по формуле: ОН1 − ОН2, где:

|

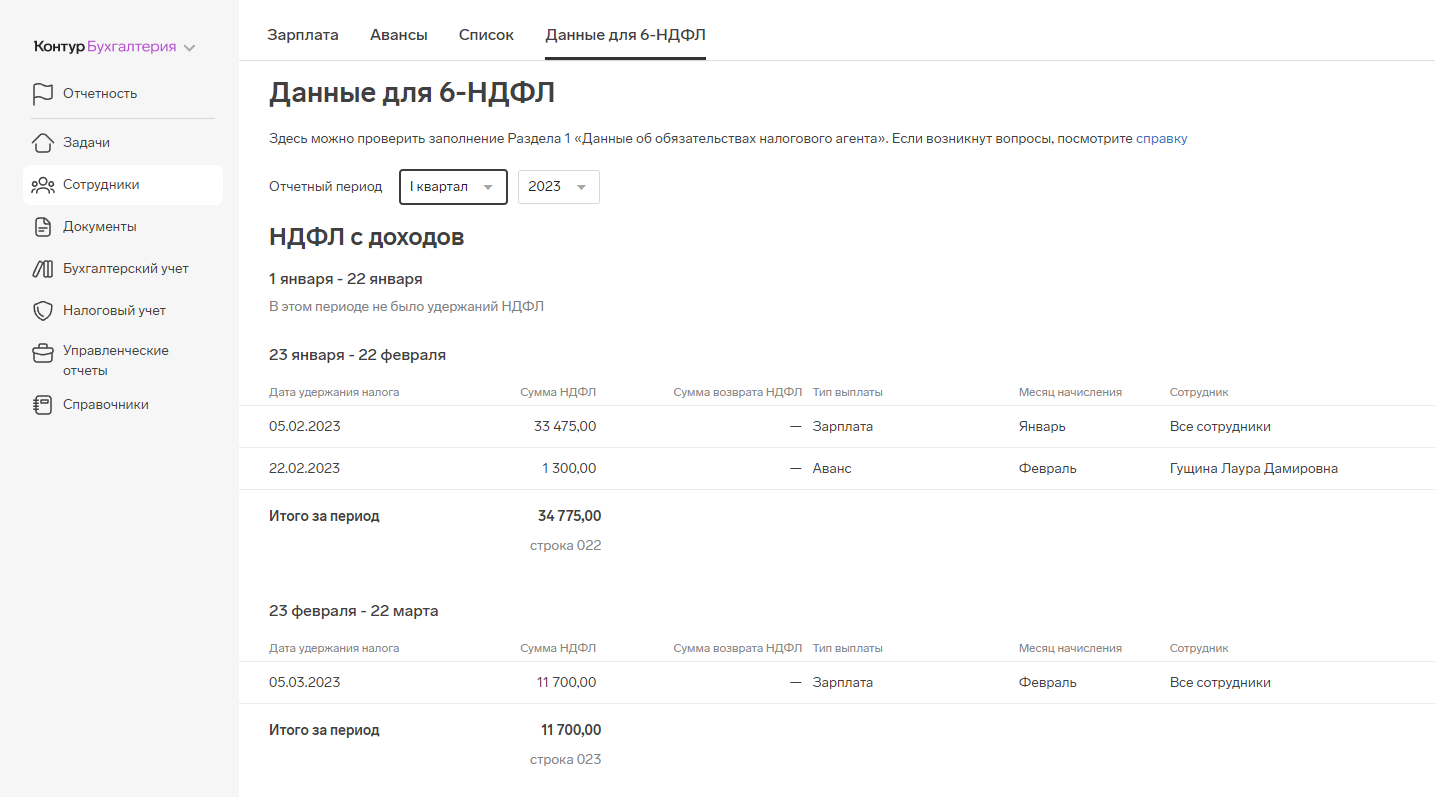

Где посмотреть данные, которые попадают в Раздел 1

В сервисе есть расшифровка расчета данных для Раздела 1: вкладка «Сотрудники» → «Данные для 6-НДФЛ».

Выберите отчетный период и, если есть обособленные подразделения, выберите подразделение, за которое сдаете 6-НДФЛ. В таблице отобразятся данные, которые попадут в Раздел 1 отчета 6-НДФЛ.

Как заполняется строка 160 в Разделе 2

В сервисе строка 160 (Сумма налога удержанная) заполняется автоматически. В ней указывается весь НДФЛ, удержанный в течение отчетного периода.

Значение в строке рассчитывается так: С − Н + НД, где:

- С — сумма исчисленного налога за все месяцы отчетного периода (строка 140);

- Н — налог с зарплаты за последний месяц отчетного периода, со сроком уплаты в следующем периоде;

- НД — налог с зарплаты за декабрь прошлого года, если он удержан в январе текущего года.

Основания: разъясняющие письма по заполнению формы расчета за предыдущие периоды по 2020 год (в предыдущих периодах это строка 070 (Сумма налога удержанная), письмо ФНС от 16.05.2016 N БС-4-11/8609, письмо ИФНС от 01.08.2016 № БС-4-11/13984@.

Как заполняется строка 190 в Разделе 2

В сервисе строка 190 автоматически не заполняется, пересчеты за текущий отчетный период учитываются в строке 160. В строке 190 нужно вручную указать значение, если был возврат налога за прошлые годы.

В 2023 году раздел 1 формы 6-НДФЛ поменяли, чтобы привести его в соответствии с новыми правилами уплаты налога в рамках единого налогового платежа. Новая форма применяется с 1 квартала 2023 года. Если от компании доходы получило более 10 физических лиц, то отчитываться обязательно в электронном виде. Разберемся с актуальными правилами заполнения.

Форма отчета включает в себя:

- Титульный лист;

- Раздел 1 «Данные об обязательствах налогового агента»;

- Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»;

- Приложение № 1 «Справка о доходах и суммах налогов физлица» — только в годовом расчете.

Сдавать нужно все разделы отчета, но справка-приложение прикладывается только к годовому 6-НДФЛ.

Расчет заполняется отдельно по каждому коду ОКТМО. Если у организации есть обособленные подразделения в других городах, то она заполняет отдельно расчеты по головному подразделению и по ним.

Если НДФЛ удерживался по нескольким ставкам, то разделы 1 и 2 заполняются отдельно для каждой ставки.

На всех листах расчета заполняются ИНН — КПП организации (ИНН для ИП).

По заполнению 6-НДФЛ есть единый утвержденный порядок. Рассмотрим правила для титульного листа, обоих разделов и приложения.

Шаг 1. Заполняем титульный лист

Порядок заполнения титульного листа 6-НДФЛ почти ничем не отличается от других форм:

- укажите ИНН и КПП (предприниматели в поле КПП ставят прочерк);

- номер корректировки «0—» для первичного отчета, а для уточненок «1—», «2—» и так далее по порядку;

- отчетный период: 21 — квартал, 31 — полугодие, 33 — девять месяцев, 34 — год. Если отчет подается при реорганизации, ликвидации ООО или снятии с учета ИП, то коды отличаются;

- календарный год — 2023 или другой год, за который подаете расчет;

- код налогового органа;

- код места представления «По месту нахождения (учета)»: 214 — по месту учета российской организации, 120 — по месту жительства ИП;

- наименование организации или ФИО ИП в строке «налоговый агент»;

- код ОКТМО;

- номер телефона;

- количество страниц в расчете.

Заключительный раздел «Достоверность и полноту сведений, указанных в настоящем расчете, подтверждаю» содержит ФИО руководителя налогового агента или его уполномоченного представителя. Для представителя дополнительно указываются данные доверенности.

Шаг 2. Заполняем раздел 1 отчета 6-НДФЛ

В раздел 1 входят общие данные по всем получателям выплат. Нужно указать, сколько налога было удержано в последние три периода по НДФЛ. Аналогично указывается информация о суммах налога, возвращенных физлицам.

Для каждого КБК заполняется свой раздел 1.

В строке 010 указываем код бюджетной классификации (КБК), на который будете перечислять налог. Обратите внимание, что они отличаются для стандартной ставки 13 % и повышенной ставки 15 %.

В строках 020-024 указываем информацию о сумме НДФЛ, подлежащей перечислению за последние три месяца отчетного периода. Ее надо распределить по срокам перечисления (строки 021-024). В каждый срок была перечислена определенная сумма налога — ее укажите в соответствующей строке. Сумма из строки 020 должна быть равна сумме строк 021-024.

Вот как будут заполнены строки 021-024 по срокам уплаты во всех периодах:

Строки Первый квартал Полугодие Девять месяцев Год 021 За период с 1 по 22 января За 23 марта — 22 апреля За 23 июня — 22 июля За 23 сентября — 22 октября 022 За 23 января — 22 февраля За 23 апреля — 22 мая За 23 июля — 22 августа За 23 октября — 22 ноября 023 За 23 февраля — 22 марта За 23 мая — 22 июня За 23 августа — 22 сентября За 23 ноября — 22 декабря 024 Не заполняется За 23 декабря — 31 декабря В строках 030-032 указываем сведения о возвращенных физлицам суммах НДФЛ. В строке 031 укажите дату, в которую перечислили налог физлицу, в строке 032 — сумму возврата. Общая сумма НДФЛ, возвращенного в последние три месяца, указывается в строке 030. Она должна быть равна сумме всех полей 032.

Если на одной странице раздела 1 оказалось недостаточно строк 031-032, дополните отчет еще одной страницей. При этом поле 030 для каждого КБК должно быть заполнено только на первой странице.

Шаг 3. Заполняем Раздел 2 отчета 6-НДФЛ

В разделе 2 укажите обобщенные по всем физлицам суммы дохода, исчисленного и удержанного НДФЛ. Этот раздел заполняется нарастающим итогом — за первый квартал, полугодие, 9 месяцев и год. Отдельный раздел 2 необходимо заполнить для каждой применяемой ставки НДФЛ и для каждого КБК.

В строке 100 указываем ставку НДФЛ.

В строке 105 (010) указываем КБК, на который будем перечислять налог.

В строке 110 указываем сумму начисленного дохода с начала года, в том числе в строке 111 — сумму начисленных дивидендов, в строке 112 — выплаты по трудовым договорам (зарплата, премии, отпускные, компенсации, больничные за первые три дня и пр.), в строке 113 — выплаты по гражданско-правовым договорам, в строке 115 — сумма выплат высококвалифицированным специалистам из строк 112 и 113. Сумма строк 111-113 не обязательно должна быть равна строке 110;

В строке 120 указываем количество физлиц, в пользу которых были выплаты в отчетном периоде. Если сотрудника в течение года увольняли и снова принимали, число не корректируется. Обратите внимание, что число в поле 120 должно быть равно количеству разделов 2 справок о доходах к 6-НДФЛ по соответствующей ставке.

В новой строке 121 выделите из строки 120 количество высококвалифицированных специалистов.

В строке 130 указываем сумму налоговых вычетов по всем сотрудникам, включая суммы, уменьшающие налоговую базу по ст. 217 НК РФ, например, 4000 рублей для подарков сотрудникам и матпомощи;

В строке 140 — сумму исчисленного НДФЛ, в том числе в строке 141 — сумму НДФЛ с дивидендов, в строке 142 — НДФЛ с доходов высококвалифицированных специалистов;

В строке 150 — сумму фиксированных авансовых платежей, на которые была уменьшена сумма исчисленного налога с доходов иностранцев с патентом;

В строке 155 — сумма налога на прибыль с дивидендов в пользу организации-налогового агента, который зачтен в счет НДФЛ;

В строке 160 показываем общую сумму удержанного налога, а в строке 170 отмечаем сумму, которую удержать не смогли, например при выплате дохода в натуральной форме;

В строке 180 покажите сумму НДФЛ, которую удержали с сотрудников излишне. Например, если по ошибке не предоставили вычет.

В строке 190 указываем сумму, которую вернули сотрудникам по ст. 231 НК РФ с начала года.

Шаг 4. Заполняем приложение № 1 «Справка о доходах и суммах налога физического лица»

Приложение № 1 входит только в годовой расчет 6-НДФЛ. Первый раз его нужно было заполнить по итогам 2021 года и подать в налоговую до 1 марта 2022 года вместе с другими разделами расчета. В начале укажите номер справки и при необходимости номер корректировки сведений.

В разделе 1 пишем данные о получателе дохода: ФИО, ИНН, статус, дату рождения, гражданство;

В разделе 2 заполняем информацию о доходах и НДФЛ по итогам года. Вписываем общую сумму дохода без вычетов и удержаний, затем исключаем вычеты, рассчитываем НДФЛ и указываем суммы удержанного, перечисленного и излишне удержанного налога;

В разделе 3 прописываем информацию о стандартных, социальных и имущественных вычетах: код и сумму вычета, а затем данные налоговых уведомлений.

В разделе 4 придется что-то писать, только если налог не был удержан. Укажите сумму дохода, с которого не удержали НДФЛ, и сумму неудержанного налога.

Приложение к справке. Оно тоже заполняется по каждой ставке налога и каждому КБК отдельно. Укажите месяц получения дохода, код дохода из приложения 1 к приказу ФНС от 10.09.2015 № ММВ-7-11/387 и его сумму. В следующую строку пишите код вычета из приложения 2 к тому же приказу и его сумму. Напомним, что социальные, стандартные и имущественные вычеты мы уже учли в разделе 3, поэтому тут их суммы не указываются.

6-НДФЛ и другие отчеты можно сдавать в Контур.Бухгалтерии — удобном онлайн-сервисе для ведения бухучета, начисления зарплаты и отправки отчетности через интернет. Первые 14 дней работы — бесплатны для всех новых пользователей.