Как заполнить отчет 6-НДФЛ: изучаем правила

Как заполнять форму 6-НДФЛ? Чтобы ответить на этот вопрос, нужно изучить порядок заполнения отчета.

Для формы на 2023 год порядок утвержден приказом ФНС от 15.10.2020 № ЕД-7-11/753@ в ред. приказа от 29.09.2022 № ЕД-7-11/881@, то есть тем же, что и сам бланк. Этот порядок мы и рассмотрим ниже в статье.

Таким образом, с отчетности за 1 квартал 2023 г. форма расчета скорректирована ввиду вступления в силу Приказа ФНС России от 29.09.2022 № ЕД-7-11/881@. В ней учтены все изменения по НДФЛ, которые действуют с 1 января 2023 года.

С заполнением этой формы разобрались эксперты КонсультантПлюс. Получите бесплатный пробный доступ и сможете посмотреть построчные комментарии в Готовом решении. А по этой ссылке вы увидите образец заполнения 6-НДФЛ за 3 квартал (9 месяцев) 2023 года. Также в системе можно ознакомиться с образцом 6-НДФЛ за 2023 год.

О заполнении справок о доходах, которые сдаются в составе годового 6-НДФЛ, читайте в этой статье.

Порядок заполнения 6-НДФЛ за 3 квартал 2023 года

Заполнение 6-НДФЛ производится с учетом следующих требований:

- основание для заполнения отчета — данные налоговых регистров по НДФЛ (обязательных для ведения каждым налоговым агентом);

Образец заполнения налогового регистра для 6-НДФЛ вы найдете здесь.

- количество страниц отчета не ограничено и зависит от объема данных (с учетом предусмотренных отчетом строк и ячеек);

- на каждый показатель отчета — 1 поле;

- при отсутствии каких-либо суммовых показателей в предназначенных для них ячейках проставляется 0, а в незаполненных знакоместах проставляются прочерки;

- направление заполнения ячеек — слева направо;

- при оформлении бумажного варианта отчета не допускается: заполнение его разноцветными чернилами (можно только черными, фиолетовыми и синими), исправление ошибочных записей корректирующим карандашом (или иным средством), двусторонняя распечатка, а также применение приводящего к порче листов отчета способа их скрепления;

- для отчета, оформляемого с использованием программного обеспечения, допускается отсутствие границ знакомест и прочеркивания незаполненных ячеек, печать шрифтом Courier New высотой 16–18 пунктов, а изменение размеров расположения и размера значений реквизитов не допускается.

Инструкция по заполнению формы 6-НДФЛ в стандартных ситуациях

Когда работодатель выплачивает физическому лицу доход, у него автоматически появляется обязанность по оформлению 6-НДФЛ. Величина выплаченной суммы и количество выплат при этом не имеют значения. Как заполнить 6-НДФЛ?

Для прояснения ответа на данный вопрос рассмотрим наиболее распространенную ситуацию — получение работниками зарплаты.

Допускаются ли отрицательные значения в 6-НДФЛ? Ответ на данный вопрос дал советник государственной гражданской службы РФ 1 класса Морозов Д. А. Получите бесплатный пробный доступ к системе КонсультантПлюс и ознакомьтесь с точкой зрения чиновника.

Для отчета 6-НДФЛ понадобятся данные:

- о выплаченном всем работникам заработке;

- наличии (отсутствии) и величине налоговых вычетов;

- календарных датах выдачи зарплаты и суммах выплат по датам за последние 3 месяца.

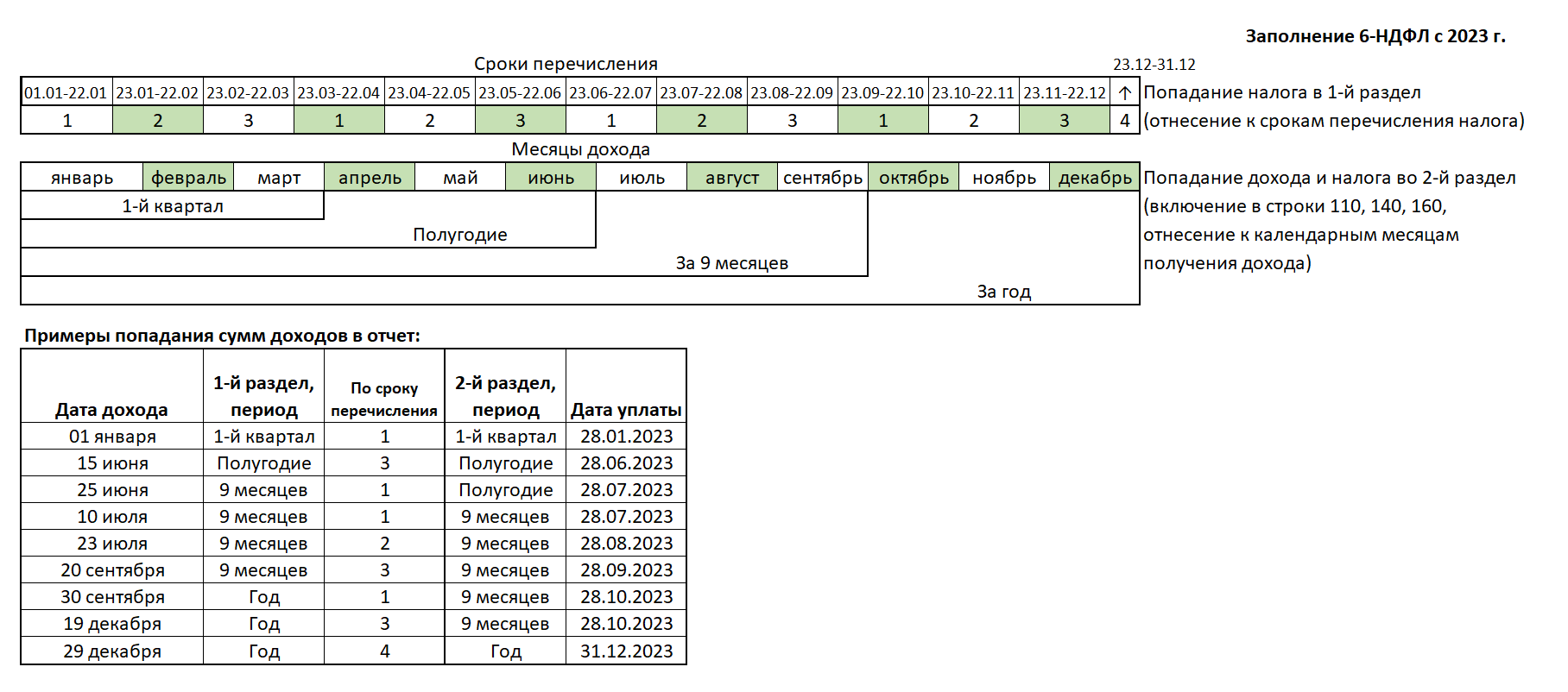

Основная особенность заполнения обновленного 6-НДФЛ — наличие нестандартного периода по НДФЛ. Речь идет о ситуации, когда НДФЛ, удержанный с 23 числа прошлого месяца по 22 число текущего месяца, должен быть перечислен до 28-го числа текущего месяца. Кроме того, с 2023 года в целях исчисления НДФЛ заработная плата считается фактически полученной не на последний день месяца, а на дату фактической выплаты. Эта ситуация находит отражение в разделе 1 6-НДФЛ.

Например, зарплата за июль выплачена 25 июля и 10 августа 2023 года. Эти суммы должны попасть соответственно в раздел 2 расчета 6-НДФЛ:

- по стр. 110 и 112 — начисленный заработок;

- по стр. 140 — рассчитанный с заработка НДФЛ.

В раздел 1 попадет сумма НДФЛ, удержанного 25 июля по 10 августа, в строку 022, так как срок перечисления этого НДФЛ — 28 августа 2023 года.

Важно! Особые разъяснения налоговики давали по выплате декабрьской зарплаты. Если работодатель решил выплатить ее досрочно, то порядок ее отражения в 6-НДФЛ был прежним — она попадала в итоговый расчет за 2022 г. Если же декабрьскую зарплату выплатили в январе, то она автоматически стала доходом 2023 года! Поэтому в разделе 2 ее потребуется указывать в расчете за все кварталы 2023 года. Подробности ищите здесь.

По заработку, выдаваемому частями, заполнить 6-НДФЛ поможет материал «6-НДФЛ — если зарплата выплачивалась несколько дней».

См. также: «Как правильно отразить досрочную зарплату в 6-НДФЛ?».

Авансы в расчете 6-НДФЛ-2023

ВАЖНО! С 2023 года с авансов по зарплате удерживается НДФЛ так же, как и с полного расчета по зарплате, поэтому правила отражения авансов в 6-НДФЛ в 2023 году кардинально изменились по сравнению с прошлыми периодами.

С 2023 года с авансов по зарплате нужно удерживать НДФЛ. Связано это с внесением изменений в Налоговый кодекс (п. 2 ст. 223 НК РФ), которые вступили в силу 1 января 2023 г. С этого момента датой фактического получения доходов в виде заработной платы является день ее выплаты, а не последний день месяца, как раньше. Таким образом, с каждой выплаты зарплаты, в том числе и с аванса, работодателю необходимо удерживать НДФЛ и перечислять его в бюджет до 28 числа ежемесячно в составе единого налогового платежа. Данный момент соответственно изменит подход к заполнению 6-НДФЛ.

Подробнее см. здесь.

«Зарплатная» предоплата: образец в 6-НДФЛ-2022. НЕАКТУАЛЬНО С 2023 ГОДА

При заполнении 6-НДФЛ необходимо учитывать все облагаемые НДФЛ доходы физических лиц. «Зарплатный» аванс является для каждого работника таким доходом. Однако до 2023 года в целях исчисления НДФЛ он обладал следующими отличительными признаками:

- аванс — это выплачиваемая заранее часть «зарплатного» дохода, НДФЛ с которого отдельно не определяется, не удерживается и не перечисляется в бюджет;

- аванс в 6-НДФЛ отдельно не отражается, а входит в общий заработок, начисленный за весь прошедший месяц (аванс + окончательный расчет) — эта совокупная сумма и находит отражение в отчете;

- датой отражения аванса в 6-НДФЛ является день начисления заработка — по п. 2 ст. 223 НК РФ он выпадает на последний день месяца, за который производится начисление зарплаты.

См. также: «Как правильно отразить аванс в форме 6-НДФЛ (нюансы)?».

Рассмотрим особенности отражения аванса в 6-НДФЛ (пример заполнения).

В ООО «Рустранс» трудятся 38 человек: водители, курьеры, диспетчеры. Ежемесячная совокупная сумма заработка всех сотрудников фирмы составляет 912 000 руб., за 12 месяцев — 10 944 000 руб.

Аванс выдается в фиксированной сумме (каждому работнику по 10 000 руб.), а окончательный расчет осуществляется персонально в соответствии с отработанным временем и тарифной ставкой (окладом).

Выдача заработанных денег производится в установленные Положением об оплате труда ООО «Рустранс» сроки:

- аванс — 20-го числа каждого месяца;

- окончательный расчет — 5-го числа месяца, следующего за отработанным.

Для упрощения примера примем, что сотрудники ООО «Рустранс» прав на вычеты не имеют и кроме аванса и окончательного расчета в текущем периоде иных доходов не получали.

Раздел 2 декларации 6-НДФЛ будет иметь следующий вид:

- стр. 100 — «зарплатная» ставка налога (13%);

- стр. 110 — общая сумма начисленного заработка 10 944 000 руб. (912 000 руб. × 12 мес.);

- стр. 140 и стр. 160 — рассчитанный и удержанный «зарплатный» НДФЛ = 1 422 720 руб. (10 944 000 руб. × 13%). Строка 160 равна строке 140, так как зарплата за декабрь была выдана раньше, 30.12.2022 в связи с тем, что с 31 декабря 2022 г. уходят отдыхать на все январские праздники.

Образец заполнения 6-НДФЛ за 4 квартал 2022 года (2 раздел) представлен ниже:

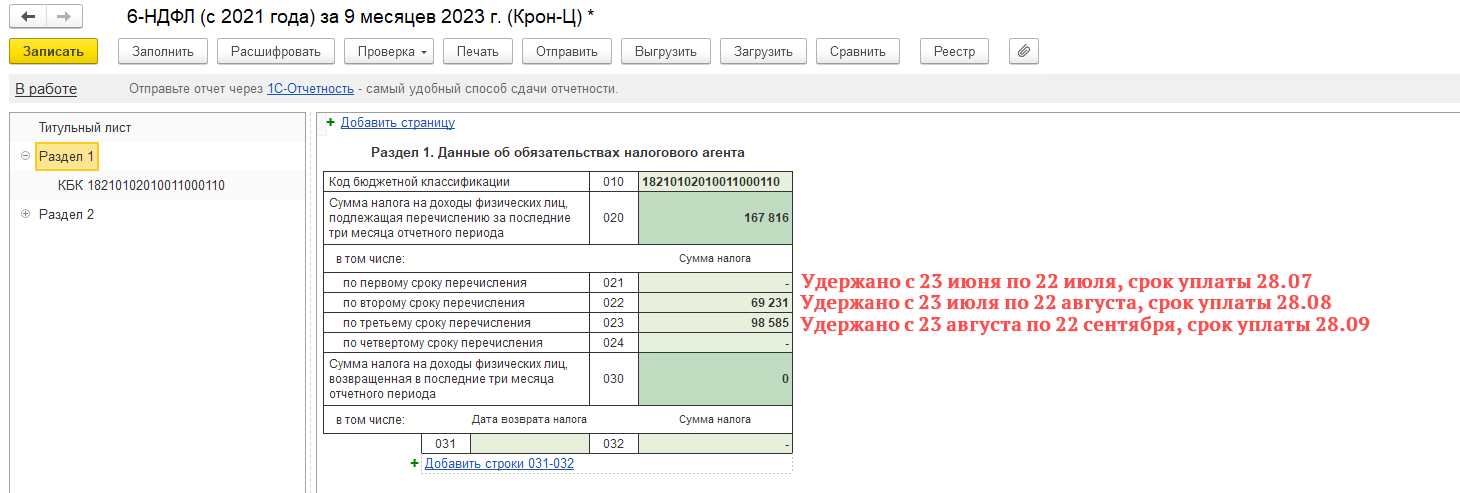

Образец заполнения первого раздела 6-НДФЛ за 3 квартал 2023 года

Порядок заполнения первого раздела 6-НДФЛ регламентируется п. 3.1–3.2 раздела III приказа ФНС № ЕД-7-11/753@:

- заполнению подлежат блоки стр. 021-024, отражающие суммы налога к перечислению по срокам в каждом квартале;

- данные приводятся по НДФЛ, который был удержан в последние 3 месяца отчетного периода, а именно с 23 числа последнего месяца предыдущего квартала по 22 число последнего месяца отчетного квартала.

Строка 021 — первый срок перечисления. Для 3 квартала: с 23 июня по 22 июля. Для всех остальных кварталов: с 23 числа месяца перед отчетным кварталом по 22 число месяца первого в отчетном квартале.

Строка 022 — второй срок перечисления. Для 3 квартала: с 23 июля по 22 августа. Для остальных кварталов — аналогично: с 23 числа первого месяца отчетного квартала по 22 число второго месяца отчетного квартала.

Строка 023 — третий срок перечисления. Для 3 квартала: с 23 августа по 22 сентября. Для остальных кварталов — аналогично: с 23 числа второго месяца отчетного квартала по 22 число третьего месяца отчетного квартала.

Строка 024 — четвертый срок перечисления. Заполняется только в годовом расчете 6-НДФЛ и отражает сумму НДФЛ, удержанную с 23 по 31 декабря.

Пример

Пусть в 3 квартале 2023 года зарплата выплачивается согласно установленным в локальных актах срокам: 25 числа — аванс за месяц, 10 числа — полный расчет. Выплаты суммарно на всех сотрудников оставляют 350 000 руб. ежемесячно. То есть по 152 250 руб. выплачивается в каждую выплату (за минусом 22 750 НДФЛ).

Порядок выплат в 3 квартале 2023 года был таков:

Зарплата за июнь: 23 июня — аванс 152 250 руб., 10 июля — полный расчет 152 250 руб. (перенос, так как 25 июня — воскресенье).

Зарплата за июль: 25 июля — аванс 152 250 руб., 10 августа — полный расчет 152 250 руб.

Зарплата за август: 25 августа — аванс 152 250 руб., 8 сентября — полный расчет 152 250 руб. (перенос, так как 10 сентября — воскресенье).

Зарплата за сентябрь: 25 сентября — аванс 152 250 руб., 10 октября — полный расчет 152 250 руб. Эти выплаты в раздел 1 расчета 6-НДФЛ за 3 квартал 2023 года не попадут. А вот аванс, выплаченный 25 сентября, будет отражен в разделе 2 расчета 6-НДФЛ за 9 месяцев 2023 года, а полный расчет, выплаченный 10 октября, попадет во 2 раздел 6-НДФЛ за год.

Образец заполнения формы 6-НДФЛ (раздел 1) представлен ниже:

Нестандартные ситуации в 6-НДФЛ: как правильно заполнить?

Заполнение формы 6-НДФЛ в нестандартных ситуациях вызывает множество вопросов у специалистов, в обязанности которых входит НДФЛ-отчетность.

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы отражаете в 6-НДФЛ материальную помощь. Если доступа нет, получите бесплатный пробный доступ и переходите в Готовое решение.

Рассмотрим отдельные виды нестандартных ситуаций.

Декретное пособие в 6-НДФЛ

Выплата декретных сейчас осуществляется СФР в рамках прямых выплат. При этом часть работодателей стремится поддержать будущих матерей и компенсирует им потерю в заработке при выходе в отпуск по беременности и родам.

При отражении в 6-НДФЛ подобного рода выплат необходимо учитывать следующее:

- пособие по беременности и родам (декретные) — это доход работницы, не облагаемый НДФЛ;

- но доплата декретнице до ее фактического заработка пособием не считается и облагается НДФЛ в полной сумме, что требует отражения в 6-НДФЛ.

Такие выплаты отражаются в 6-НДФЛ в периоде фактического получения.

Подробнее о декретных в 6-НДФЛ читайте здесь.

Авансы по договору ГПХ

Привлечение физических лиц для выполнения работ (оказания услуг) часто практикуется работодателями, если выполняемые работы носят разовый характер или в штате отсутствуют специалисты нужной квалификации.

В таких ситуациях между заказчиком и исполнителем заключается договор гражданско-правового характера (ГПХ), одним из условий которого может быть соглашение о выплате авансов в процессе выполнения работ.

Аванс по договору ГПХ является получением дохода в целях исчисления НДФЛ и требует отражения в 6-НДФЛ.

Например, если в течение квартала исполнителю были выплачены 3 аванса и произведен окончательный расчет, все эти 4 события необходимо отразить в 6-НДФЛ.

Как правильно отразить договор подряда в 6-НДФЛ, мы рассказали в этой статье.

Подарок пенсионеру

Часто работодатели не оставляют без внимания бывших работников — пенсионерам дарят подарки и оказывают иную материальную помощь. Такая обязанность обычно закрепляется в коллективном договоре или ином внутреннем акте. Для 6-НДФЛ это означает следующее:

- стоимость подарка отражается в отчете по стр. 110;

- при расчете НДФЛ применяется вычет (не более 4 000 руб. за налоговый период) — его необходимо указать в стр. 130;

- исчисленный налог (стр. 140) рассчитывается с разницы между стоимостью подарка и налоговым вычетом с применением ставки 13%;

- в 1 разделе 6-НДФЛ детализируется «подарочный» доход. Если денежные доходы пенсионеру не выдавались и удержать НДФЛ нет возможности, то в разделе 1 такой доход не находит отражения.

По завершении календарного года не удержанные налоговым агентом суммы подоходного налога подлежат отражению по стр. 170 отчета 6-НДФЛ.

О том, как проверяется сформированный отчет, читайте в материале «Как проверить 6-НДФЛ на ошибки?».

Итоги

На все случаи отражения дохода и подоходного налога в 6-НДФЛ инструкция едина — она утверждена приказом ФНС. А необычные и сложные вопросы оформления 6-НДФЛ налоговики и чиновники разъясняют отдельными письмами.

Об отражении в 6-НДФЛ различных выплат вам расскажут наши материалы:

- «Как правильно отразить в форме 6-НДФЛ отпускные?»;

- «Форма 6-НДФЛ — компенсация за неиспользованный отпуск»;

- «Как в форме 6-НДФЛ отражается материальная выгода?» и др.

Начиная с отчётности за 1 квартал 2023 года 6-НДФЛ нужно подавать на обновлённом бланке. Изменения утверждены приказом ФНС от 29.09.2022 № ЕД-7-11/881@. В этой статье вы узнаете, что изменилось, как теперь налоговым агентам заполнять расчёт 6-НДФЛ, а также найдёте образец его заполнения.

Содержание

- Новшества по НДФЛ

- Как новшества отразились на форме 6-НДФЛ

- Как заполнить новый бланк

- Шаг 1: Титульный лист

- Шаг 2: заполняем Раздел 1

- Шаг 3: заполняем Раздел 2

- Шаг 4: заполняем пропущенные поля и подписываем бланк

- Сроки подачи 6-НДФЛ в 2023 году

- Форма расчёта и способы подачи

Новшества по НДФЛ

Бланк расчёта обновили в связи с тем, что с 2023 года в сфере НДФЛ было введено много изменений. В частности, было отменено правило, согласно которому датой получения дохода в виде зарплаты считался последний день месяца.

Теперь согласно п. 1 ст. 223 НК РФ датой фактического получения зарплаты считается день её выплаты. А именно, день её выдачи наличными деньгами, перечисления на счёт работника или по его распоряжению – на счёт третьего лица.

Как известно, ст. 136 Трудового кодекса РФ обязывает перечислять зарплату не реже двух раз в месяц. Поэтому и доход в виде зарплаты теперь считается полученным не реже двух раз в месяц.

Согласно требованию п. 3 ст. 226 НК РФ, работодатель как налоговый агент обязан начислять налог на доходы физических лиц на дату получения дохода. А поскольку в месяце как минимум две даты получения дохода в виде зарплаты, то и НДФЛ нужно начислять дважды: с оплаты за первую часть месяца, то есть с аванса, а также с оплаты за вторую его часть, то есть с окончательного расчёта. Напомним, что до 2023 года НДФЛ начислялся и удерживался с зарплаты только один раз в месяц.

Кроме того, изменились расчётные периоды по НДФЛ, а также введён единый срок его уплаты. С 2023 года расчётным является период с 23 числа предыдущего по 22 число текущего месяца. Начисленный в этот период налог нужно перечислить в бюджет не позднее 28 числа текущего месяца. То есть в каждом месяце теперь один срок перечисления НДФЛ – 28 число. Итого в каждом квартале таких сроков всего три.

Но есть исключение – это декабрь. В декабре установлено два срока перечисления НДФЛ:

- за период с 23 ноября по 22 декабря – до 28 декабря;

- за период с 23 по 31 декабря – последний рабочий день года.

Поэтому в четвёртом квартале будет не три срока перечисления НДФЛ, а четыре: 28.10, 28.11, 28.12 и последний рабочий день года.

В январе НДФЛ нужно перечислить до 28 числа, однако расчётный период более короткий – с 1 по 22 января.

Как новшества отразились на форме 6-НДФЛ

В форме расчёта НДФЛ физлиц кардинальным образом изменился Раздел 1 и правила заполнения этого листа. В старой 6-НДФЛ было множество строк для отражения сумм налога, ведь сроки его уплаты были различными – они зависели от вида дохода. Так, до 2023 года НДФЛ с зарплаты нужно было перечислить не позднее следующего рабочего дня после её выплаты. А налог с отпускных и больничного пособия перечислялся в последний день месяца их выплаты.

Теперь же в месяце есть лишь один срок уплаты НДФЛ, поэтому лишние строки из Раздела 1 исключили. Оставили всего 4 строки. Причём при заполнении 6-НДФЛ за 1 квартал, полгода и 9 месяцев заполняются лишь 3 первые строки, а четвёртая будет задействована лишь в расчёте за полный год – в ней отражается налог за период с 23 до 31 декабря.

Ещё одно изменение – строка 020 Раздела 1 получила новое название. Теперь это сумма НДФЛ, подлежащая перечислению за последние 3 месяца отчётного периода (ранее – сумма налога, удержанная за те же 3 месяца). Кроме того, на второй странице формы, перед Разделом 1, изменился штрих-код.

Обратите внимание! В прочих разделах 6-НДФЛ никаких изменений нет. Ранее шла речь о том, чтобы дополнить Раздел 2 строкой 161, в которой планировалось указывать НДФЛ, причитающийся к уплате за последние 3 месяца. Однако в итоге такая строка в Разделе 2 не появилась.

Как заполнить новый бланк

Расскажем, как правильно заполнить обновлённый расчёт. Для наглядности разберём пример.

✐ Пример ▼

В ООО «Созвездие» 2 работника: директор и менеджер, деньги выплачиваются им 10 и 25 числа месяца. Суммы выплаченных в 1 квартале 2023 года доходов, а также начисленного, удержанного и переведённого в бюджет НДФЛ, указаны в Таблице 1.

Таблица 1. Данные по ООО «Созвездие» для заполнения 6-НДФЛ за 1 квартал 2023 года, в рублях

| Директор | Менеджер | Всего | |

|---|---|---|---|

| Выплаты с 01.01 по 22.01 | 40 000 | 30 000 | 70 000 |

|

5 200 | 3 900 | 9 100 |

| Выплаты с 23.01 по 22.02 | 80 000 | 60 000 | 140 000 |

|

10 400 | 7 800 | 18 200 |

| Выплаты с 23.02 по 22.03 | 80 000 | 60 000 | 140 000 |

|

10 400 | 7 800 | 18 200 |

| Итого выплат за 1 квартал | 200 000 | 150 000 | 350 000 |

| Итого НДФЛ за 1 квартал | 26 000 | 19 500 | 45 500 |

В состав 6-НДФЛ за 1 квартал 2023 года войдут титул, Раздел 1 и Раздел 2.

Важно: справка о доходах и суммах налога физического лица вместе с Приложением к ней заполняется только при составлении 6-НДФЛ за полный налоговый год.

Что ещё нужно помнить перед формированием расчёта? Порядок заполнения (Приложение № 2 к приказу № ЕД-7-11/753@, далее – Порядок) устанавливает, что в форме нужно обязательно отразить данные в строках для указания реквизитов и суммовых показателей. Если сумма отсутствует, ставится «0». Если какие-то поля заполнять не нужно, в них ставится прочерк. Но если 6-НДФЛ заполняется на компьютере, прочерки можно не ставить.

Вверху каждой страницы внесём ИНН и КПП ООО «Созвездие». Если расчёт заполняет ИП, он указывает только ИНН.

Далее идёт пошаговая инструкция заполнения 6-НДФЛ за 1 квартал 2023 года для ООО «Созвездие».

Шаг 1: Титульный лист

Первый лист стандартный – он похож на титульные листы других отчётов и налоговых деклараций. На нём укажем:

- номер корректировки «0–», поскольку отчёт за 1 квартал подаём первый раз. Если впоследствии понадобится его изменить, подадим новый отчёт, и в этом поле укажем номер корректировки «1–», «2–»;

- код периода «21», означающий 1 квартал (Приложение 1 к Порядку);

- год 2023;

- код налогового органа (номер ИФНС);

- код места учёта «214» из Приложения № 2 к Порядку, он означает, что расчёт подаётся в ИФНС по месту нахождения организации (для ИП нужно брать код «120»);

- налоговый агент – сокращённое наименование компании, а если в уставе оно не прописано – полное. В нашем случае укажем ООО «Созвездие». ИП должны вписать сюда ФИО;

- одинарное поле под название компании, а также следующую строку заполнять не будет – они предназначены для случая реорганизации компаний и лишения полномочия филиалов;

- ОКТМО;

- телефон с кодом;

- итоговое количество страниц формы и приложений (доверенности). Указывать эти значения нужно после заполнения расчёта, когда будет понятно, сколько в нём в итоге страниц;

- код 1, поскольку подпись на 6-НДФЛ ставит директор ООО «Созвездие». Когда расчёт подаёт ИП, код «1» указывается в случае, если подпись он ставит самостоятельно. Если действует представитель организации или ИП, ставится код «2»;

- фамилия, имя и отчество директора ООО «Созвездие», поскольку именно его подпись будет стоять на документе. ИП тут повторять своё ФИО не должен;

- название организации-представителя мы не указываем, так как сдаёт лично директор. Указывается оно в случае, если налогоплательщика представляет юридическое лицо (бухгалтерская фирма). Выше, в строках для ФИО, вписываются данные того представителя этого юрлица, которое будет от его имени подписывать 6-НДФЛ;

- реквизиты доверенности, если подпись ставит не директор и не ИП. К нашему случаю это не относится.

Шаг 2: заполняем Раздел 1

В строке 010 нужно указать КБК платежа. НДФЛ с дохода, источником которого является налоговый агент, уплачивается в 2023 году на несколько разных КБК. Нам нужен код 18210102010011000110 – он используется для доходов в пределах 5 млн рублей, выплаченных налоговыми агентами, кроме дивидендов. Если зарплата превысила 5 млн рублей, в отношении суммы превышения действует КБК 18210102080011000110.

В поле 020 укажем сумму НДФЛ, которую нужно перечислить за последние 3 месяца – 45500. В данном случае она совпадёт с суммой налога с начала года, ведь мы заполняем расчёт за 1 квартал. Но начиная с расчёта за полугодие эти суммы совпадать не будут.

В полях 021-023 укажем суммы исчисленного и удержанного НДФЛ, подлежащие перечислению:

- в строке 021 – по первому сроку уплаты, то есть за период с 1 по 22 января – 9100;

- в строке 022 – по второму сроку уплаты, то есть за период с 23 января по 22 февраля – 18200;

- в строке 023 – по третьему сроку уплаты, то есть за период с 23 февраля по 22 марта – 18200.

Поле 024 оставляем пустым, поскольку оно предназначено для отражения НДФЛ, удержанного за период с 23 по 31 декабря.

Поля 030, 031 и 032 заполняются, когда налоговый агент в течение последних трёх месяцев возвращал работникам НДФЛ, если ранее излишне его удержал. В нашем случае возврат не производился. Если бы он был, в строке 030 следовало бы указать общую сумму возвращённого налога, а ниже расписать каждый случай возврата отдельно: в поле 031 – дату возврата, в поле 032 – соответствующую сумму НДФЛ. При этом показатель поля 030 должен быть равен суммам всех полей 032.

Шаг 3: заполняем Раздел 2

Переходим к заполнению Раздела 2. Здесь в двух первых строках мы должны указать:

- в строке 100 – ставку НДФЛ, в нашем случае 13%;

- в строке 105 – тот же КБК, что и в строке 010 Раздела 1;

Обратите внимание! Если для расчёта НДФЛ применялись разные ставки, то Разделов 2 будет несколько. Например, если в периоде зарплата превысила 5 млн рублей, то к сумме, превышающей это лимит, применяется ставка налога 15%. В таком случае нужно отдельно заполнить Раздел 2 показателями для расчёта налога по ставке 13%, и отдельно — по ставке 15%.

Прочие строки Раздела 2 заполним так:

- 110 – 350000, это сумма дохода физических лиц за 1 квартал;

- 111 – 0, поскольку дивидендов мы не выплачивали, к тому же для них в 2023 году действует самостоятельный КБК;

- 112 – 350000, поскольку вся сумма дохода работников состоит из зарплаты по трудовым договорам;

- 113, 115 – 0, поскольку соответствующих этим строкам выплат не было;

- 120 – 2, это количество работников;

- 130 – 0, поскольку вычеты наши работники не получали;

- 140 – 45500, это общая сумма НДФЛ, начисленная в 1 квартале;

- 160 – 45500, то есть вся сумма начисленного налога была удержана с физлиц;

- в строках 141, 142, 150, 155, 170, 180 и 190 поставим 0, поскольку таких сумм в нашем случае нет.

Шаг 4: заполняем пропущенные поля и подписываем бланк

Когда все разделы заполнены, остаётся:

- вверху каждой страницы поставить её номер;

- на первой странице в блоке подтверждения достоверности данных проставить дату составления 6-НДФЛ и подпись;

- также дату и подпись нужно проставить в самом низу разделов 1 и 2;

- на титуле указать количество страниц расчёта – в нашем случае их 3.

На этом форма 6-НДФЛ заполнена.

Сроки подачи 6-НДФЛ в 2023 году

Среди прочих изменений есть ещё одно: для большинства форм введён единый отчётный срок – 25 число соответствующего месяца. Если это число приходится на выходной, осуществляется перенос крайнего срока по стандартным правилам – на следующий рабочий день.

Расчёт 6-НДФЛ по-прежнему подаётся по окончании 1 квартала, полугодия, 9 месяцев и года. С учётом новых правил в 2023 году сроки такие:

- расчёт за 1 квартал подаём до 25 апреля;

- расчёт за полгода – до 25 июля;

- расчёт за 9 месяцев – до 25 октября;

- расчёт за весь 2023 год – до 26 февраля 2024 года, поскольку 25 февраля приходится на воскресенье.

Форма расчёта и способы подачи

По форме подачи 6-НДФЛ изменений в 2023 году нет. Если физических лиц, которым производились выплаты, до 10 человек, расчёт можно подавать как в электронном виде, так и на бумаге (абз. 7 п. 2 ст. 230 НК РФ). Если же физлиц 10 и больше, выбора нет: нужно сформировать 6-НДФЛ в электронном формате, подписать КЭП и направить в налоговую по ТКС.

Мы рассказали, как заполнить 6-НДФЛ, действующий с отчётности за 1 квартал 2023 года и привели пример. Несмотря на все новшества в сфере налогов, изменения в этой форме затронули лишь Раздел 1. Основное изменение: больше не нужно указывать разные сроки перечисления налога, ведь они стали стандартными.

Месяц бухгалтерского обслуживания в подарок

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

В разгаре отчетная кампания за первое полугодие 2023 года. Рассказываем, как заполнить расчет 6-НДФЛ, и на что обратить внимание при заполнении и проверке.

На каком бланке сдавать 6-НДФЛ за первое полугодие 2023

Для отчета по итогам первого полугодия 2023 года необходимо использовать бланк, утвержденный приказом ФНС от 15.10.2020 № ЕД-7-11/753@ в редакции приказа ФНС от 29.09.2022 № ЕД-7-11/881@.

Форма отчета состоит из титульного листа и 2 разделов:

-

«Данные об обязательствах налогового агента».

-

«Расчет исчисленных, удержанных и перечисленных суммах НДФЛ».

Если работодатель удерживает НДФЛ по разным ставкам, например 13% в общем случае и 15% с доходов работников, если они превысили 5 млн рублей, то на каждую ставку налога разделы 1 и 2 нужно заполнить по-отдельности.

При заполнении 6-НДФЛ за 1 полугодие 2023 года нужно учесть изменения, которые действуют с 1 января 2023 года в порядке удержания и уплаты налога, а именно:

-

Налоговый агент обязан удерживать НДФЛ при каждой выплате дохода работнику как в денежной, так и в натуральной форме, так как датой получения дохода с 01.01.2023 считается день выплаты, а не последний день месяца, как это было прежде.

-

Перечислять удержанный налог в бюджет теперь нужно не при каждой выплате дохода персоналу, а раз в месяц, а именно: до 28 числа текущего месяца необходимо заплатить НДФЛ, удержанный с 23 числа прошлого месяца по 22 число текущего.

В конце мая вступил в силу закон от 29.05.2023 № 196-ФЗ, который установил приоритет для списания НДФЛ с единого налогового счета.

Теперь НДФЛ списывается с ЕНС сразу после подачи бухгалтерией уведомления. А оно подается раньше срока уплаты налога — 25 числа каждого месяц. Поэтому НДФЛ списывают до срока уплаты, который наступает 28 числа каждого месяца.

Как сдавать отчет 6-НДФЛ

Расчет 6-НДФЛ нужно подать в свою налоговую. Способ сдачи отчета зависит от численности работников и физлиц, которые в отчетном периоде получили доходы:

-

Если их численность не превышает 10 человек, то отчитаться можно на бумаге.

-

Если количество сотрудников и исполнителей превышает это значение, то сдать отчет можно только в электронном виде.

Обратите внимание, что если работодатель должен был отчитаться в электронном виде, а сдал бумажный расчет, за нарушение способа сдачи отчета он получит штраф в размере 200 рублей.

Сдавайте электронную отчетность с сервисом Такском, это позволяет исключить риск ошибки в формате и форме отчета. Умный календарь всегда напомнит о важных датах и не даст пропустить срок сдачи отчетности. К тому же в тарифы отчетности входят бесплатные пакеты отправок документов контрагентам.

Подключиться к сервису

Как заполнить раздел 1 6-НДФЛ

Итак, в 1 разделе 6-НДФЛ за первое полугодие работодателю необходимо заполнить:

-

стр. 020 — общий НДФЛ, подлежащий перечислению с апреля по июнь. Это налог, который удержали с 23 марта по 22 июня.

И распределение по сроку перечисления за второй квартал:

-

стр. 021 — НДФЛ, удержанный за период с 23 марта по 22 апреля 2023 года;

-

стр. 022 — НДФЛ, удержанный за период с 23 апреля по 22 мая 2023 года;

-

стр. 023 — НДФЛ, удержанный за период с 23 мая по 22 июня 2023 года.

-

Стока 024 остается пустой, ее заполнять не нужно.

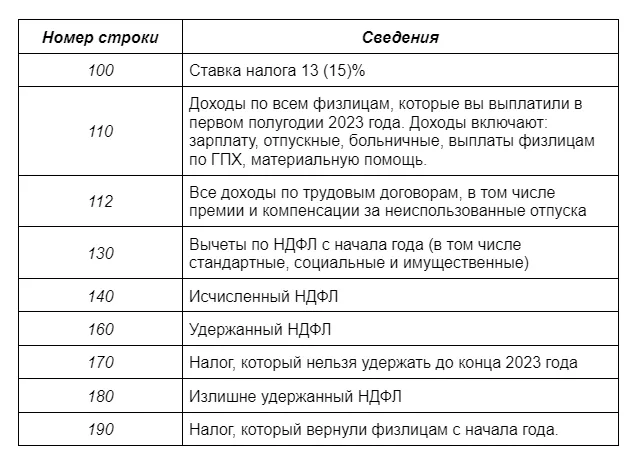

Как заполнить раздел 2 6-НДФЛ

В разделе 2 6-НДФЛ за первое полугодие отражают сведения о доходах и НДФЛ:

Если вторую половину зарплаты за декабрь 2022 года выплатили в январе 2023 года, то эту выплату нужно включить в раздел 2 расчета 6-НДФЛ за первое полугодие.

Как в расчете 6-НДФЛ отразить зарплату, которую выплатили в конце июня

Если в период 23 — 30 июня 2023 года работодатель выплатил сотрудникам зарплату, то ее нужно включить в раздел 2 формы 6-НДФЛ за первое полугодие.

НДФЛ с этой зарплаты не попадет в раздел 1 полугодового отчета, так как срок его перечисления с зарплаты за этот период наступит только в июле — до 28 числа. Сумма налога попадет в строку 021 раздела 1 расчета за 9 месяцев.

А зарплату за июнь, которую выплатили в июле, в расчете за первое полугодие показывать не нужно. Включите эту сумму вместе налогом в отчетность за девять месяцев.

Как проверить расчет 6-НДФЛ

Рекомендуем проверить отчет по контрольным соотношениям, которые приведены в письме ФНС от 18.02.2022 № БС-4-11/1981@.

В мае ФНС дополнила это письмо новым пунктом (письмо от 22.05.2023 № БС-4-11/6401). Появилось новое контрольное соотношение для строки 160 — 1.26. Но его нужно применять впервые только к отчету 6-НДФЛ за 2023 год.

Таким образом значение строки 020 раздела 1 может не совпадать со значением в строке 160 раздела 2 полугодовой 6-НДФЛ.

Сдавайте 6-НДФЛ через Такском. Сервис проверяет отчетность по контрольным соотношениям и гарантирует корректную отправку. Налогоплательщику не придется искать действующий бланк, так как в Такском всегда актуальные формы отчетов. С понятным интерфейсом просто и удобно работать, а если возникли вопросы — круглосуточная техподдержка готова бесплатно прийти на помощь даже в выходные и праздники.

Научитесь заполнять ЕФС-1 по договорам ГПХ

Когда сдавать, какие разделы заполнять и за кого

Получите бесплатный гайд по ЕФС-1

Заполните форму — гайд придет на ваш e-mail:

Реклама: ООО «ТАКСКОМ», ИНН 7704211201, erid: LjN8KRXs6

Такском

Все самое полезное для бухгалтера

Инициатива на сайте РОИ: Снизить нагрузку на работодателей в части предоставления дублирующих сведений для воинского учета

Примите участие в голосовании. Маловероятно, что поможет нам все, но а вдруг?

СПБ Биржа будет расследовать заявление о собственном банкротстве

СПБ Биржа в ближайшее время планирует обратиться в правоохранительные органы и инициирует расследование дела о неправомерной подаче злоумышленниками заявления о банкротстве.

Консультации

Безлимитная линия, ответы в течение 24 часов

Подключить

-

Приветствуем вас!

За невыплату (несвоевременную выплату) компенсации за неиспользованный отпуск, выходного пособия и иных сумм, причитающихся работнику при увольнении, установлена такая же ответственнНе выплачена компенсация за неиспользованный отпуск

-

Организации обязаны вести воинский учет принятых на работу граждан (п. 7 ст. 8 Федерального закона от 28.03.1998 № 53-ФЗ, п. 9 Положения о воинском учете, утвержденного Постановлением Правительства РФ

Сверка с военкоматом

-

Задать вопрос

Смотреть все

Путин разрешил нефтегазовому бизнесу самостоятельно определять информацию для раскрытия

46 нефтегазовых компаний будут сами выбирать информацию, которая подлежит раскрытию.

Банки не позволили мошенникам украсть 1,7 трлн рублей

В июле-сентябре активность мошенников выросла. Им удалось провести на 23% больше операций без согласия клиентов, но ущерб снизился на 11,3%.

Вакансии

Новые вакансии для бухгалтеров и финансистов

Добавить вакансию

-

Бухгалтер на первичную документацию

Зарплата не указана Москва Онлайн-школа Тетрика

-

Бухгалтер на первичную документацию

от 70 000 ₽ до 70 000 ₽ Москва ООО «Медснаб-1»

-

Администратор на ресепшен

от 35 000 ₽ до 40 000 ₽ Иркутск ИП Ковалевская Юлия Владимировна

Больше четверти сотрудников жалуются на гендерную дискриминацию на работе

В этом году с дискриминацией по половому признаку столкнулись 40% участников опроса. В 2022 году этот показатель был на уровне 9%.

Как провести переименование должности в форме ЕФС-1: инструкция

Если предприятие работает много лет, за эти годы название должностей может меняться. Но переименование не предусмотрено в форме ЕФС-1.

Разборы законов

1 058

Миникурсы, текстовые и видеоинструкции для бухгалтеров

Что будет, если бухгалтер не ходит в отпуск

Любой трудящийся имеет право на ежегодный отпуск в 28 календарных дней. Запрещено не отпускать человека отдыхать более 2 лет подряд. Но это правило часто нарушают, особенно в отношении бухгалтера, когда сдать отчетность без него просто некому. Что грозит работодателю?

Председатель комитета Госдумы по финрынку: Слухи о банкротстве СПБ Биржи преувеличены

Анатолий Аксаков заявил, что руководство биржи находится в рабочем состоянии, а инвесторам нужно сохранять спокойствие, чтобы эффективно защищать свои вложения.

Как списать недостачу в бухгалтерском учете. Мини-курс

Рассказываем в мини-курсе, как списать недостачу в бухгалтерском учете.

Пособие на погребение можно выплатить родственникам сотрудника наличными

Выплачивать пособие на погребение работодатели могут как безналом, так и наличными.

«Дачную амнистию» могут продлить до 2031 года

1 января 2024 года заканчивается упрощенная регистрация прав на дачные постройки, однако депутаты собираются продлить эту возможность до 2031 года.

🚀 Не пропустите! Подписка на «Клерк.Разборы» за 199 рублей

Подпишитесь на сервис по экспертному контенту за 199 рублей. Получите доступ к подробным инструкциям, наглядным таблицам и готовым образцам документов — помощникам для бухгалтера, кадровика, предпринимателя.

Мини-курсы

264

Короткие видео на самые актуальные темы

Время быть активным. Ваш голос в открытом обращении — может повлиять на изменение закона

Сегодня возникла тема в чате об активности бухгалтеров в участии общественного движения бухгалтеров, в подписании писем…

Начну из далека. Расскажу о себе для начала, а потом о том, как я всё это вижу.

На годовой налог по УСН уведомление по ЕНП не нужно

На авансовые платежи налога по УСН нужно сдавать уведомления, а на годовой налог – не нужно.

Мероприятия

Актуальные мероприятия для бухгалтеров

Добавить мероприятие

-

Онлайн

10 000 ₽

-

Онлайн

Бесплатно

-

Онлайн

Бесплатно

Обработка персональных данных: документы 2024 по новым требованиям Роскомнадзора и закона №152-ФЗ «О персональных данных»

Для правильной работы с персональными данными и их корректной обработки необходимо знать и соблюдать требования нормативно-правовых актов и законов. Подготовили для вас статью, в которой приведены документы 2024 по новым требованиям Роскомнадзора и закона №152-ФЗ «О персональных данных», которая поможет ничего не забыть.

В какую налоговую подавать уведомление об уменьшении патента на страховые взносы?

Коллеги, добрый день. Обращаюсь к вашему авторитетному мнению. Есть ИП. Зарегистрировано, например, в Туле. Деятельность ведет по патенту (в Москве). Все наемные сотрудники трудятся «на патенте». В какую налоговую подавать уведомление об уменьшении патента на страх. взносы: в Тульскую или московскую?

Записи вебинаров

688

Новые видео от экспертов каждый день

Перечень товаров, не подлежащих возврату в 2023 году

Статья 502 ГК наделяет потребителя правом обменять не подошедший ему качественный непродовольственный товар на аналогичный. При отсутствии замены товар можно вернуть. На эти манипуляции покупателю отведено 14 дней, начиная со дня, следующего за днем покупки. Аналогичное положение закреплено в статье 25 Закона от 07.02.1992 № 2300-1.

👉 Какие данные надо передать в СФР на работника по ГПХ для отпуска по уходу за ребенком

С 2023 года работники по договорам ГПХ имеют право на оплату больничных пособий, в том числе, по уходу за ребенком.

Резюме

Проверенная база резюме бухгалтеров и финансистов

Создать резюме

-

Бухгалтер

5 000 ₽

21 год

1 месяц

Семикаракорск -

Бухгалтер

5 000 ₽

21 год

1 месяц

Семикаракорск -

Бухгалтер

16 лет

11 месяцев

Москва

План работы по воинскому учету

Все компании, вне зависимости от их формы бизнеса и направленности, должны вести воинский учет граждан. Многие юридические лица также производят бронирование россиян, находящихся в запасе. Организации-работодателю нужно подготовить и утвердить план такой работы, а затем заверить этот документ у военного комиссариата. Данным вопросам посвящена наша статья

«Мегамаркет» будет принимать жалобы на товары без маркировки

Пользователи помогут маркетплейсу отслеживать продавцов, которые нарушают правила обязательной маркировки.

Онлайн-курсы

47

Опытом делятся эксперты-практики, без воды

Источник: Письмо ФНС от 11.04.2023 N БС-4-11/4420@, информация ФНС

Информация для: агентов по НДФЛ

С отчетности за 1 квартал 2023 года применяется обновленная форма 6-НДФЛ. Порядок ее заполнения закреплен в Приказе ФНС от 15.10.2020 N ЕД-7-11/753@ (ред. от 29.09.2022). Налоговики рассказали, как заполнять разделы 6-НДФЛ за 1 квартал и следующие периоды.

Раздел 1

В этом разделе с 2023 года унифицированы сроки перечисления налога, а также переименована строка 020, в которой указывают НДФЛ к перечислению за последние 3 месяца отчетного периода.

Вместо полей 021 и 022, где ранее были сроки уплаты налога и его размер, появились четыре новых — 021- 024. Здесь указывают суммы исчисленного и удержанного НДФЛ к перечислению по первому, второму, третьему и четвертому срокам отчетного квартала. Например, для 1 квартала 2023 года эти сроки заполняют так:

| Поле | Что отразить |

| 021 |

Сумма исчисленного и удержанного НДФЛ, подлежащая перечислению за период с 1 по 22 января |

| 022 |

Сумма исчисленного и удержанного НДФЛ, подлежащая перечислению за период с 23 января по 22 февраля |

| 023 |

Сумма исчисленного и удержанного НДФЛ, подлежащая перечислению за период с 23 февраля по 22 марта |

В поле 024 вносится сумма исчисленного и удержанного НДФЛ за период с 23 по 31 декабря, перечисляемая не позднее последнего рабочего дня календарного года. В расчете 6-НДФЛ за первый квартал, полугодие и девять месяцев поле 024 не заполняется.

В 6-НДФЛ за 1 квартал 2023 необходимо включить сумму зарплаты за декабрь 2022 года, выплаченную в январе 2023 года, а также исчисленный и удержанный с нее НДФЛ.

В расчете за каждый отчетный период отражается НДФЛ, подлежащий перечислению за последние три месяца этого периода:

| Отчетный период | Что отразить |

| 1 квартал |

Исчисленный и удержанный НДФЛ за период с 1 января по 22 марта |

| Полугодие |

Исчисленный и удержанный НДФЛ за период с 23 марта по 22 июня |

| 9 месяцев |

Исчисленный и удержанный НДФЛ за период с 23 июня по 22 сентября |

| 12 месяцев |

Исчисленный и удержанный НДФЛ за период с 23 сентября по 31 декабря |

Раздел 2

Раздел 2 формы 6-НДФЛ заполняется с начала налогового периода за соответствующий отчетный период — за первый квартал, полугодие, девять месяцев и год.

Здесь указывают обобщенный по всем физлицам начисленный и фактически полученный доход, а также исчисленный и удержанный НДФЛ нарастающим итогом с начала налогового периода по соответствующей налоговой ставке. Если в течение налогового (отчетного) периода выплачивались доходы, облагаемые по разным ставкам, Раздел 2 заполняют для каждой из них.

В Разделе 2 построчно указывают:

| Поле | Что отразить |

| 100 |

Ставка налога, по которой исчислен НДФЛ |

| 105 |

КБК |

| 110 |

Обобщенная по всем физлицам сумма начисленного дохода нарастающим итогом с начала налогового периода |

| 111 |

Обобщенная по всем физлицам сумма начисленного дохода в виде дивидендов нарастающим итогом с начала налогового периода |

| 112 |

Обобщенная по всем физлицам сумма начисленного дохода по трудовым договорам |

| 113 |

Обобщенная по всем физлицам сумма начисленного дохода по ГПД |

| 115 |

Обобщенная по всем ВКС сумма начисленного дохода из строк 112 и 113 по трудовым договорам и ГПД нарастающим итогом с начала налогового периода |

| 120 |

Общее количество физлиц, которым в отчетном периоде начислен облагаемый налогом доход. В случае увольнения и приема на работу в течение одного налогового периода одного и того же человека количество физлиц не корректируют |

| 121 |

Общее количество ВКС, которым в отчетном периоде начислен доход по трудовым договорам и ГПД |

| 130 |

Обобщенная по всем физлицам сумма вычетов нарастающим итогом с начала налогового периода |

| 140 |

Обобщенная по всем физлицам сумма исчисленного НДФЛ нарастающим итогом с начала налогового периода |

| 141 |

Обобщенная по всем физлицам сумма исчисленного НДФЛ на доходы в виде дивидендов нарастающим итогом с начала налогового периода |

| 142 |

Обобщенная по всем ВКС сумма исчисленного НДФЛ по трудовым договорам и ГПД нарастающим итогом с начала налогового периода |

| 150 |

Обобщенная по всем физлицам сумма фиксированных авансов, принимаемая в уменьшение исчисленного НДФЛ, с начала налогового периода |

| 155 |

Сумма налога на прибыль с дивидендов, зачитываемая при расчете НДФЛ с доходов налогового резидента РФ, полученных от долевого участия в российской организации. Сумму налога на прибыль к зачету определяют в соответствии с п. 3.1 ст. 214 НК РФ |

| 160 |

Общая сумма удержанного НДФЛ нарастающим итогом с начала налогового периода |

| 170 |

Общая сумма НДФЛ, не удержанная налоговым агентом, нарастающим итогом с начала налогового периода |

| 180 |

Общая сумма НДФЛ, излишне удержанная налоговым агентом, нарастающим итогом с начала налогового периода |

| 190 |

Общая сумма НДФЛ, возвращенная налоговым агентом плательщикам в соответствии со ст. 231 НК РФ, нарастающим итогом с начала налогового периода |

Частые ошибки

ФНС обратила внимание на частые ошибки при заполнении 6-НДФЛ:

- Неверное заполнение поля «Код по ОКТМО» в титульном листе. По каждому ОКТМО нужно заполнять отдельный расчет 6-НДФЛ. Если у организации есть «обособка» в другом муниципальном образовании, она заполняет отдельно расчет по головной организации и расчет по ОП.

- Некорректное заполнение/не заполнение строк:

- в строках 021-023 Раздела 1 за 1 квартал 202 года отражены суммы исчисленного и удержанного НДФЛ за период с 1 января по 31 марта 2023, а нужно — за период с 1 января по 22 марта 2023, а также не отражен исчисленный и удержанный НДФЛ с зарплаты за декабрь 2022, выплаченной в январе 2023;

- строки 115, 121, 142 Раздела 2 заполняют только при наличии ВКС и выплат доходов в их пользу. При этом не каждый иностранный работник является высококвалифицированным специалистом. Статус ВКС определен Федеральным законом от 25.07.2002 N 115-ФЗ.

Чтобы проверить сданную отчетность и разобраться, как заполнить корректировку в случае ошибок – смотрите полный разбор 6-НДФЛ в ЗУП 3.1 в записи эфира 6-НДФЛ за 1 квартал 2023 в 1С.

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней

бесплатно

Оцените публикацию

(8 оценок, среднее: 5,00 из 5)

Загрузка…

Форма 6-НДФЛ содержит обобщённую информацию о налоге, уплаченном с доходов работников, и подается по итогам I квартала, полугода, 9 месяцев и года. В ней подлежат отражению суммы доходов, а также исчисленные и уплаченные с них суммы налога.

Содержание

- Сроки сдачи 6-НДФЛ

- Обособленные подразделения

- Смена адреса

- Как заполнить 6-НДФЛ

- Титульный лист

- Раздел 1

- Таблица 1. Заполнение строк раздела 1 формы 6-НДФЛ

- Раздел 2

- Определение дат получения дохода и перечисления НДФЛ

-

- Таблица 2. Определение дат для 6-НДФЛ

-

- Пример заполнения

-

- Таблица 3. Операции ООО «Ромашка» в IV квартале 2022 года по выплате дохода и удержанию НДФЛ

-

- Санкции за нарушения

-

- Таблица 4. Возможные санкции за нарушение порядка и срока подачи 6-НДФЛ

-

- Корректировка

- Документы

Подается расчёт 6-НДФЛ всеми налоговыми агентами по окончанию каждого квартала. В 2023 году сроки такие:

- за 2022 год — до 27 февраля 2023 года

- за I квартал — до 25 апреля 2023 года

- за полугодие — до 25 июля 2023 года

- за девять месяцев — до 25 октября 2022 года

- за 2023 год — до 26 февраля 2024 года (25 февраля — воскресенье)

Если крайняя дата приходится на выходной или праздник, подать расчёт нужно не позднее следующего рабочего дня.

Налоговые агенты, подающие расчёт в отношении 11 и более застрахованных лиц, обязаны сдавать его в электронном виде по ТКС.

Все прочие могут выбирать форму (на бумаге или в электронном виде) на своё усмотрение.

Обычно расчёт подается налоговыми агентами в «свою» ИФНС, то есть по месту учёта компании либо по месту регистрации ИП. Но для определенных случаев установлены отдельные правила.

Обособленные подразделения

Юридическое лицо, имеющее обособленные подразделения, подает расчёт по месту учёта каждого из них. Индивидуальные предприниматели сдают отчёт по месту жительства или ведения деятельности. В форму включаются доходы и НДФЛ работников этого подразделения. Такие фирмы имеют право выбора ИФНС для сдачи отчётов, если головная компания и обособленные подразделения располагаются в разных муниципальных образованиях. Не позже 1-го числа налогового периода об этом выборе нужно проинформировать все инспекции ФНС, где подразделения состоят на учёте. Для данной цели используется бланк, утверждённый Приказом ФНС № ММВ-7-11/622@ от 06.12.2019.

Если на учёте в одной ИФНС стоят два обособленных подразделения, но они имеют разные коды ОКТМО (относятся к разным муниципальным образованиям), то 6-НДФЛ подаётся отдельно в отношении каждого из них. Если ситуация обратная, то есть два обособленных подразделения с одним ОКТМО стоят на учёте в разных ИФНС, то юридическое лицо может встать на учёт в одной из инспекций и отчитываться по 6-НДФЛ перед ней за оба подразделения.

Случается, что сотрудник успел поработать в разных филиалах в течение одного налогового периода. Если при этом они имеют разные ОКТМО, то придётся подавать несколько форм.

На титульном листе 6-НДФЛ при наличии подразделений необходимо указывать:

- ИНН головной организации

- КПП обособленного подразделения

- ОКТМО муниципального образования, на территории которого расположено место работы сотрудников (его же указать в платёжном поручении)

Смена адреса

Если в течение налогового периода компания «переехала» в другую ИФНС, то по новому месту учета необходимо подать две формы 6-НДФЛ:

- первую — за период нахождения по прежнему адресу, указав старый ОКТМО

- вторую — за период нахождения по новому адресу, указав новый ОКТМО

КПП в обоих формах указывается тот, который присвоен новой ИФНС.

Как заполнить 6-НДФЛ

В 2023 году радикально изменились бланк 6-НДФЛ и правила его заполнения. С 1-го квартала этого года необходимо отчитываться на новом бланке. Данный бланк, его электронная версия и правила их оформления введены приказом ФНС от 29.09.22 № ЕД-7-11/881@. Напомним, что в прошлом году использовалась версия бланка из приказа ФНС России № ЕД-7-11/845@ от 28.09.2021.

Бланк состоит из титульного листа, двух разделов и приложения. В титуле указывается:

- наименование налогового агента

- его основные реквизиты

- данные о налоговом органе

В разделах 1 и 2 указываются сведения обо всех доходах физических лиц, с которых начисляется НДФЛ. Подразумеваются не только работники, но и лица, с которыми заключались договоры гражданско-правового характера, если с выплат по ним начисляется НДФЛ. А вот доходы, которые не облагаются налогом (например, детские пособия), в форме не отражаются. Приложение 1 является аналогом прежней справки 2-НДФЛ, там содержатся данные о доходах каждого работника. Заполнять приложение нужно только за 4-й квартал.

Следует заполнять все ячейки бланка. В ячейках, для которых нет данных, ставьте прочерки. Это касается и титульного листа. Заполните прочерками свободные поля в длинных строках, предназначенных для названия фирмы.

Титульный лист

Заполнение титульного листа 6-НДФЛ обычно не вызывает вопросов. Про то, как нужно заполнять ИНН, КПП и ОКТМО при наличии обособленных подразделений, мы рассказали выше. Соответственно, при отсутствии филиалов прописываются собственные коды. Остальные поля заполняются так:

- «Номер корректировки» — при первичной сдаче указывается «000», в противном случае ставится порядковый номер декларации — «—1», «—2» и так далее.

- «Отчётный период (код)» — код из приложения № 1 к Приказу ФНС № ЕД-7-11/753@ от 15.10.2020:

-

- 1-й квартал — код 21

- полугодие — код 31

- 9 месяцев — код 33

- год — код 34

Для фирм, передающих данные на этапе реорганизации или ликвидации, применяются коды, указанные в прил. 1 к приказу.

-

- «Календарный год» — 2023.

- «Предоставляется в налоговый орган (код)» складывается из двух значений:

- первые две цифры — код региона

- последние две цифры — номер налоговой инспекции

- Код «по месту нахождения (учёта)» берётся из приложения № 2 к Приказу ФНС № ЕД-7-11/753@ от 15.10.2020. Организации, зарегистрированные по месту учёта и не относящиеся к числу крупнейших налогоплательщиков, ставят «214». Правопреемники реорганизованных фирм пишут «215». По месту учёта обособленного подразделения — ставится «220». Крупнейшие налогоплательщики выбирают код согласно свидетельству о постановке на учёт в ИФНС по месту нахождения юридического лица, а не по месту их учёта как крупнейших налогоплательщиков. Для индивидуальных предпринимателей — отдельные коды: по месту жительства — «120», по месту ведения деятельности — «320».

- Наименование налогового агента в соответствии с его учредительными документами. Правила требуют указать сокращённое наименование, а при отсутствии — полное. Если налоговым агентом является физическое лицо, то его ФИО указывается без сокращений в соответствии с паспортом.

Следующая строка заполняется только правопреемником реорганизованной компании:

- в поле «Форма реорганизации/ликвидации» указывается код из Приложения № 4 к Приказу № ММВ-7-11/450@: 1 — преобразование, 2 — слияние, 3 — разделение, 5 — присоединение, 6 — разделение с одновременным присоединением, 0 — ликвидация

- в поле «Налоговый агент» указать название реорганизованного юрлица или его обособленного подразделения

- в следующем поле нужно указать ИНН и ККП, которые были присвоены компании до реорганизации.

Обратите внимание! Поля для правопреемников появились в форме с 26 марта 2018 года. Это связано с тем, что с 1 января 2018 года расчёт 6-НДФЛ должен подать правопреемник, если форма не была представлена до организации.

Далее следуют:

- код ОКТМО

- номер телефона

- количество страниц расчёта и подтверждающих документов

В нижней части титульного листа проставляется:

- код подписанта: 1 — если это налоговый агент или правопреемник, 2 — если это представитель

- ФИО физического лица, кто подписывает документ

- дата и подпись

Если форму подписывает представитель, нужно указать название и реквизиты документа, на основании которого он действует. Кроме того, в этом же разделе указывается ФИО представителя или его наименование (если представитель — юридическое лицо).

Раздел 1

Раздел 1 изменился после Нового года. Там отражаются суммы по срокам перечисления и удержанный с них налог за последние 3 месяца отчётного периода. В правила заполнения формы 6-НДФЛ разъяснено, что в строке 030 раздела 1 следует указывать средства, которые налоговый агент вернул налогоплательщику.

Как вычислить сумму удержанного НДФЛ в отчёте? Нужно сложить налоги со всех доходов, уплаченных сотрудникам в отчётном периоде.

Построчное заполнение представлено в следующей таблице.

Таблица 1. Заполнение строк раздела 1 формы 6-НДФЛ

| Строка | Что указывается |

| 010 | Код бюджетной классификации |

| 020 | НДФЛ за последние 3 месяца отчётного периода |

| 021 | По первому сроку перечисления |

| 022 | По второму сроку перечисления |

| 023 | По третьему сроку перечисления |

| 024 | По четвёртому сроку перечисления |

| 030 | НДФЛ, возвращённый сотрудникам за 2-й квартал 2023 года |

| 031 | Дата возврата |

| 032 | Сумма возврата |

Образец заполнения раздела 1:

Раздел 2

Строка 100 отображает одну из ставок налога на доходы персонала по трудовым договорам и граждан, выполняющих работы или оказывающих услуги по договорам ГПХ: 13, 15, 30 и 35%. В 2023 году применяется повышенная ставка 15% для высоких доходов — превышающих 5 000 000 руб. в год. В нашем образце приведена популярная ставка НДФЛ 13%. Если налог исчислялся по различным ставкам, то для каждой из них будут отражаться сведения, которые касаются только этой ставки.

В строке 105 дублируется КБК.

Актуальный порядок требует заполнять раздел 2 нарастающим итогом, начиная с Нового года. В строке 110 отражается суммарный размер начисленной зарплаты сотрудников с января по июнь, а также все полученные больничные, отпускные и иные выплаты без их уменьшения на НДФЛ и вычеты. Отпускные включаются в общую массу вознаграждений. Размеры вычетов отражаются в строке 130, а исчисленный налог — в строке 140. В строке 160 отражается размер удержанного налога. Он может и не совпасть с размером налога в строке 140. В поле 170 отразите размер НДФЛ, который нет возможности удержать. Это может быть, допустим, налог с подарка физическому лицу, не получающему от Вашей фирмы регулярных доходов.

Образец заполнения раздела 2:

Определение дат получения дохода и перечисления НДФЛ

Они отличаются для разных видов доходов. Чтобы не запутаться, рекомендуем свериться со следующей таблицей.

В таблице отсутствует графа с датой удержания налога, поскольку чаще всего она совпадает с датой получения дохода. Исключения из этого правила — под таблицей.

Таблица 2. Определение дат для 6-НДФЛ

| Доход | Дата получения | Срок перечисления НДФЛ |

| Зарплата

Аванс* Премия (как часть оплаты труда) |

Последний день месяца, за который начислили зарплату или премию за месяц, входящую в оплату труда | Не позднее дня, следующего за днём выплаты премии или зарплаты при окончательном расчёте |

| Единовременная премия (годовая, квартальная, в связи с каким-либо событием) | День выплаты премии | |

| Отпускные, больничное пособие | День выплаты | Не позднее последнего дня месяца, в котором выплачивались отпускные или пособие по временной нетрудоспособности |

| Выплаты при увольнении (зарплата, компенсация за неиспользованный отпуск) | Последний день работы | Не позднее дня, следующего за днём выплаты |

| Дивиденды | День выплаты | |

| Для ООО — не позднее дня, следующего за днем выплаты.

Для АО — не позднее одного месяца с наиболее ранних из следующих дат:

|

||

| Матпомощь | День выплаты | Не позднее дня, следующего за днем выплаты |

| Подарки в натуральной форме | День выплаты (передачи) подарка | Не позднее дня, следующего за днём выдачи подарка |

*Пояснение. НДФЛ с аванса не удерживается — он будет удержан с зарплаты за вторую часть месяца. Однако бывает, что аванс выплачивается в последний день месяца. В таком случае он признается оплатой труда за месяц, и НДФЛ удерживается как с заработной платы.

Дата получения дохода и удержания НДФЛ не совпадают в случаях:

- При выплате суточных сверх установленных нормативов. Днем удержания налога считается ближайший день выплаты заработной платы в том месяце, в котором утвержден авансовый отчёт.

- При получении материальной выгоды — дорогостоящих подарков, иного дохода. Днем удержания налога считается ближайший день выплаты зарплаты.

При заполнении строк 100-120 суммируются все доходы, у которых соответственно совпадают все 3 даты. То есть можно просуммировать зарплату и ежемесячные премии. А вот квартальные премии, отпускные, больничные будут показаны отдельно. В форме будет присутствовать необходимое количество блоков строк 100-140.

Важно! При заполнении строки 130 доход указывается полной суммой. То есть уменьшать его на сумму НДФЛ и вычетов не нужно.

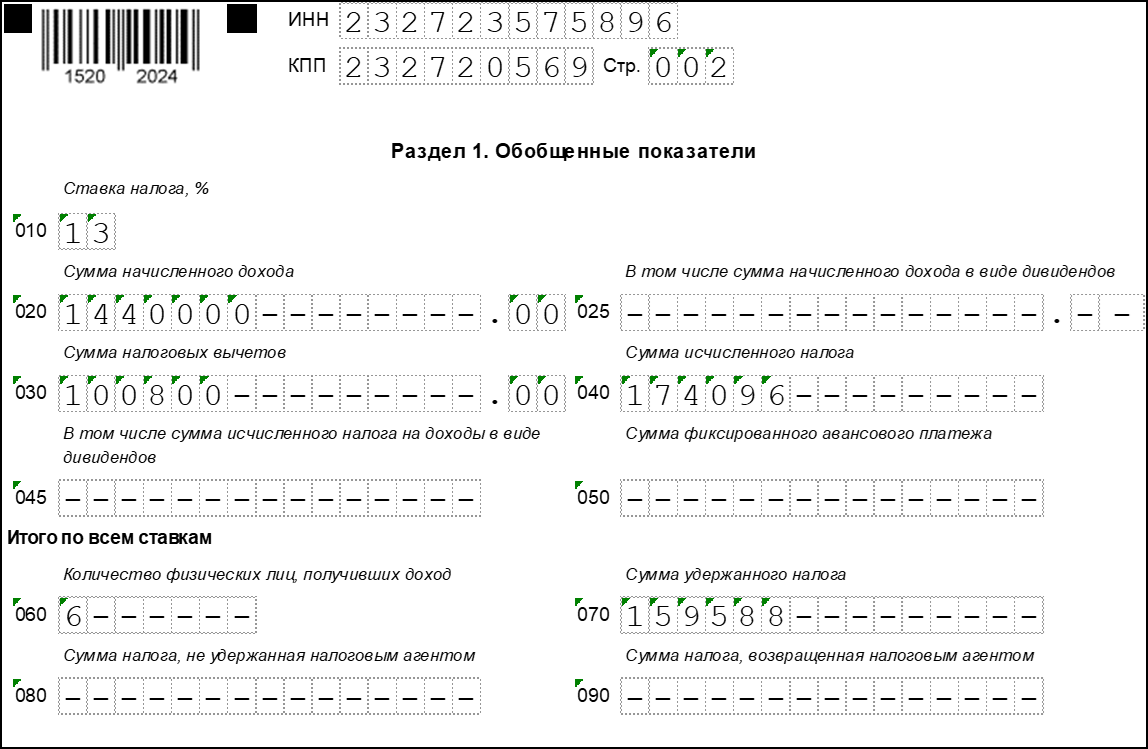

Пример заполнения

Рассмотрим порядок заполнения формы 6-НДФЛ за год на примере ООО «Ромашка». За IV квартал 2020 года имеется следующая информация:

- количество сотрудников — 6

- совокупный доход работников за год составил 1 440 000 рублей (120 000 рублей в месяц)

- все работники имеют право на стандартный вычет за ребенка в размере 1400 рублей Совокупный размер вычета составил: 1 400 х 6 х 12 =100 800 рублей

- размер исчисленного НДФЛ с дохода: (1 440 000 рублей — 100 800) * 13% = 174 096 рублей (14 508 рублей в месяц)

- размер удержанного за год НДФЛ составил: 174 096 — 14 508 = 159 588 рублей, поскольку налог с декабрьской зарплаты подлежит удержанию в январе

Раздел 1 заполняется так:

В следующей таблице перечислены операции за IV квартал, которые понадобятся для отражения в разделе 2.

Таблица 3. Операции ООО «Ромашка» в IV квартале 2022 года по выплате дохода и удержанию НДФЛ

| Дата | Операция и сумма |

| 05.10 | Выплата ЗП за сентябрь |

| 08.10 | Перечислен НДФЛ за сентябрь |

| 30.10 | Начислена зарплата за октябрь — 120 000 рублей, исчислен НДФЛ — 14 508 рублей |

| 05.11 | Выплачена ЗП за октябрь |

| 06.11 | Перечислен НДФЛ за октябрь |

| 30.11 | Начислена зарплата ноябрь — 120 000 рублей, исчислен НДФЛ — 14 508 рублей |

| 05.12 | Выплачена ЗП за ноябрь |

| 06.12 | Перечислен НДФЛ за ноябрь |

| 31.12 | Начислена зарплата декабрь — 120 000 рублей, исчислен НДФЛ — 14 508 рублей |

Обратите внимание! Заработная плата за декабрь, выплаченная в январе, в расчёте фигурировать не будет, поскольку срок уплаты НДФЛ с нее истекает в другом отчётном периоде.

Санкции за нарушения

За нарушения срока и формы подачи 6-НДФЛ предусмотрена налоговая и административная ответственность. Все санкции собраны в следующей таблице.

Таблица 4. Возможные санкции за нарушение порядка и срока подачи 6-НДФЛ

| Нарушение | Санкция | Регулирующая норма |

| Форма не подана | 1 тыс. рублей за каждый месяц (полный и неполный) | п. 1.2 ст. 126 НК РФ |

| Расчёт не поступил в ИФНС в течение 10 дней после окончания срока сдачи | Блокировка расчётного счета | п. 3.2 ст. 76 НК РФ |

| Ошибка в расчёте (если выявлена налоговым органом до того, как агент её исправил) | 500 рублей | ст. 126.1 НК РФ |

| Несоблюдение формы (подача на бумаге вместо направления по ТКС) | 200 рублей | ст. 119.1 НК РФ |

| Нарушение срока подачи | 300-500 рублей на должностное лицо | ч. 1 ст. 15.6 КоАП РФ |

К административной ответственности привлекаются должностные лица компании. Например, штраф за несвоевременную подачу 6-НДФЛ наложат на главного бухгалтера, если в его должностной инструкции указано, что он отвечает за своевременную подачи отчётности.

Внимание! С 01.07.2021 изменены правила блокировки счёта. ФНС теперь обязана предупреждать о данной мере за 14 дней. Заблокировать счёт допустимо, если фирма не сдала отчёт через 20 рабочих дней после положенного срока, а не через 10, как ранее.

Корректировка

При обнаружении в поданной форме ошибки либо при пересчете НДФЛ за прошлый год подается уточнённый расчёт. Определенных сроков для этого Налоговый кодекс не предусматривает. Но если вы нашли ошибку сами, незамедлительно исправьте её и представьте «уточнёнку».

Если внести исправление раньше того, как ошибку найдут налоговики, штрафа в размере 500 рублей можно избежать.

Особенности уточнённой формы 6-НДФЛ таковы:

- указывается номер корректировки — «001» для первой, «002» для второй и так далее

- в полях, в которых найдены неточности и ошибки, нужно указать правильные данные

- остальные поля заполняются так же, как в первичном расчёте

Отдельно упомянем о том, как исправить форму, если вы указали неверный код КПП или ОКТМО. В этом случае нужно подавать 2 расчёта:

- В первом нужно указать правильные коды КПП и ОКТМО и поставить номер корректировки «000». Все прочие данные перенести из прежней формы.

- Во втором расчёте указывается номер корректировки «001», а также КПП и ОКТМО, которые были указаны в ошибочной форме. Во всех разделах должны быть проставлены нулевые данные.

Документы

- Скачать бланк формы 6-НДФЛ

- Скачать образец формы 6-НДФЛ

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ)

Период: 1-й квартал 2023 года

Расчет сумм налога на доходы физлиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ) (далее – расчет по форме 6-НДФЛ), представляет собой документ, содержащий обобщенную налоговым агентом информацию в целом по всем физическим лицам, получившим доходы от налогового агента (обособленного подразделения налогового агента), о суммах начисленных и выплаченных им доходов, предоставленных налоговых вычетах, об исчисленных и удержанных суммах налога, а также других данных, служащих основанием для исчисления налога (п. 1 ст. 80 НК РФ).

В соответствии с п. 2 ст. 230 НК РФ налоговые агенты представляют в налоговый орган по месту учета расчет по форме 6-НДФЛ за первый квартал, полугодие, девять месяцев – не позднее 25-го числа месяца, следующего за соответствующим периодом, за год — не позднее 25 февраля года, следующего за истекшим налоговым периодом.

Расчет по форме 6-НДФЛ за 1-й квартал 2023 года следует представить не позднее 25 апреля 2023 года по форме, форматам и в порядке, утвержденным приказом ФНС России от 15.10.2020 № ЕД-7-11/753 (в редакции приказа ФНС России от 29.09.2022 № ЕД-7-11/881@).

В соответствии с п. 2 ст. 230 НК РФ налоговые агенты представляют в налоговый орган по месту учета расчет по форме 6-НДФЛ за первый квартал, полугодие, девять месяцев – не позднее 25-го числа месяца, следующего за соответствующим периодом, за год — не позднее 25 февраля года, следующего за истекшим налоговым периодом.

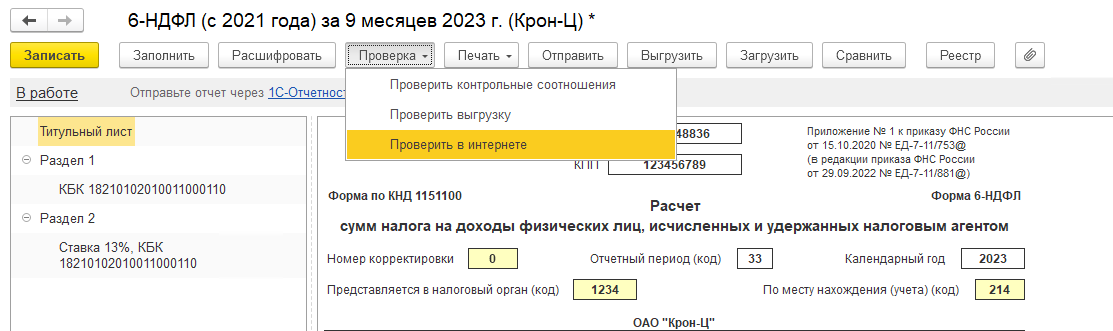

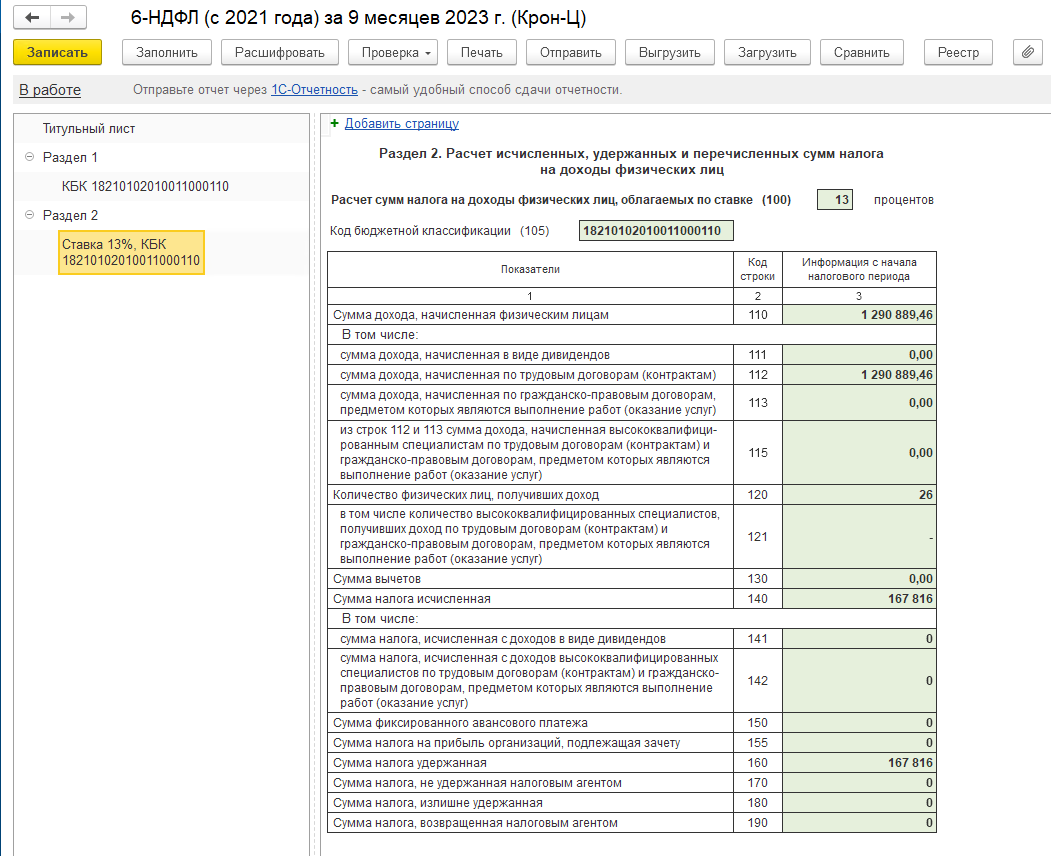

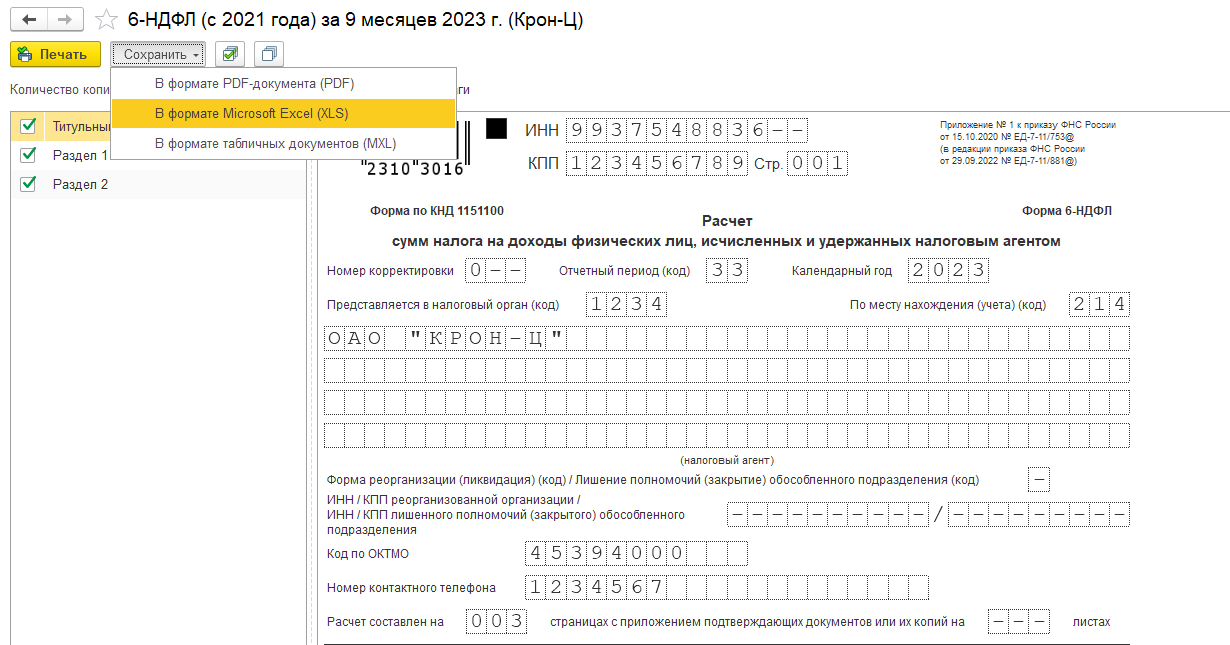

Формирование расчета по форме 6-НДФЛ

Формирование расчета по форме 6-НДФЛ в программе производится в автоматическом режиме. Для корректного формирования расчета необходимо, чтобы в программе были:

-

отражены все доходы, полученные физическими лицами за налоговый период

-

введены сведения о праве на налоговые вычеты (стандартные, профессиональные, имущественные, социальные, авансовые платежи по НДФЛ) и отражены фактически предоставленные вычеты

-

рассчитаны и учтены суммы исчисленного, удержанного налога.

Перед подготовкой отчетности обязательно надо проверить актуальность релиза программы (необходимо убедиться, что программа обновлена последним релизом).

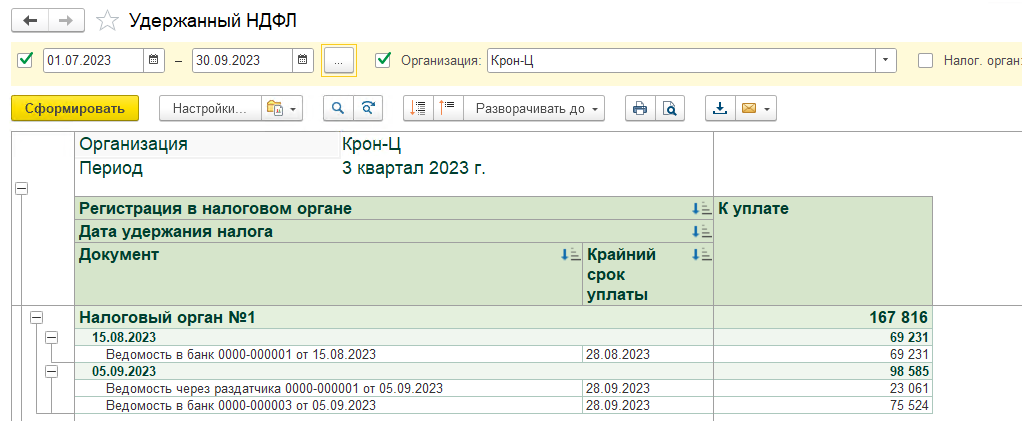

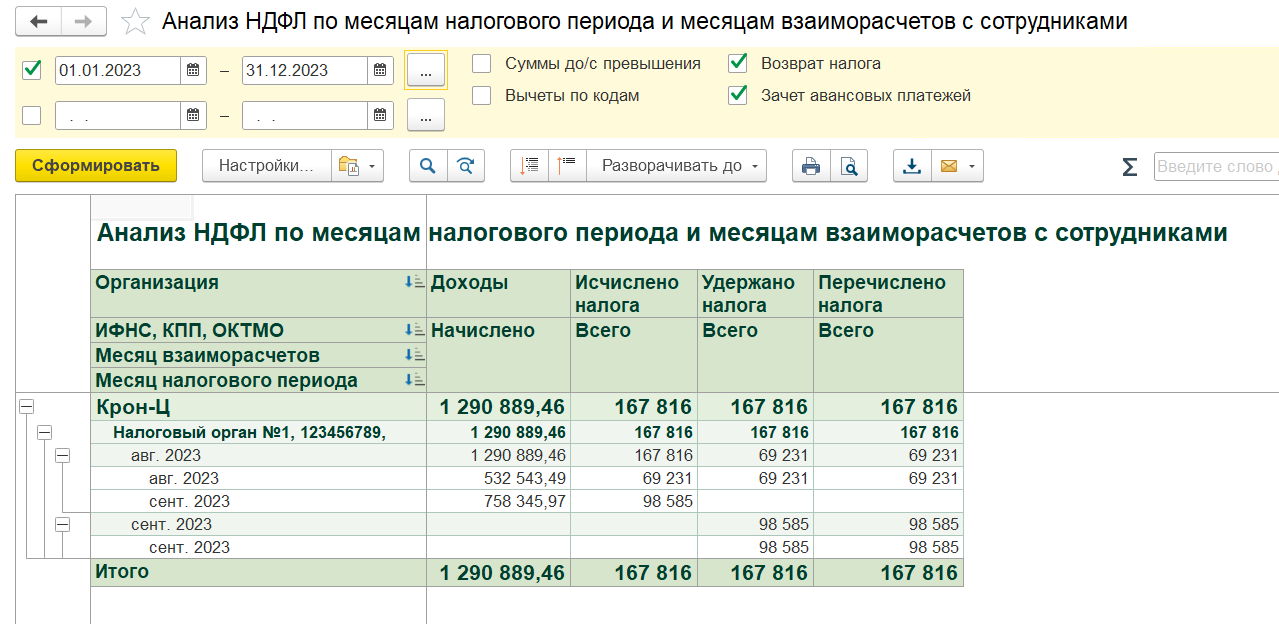

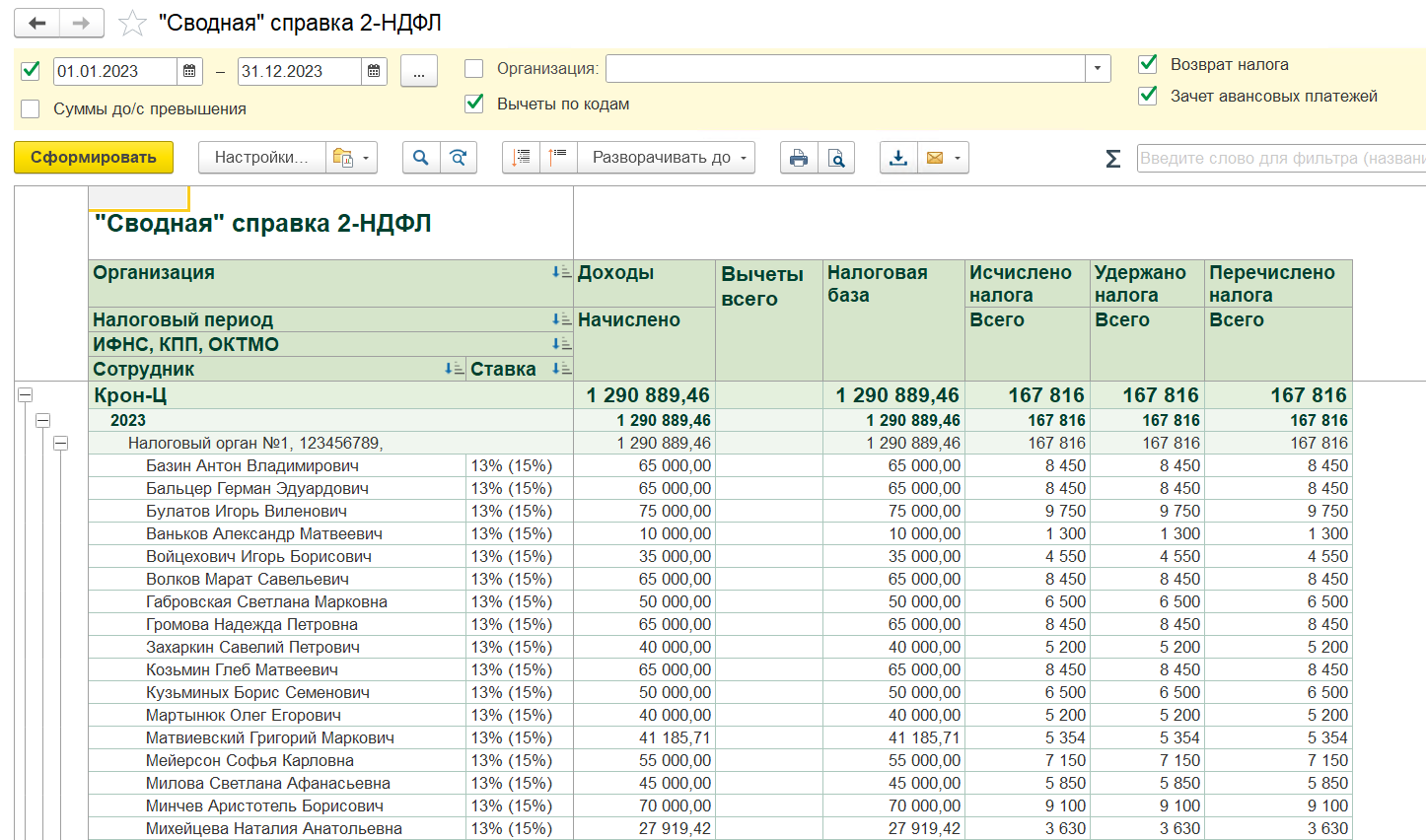

При подготовке сведений можно воспользоваться для анализа отчетами: Сводная справка 2-НДФЛ, Регистр налогового учета по НДФЛ, Контроль сроков уплаты НДФЛ, Удержанный НДФЛ (ЗУП 3.1: Налоги и взносы – Отчеты по налогам и взносам, Бухгалтерия 3.0: Зарплата и кадры – Отчеты по зарплате).

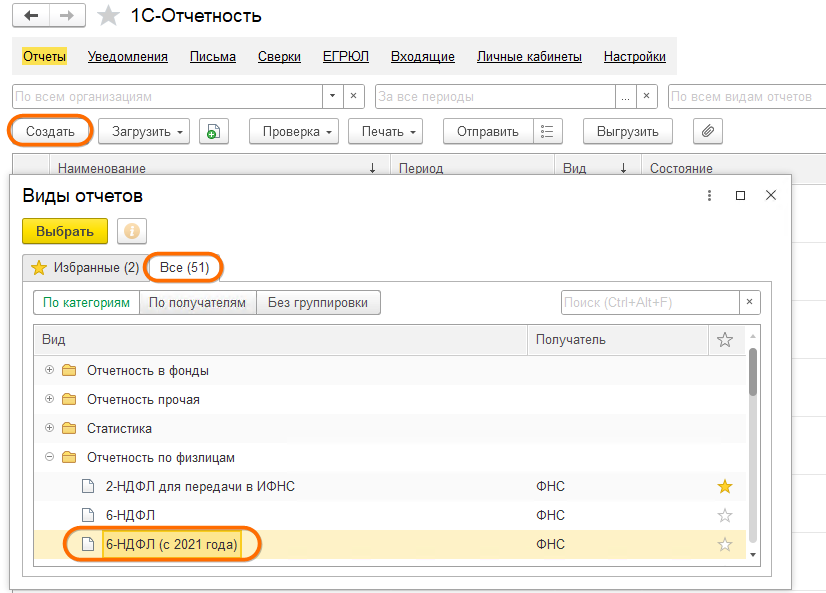

В программе для составления расчета по форме 6-НДФЛ предназначен регламентированный отчет 6-НДФЛ (с 2021 года) (ЗУП 3.1: Отчетность, справки – 1С-Отчетность, Бухгалтерия 3.0: Отчеты – Регламентированные отчеты).

Для составления отчета:

-

введите команду для создания нового экземпляра отчета по кнопке Создать

-

выберите в форме Виды отчетов отчет с названием 6-НДФЛ (с 2021 года)

и нажмите на кнопку Выбрать.

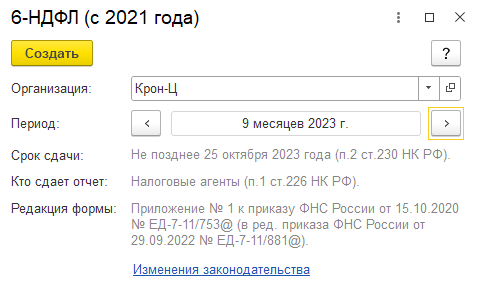

В стартовой форме укажите:

-

организацию (если в программе ведется учет по нескольким организациям), для которой составляется отчет

-

период, за который составляется отчет

-

кнопка Создать.

Если организация имеет территориально обособленные подразделения (не выделенные на отдельный баланс), то она должна заполнять расчет по форме 6-НДФЛ отдельно по каждому обособленному подразделению и представлять его в налоговый орган по месту нахождения таких подразделений (если не перешла на централизованную уплату и сдачу отчетности).

Для формирования расчета сразу по всем регистрациям в ФНС России установите флаг Создать для нескольких налоговых органов. Далее нажмите на ссылку Налоговые органы и выберите (установите флаг) налоговые органы, в которых организация и обособленные подразделения стоят на учете и куда предполагается представить отчетность. Нажмите на кнопку Выбрать, а далее на кнопку Создать. В результате будет сформирован и заполнен отдельно по каждой выбранной ФНС России расчет по форме 6-НДФЛ. Необходимо открыть и проверить заполнение каждого из расчетов.

Если автоматическое формирование не используется, то для головной организации и каждого ее обособленного подразделения необходимо создать отдельный экземпляр расчета по форме 6-НДФЛ, в котором в поле Представляется в налоговый орган (код) выбрать соответствующую регистрацию в налоговом органе и сформировать расчет по кнопке Заполнить.

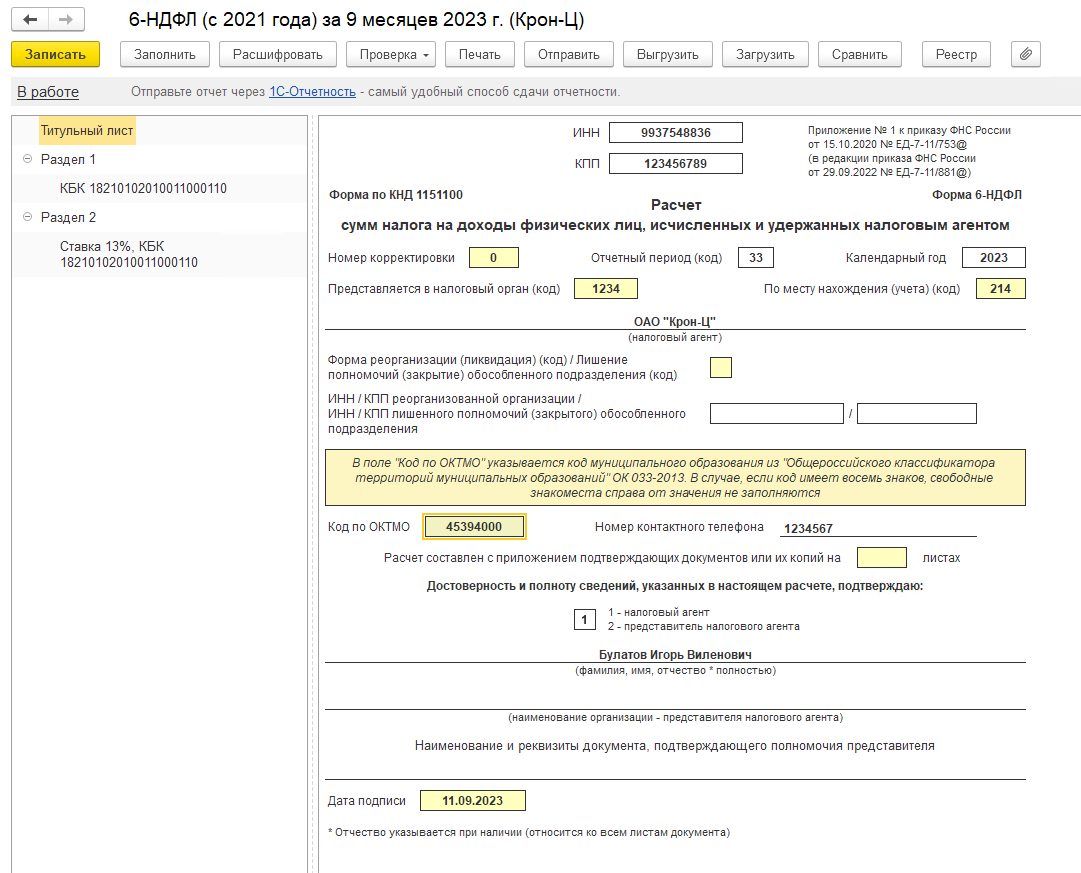

Заполнение титульного листа расчета по форме 6-НДФЛ

В верхней части титульного листа в поле КПП указывается код причины постановки на учет по месту нахождения организации либо по месту учета организации по месту обособленного подразделения. В поле ИНН указывается идентификационный номер налогового агента.

По умолчанию считается, что составляется первичный расчет по форме 6-НДФЛ, т. е. представляемый за отчетный период первый раз, поэтому в поле Номер корректировки указывается код 0. Не допускается заполнение номера корректировки по уточненному расчету без ранее представленного первичного расчета по форме 6-НДФЛ.

-

Поля Отчетный период (код) и Календарный год заполняются автоматически по значению периода, указанного в стартовой форме, и условных обозначений периодов согласно Приложению № 1

к Порядку заполнения расчета. -

В поле Предоставляется в налоговый орган (код) указывается четырехзначный код налогового органа, куда предполагается представить отчетность.

-

Поле По месту нахождения (учета) (код) указывается код места представления расчета налоговым агентом (согласно Приложению № 2 к Порядку заполнения расчета по форме 6-НДФЛ). Например, по месту нахождения обособленного подразделения российской организации указывается код 220, а по месту нахождения российской организации указывается код 214.

-

В поле Налоговый агент указывается сокращенное наименование (в случае отсутствия — полное наименование) организации согласно ее учредительному документу.

-

В поле Форма реорганизации (ликвидация) (код) / Лишение полномочий (закрытии) обособленного подразделения (код) указывается код формы реорганизации (ликвидации) или лишения полномочий (закрытия) обособленного подразделения в соответствии с приложением № 4 к Порядку заполнения расчета, а в поле ИНН/КПП реорганизованной организации / ИНН / КПП лишенного полномочий (закрытого) обособленного подразделения – ИНН и КПП, которые были присвоены организации до ее реорганизации либо до закрытия обособленного подразделения организации (п. 2.1 Порядка заполнения расчета).

-

В поле Код по ОКТМО указывается код ОКТМО муниципального образования, на территории которого находится организация или обособленное подразделение организации. Код ОКТМО указывается в соответствии с редакцией Общероссийского классификатора территорий муниципальных образований ОК 033-2013 (ОКТМО) на момент заполнения расчета.

Такие данные, как ОКАТО, ИНН, КПП и код налогового органа по организациям и их обособленным подразделениям, выделенным на отдельный баланс, указываются в справочнике Организации (ЗУП 3.1: Настройка – Организации, Бухгалтерия 3.0: Главное – Организации). Для структурных подразделений организаций (которые не выделены на отдельный баланс) указываются в справочнике Подразделения (ЗУП 3.1: Настройка – Подразделения, Бухгалтерия 3.0: Главное – Организации — Подразделения).

В программе Бухгалтерия 3.0

можно вести учет заработной платы сотрудников обособленного подразделения, а также перечислять НДФЛ в налоговую по месту регистрации этого подразделения лишь если в информационной базе нет организаций с численностью свыше 60 человек. Для использования этой возможности нужно установить флаг Расчет зарплаты по обособленным подразделениям

в настройках зарплаты, а для обособленного подразделения (из справочника Подразделения) установить флаг Обособленное подразделение и указать сведения о налоговом органе, в котором оно зарегистрировано.

Остальные показатели (наименование налогового агента, телефон, Ф. И. О. подтверждающего достоверность и полноту сведений) заполняются на основании данных справочника Организации.

Если ячейки с какими-либо сведениями о налоговом агенте не заполнены и их невозможно заполнить вручную (не выделены желтым цветом), это означает, что в информационную базу не введены соответствующие данные. В этом случае необходимо добавить нужные сведения, после чего нажать на кнопку Обновить (кнопка Еще – Обновить).

В поле Дата подписи

указывается дата подписи отчета (по умолчанию это текущая дата компьютера).

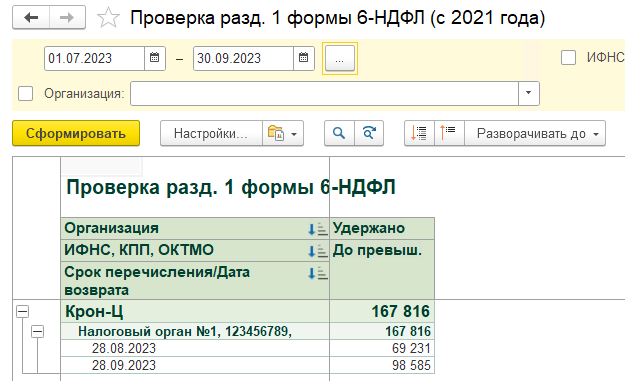

Заполнение раздела 1 расчета по форме 6-НДФЛ

В разделе 1 Данные об обязательствах налогового агента

указываются суммы удержанного налога, подлежащие перечислению за последние три месяца отчетного периода, по срокам перечисления и в разрезе КБК. А также отражаются суммы налога, возвращенные физическим лицам в соответствии со ст. 231 НК РФ в последние три месяца отчетного периода, и даты их возврата.

В разделе 1 указываются:

-

по строке 010 – код бюджетной классификации по налогу. Например, в отчетном периоде удержан налог по ставке 13 % с доходов в виде оплаты труда, по ставкам 13 % и 15 % с дивидендов. В этом случае будут заполнены три страницы раздела 1 – по КБК 18210102010011000110 для НДФЛ с доходов в виде оплаты труда (ставка налога 13 %), по КБК 18210102130011000110 для НДФЛ с дивидендов (ставка налога 13 %, применяемая к части налоговой базы, не превышающей 5 млн рублей) и по КБК 18210102140011000110 для НДФЛ с дивидендов (ставка налога 15 %, применяемая к части налоговой базы, превышающей 5 млн рублей)

-

по строке 020 – обобщенная по всем физическим лицам сумма удержанного налога, подлежащая перечислению в последние три месяца отчетного периода. Значение строки 020 равно сумме значений всех заполненных строк 021-024

-

строки 021-024 заполняются в зависимости от отчетного периода, за который подается расчет. Строки заполняются с учетом положений п. 6 ст. 226 НК РФ и п. 9 ст. 226.1 НК РФ. С 2023 года изменился порядок определения срока уплаты по удержанному НДФЛ. Теперь не важно, с какого дохода уплачивается НДФЛ, главное, в какой период налог исчислен и удержан (налог удерживается при фактической выплате дохода (п. 4 ст. 226 НК РФ).

Почти весь год (с 23 января по 22 декабря) действует единое правило:

- если НДФЛ удержан с 23-го числа предыдущего месяца по 22-е число текущего, то платить в бюджет нужно до 28-го числа текущего месяца.

Исключений из этого правила два (период с 23 декабря по 22 января):

-

если НДФЛ удержан с 1 по 22 января – заплатить нужно не позднее 28 января,

-

если НДФЛ удержан с 23 по 31 декабря – не позднее последнего рабочего дня календарного года.

В связи с этим в разделе 1 теперь четыре строки по срокам перечисления налога.

Быстро разобраться, в какой период, какой раздел и по какому сроку перечисления попадет доход с конкретной датой, можно по предложенной нами схеме.

В программе при регистрации удержанного налога фиксируется автоматически срок перечисления налога. Удержание налога производится при проведении документов выплаты дохода (ведомости в ЗУП 3.1, ведомости и документы списаний или выдачи денежных средств – в Бухгалтерии 3.0). Сумма удержанного налога рассчитывается автоматически при заполнении документа на выплату и отражается в отдельной колонке табличной части. Дата удержания налога – это дата выплаты, указанная в одноименном поле.

-

по строке 030 – общая сумма налога, возвращенная налоговым агентом физическому лицу в последние три месяца отчетного периода, который был ранее излишне удержан, в соответствии со ст. 231 НК РФ. Значение строки 030 равно сумме всех заполненных строк 032

-

по строке 031 – дата, в которую налоговым агентом произведен возврат налога в соответствии со ст. 231 НК РФ

-

по строке 032 – сумма налога, возвращенная налоговым агентом в дату, указанную в строке 031. Регистрируется в программе документом Возврат НДФЛ (ЗУП 3.1: Налоги и взносы, Бухгалтерия 3.0: Зарплата и кадры – Все документы по НДФЛ)

В отчет можно самостоятельно добавлять или удалять блок строк 031-032. Для добавления нового блока нажмите на ссылку Добавить строки 031-032, для их удаления нажмите на красный крестик, расположенный около строки 031.

Организация может выплачивать доходы физическим лицам, которые не являются сотрудниками организации. В частности, доходы могут выплачиваться бывшим сотрудникам и акционерам (совладельцам) организации. В этих случаях у организации может возникнуть обязанность исчислить, удержать и перечислить НДФЛ. Непосредственно выплата сумм прочих доходов в программе не регистрируется (производится в бухгалтерской программе), фиксируется только сумма дохода, сумма исчисленного, удержанного и перечисленного НДФЛ для отражения в отчетности. При проведении документов, которыми регистрируются такие доходы (ЗУП 3.1: Выплата бывшим сотрудникам, Регистрация прочих доходов, Дивиденды, Бухгалтерия 3.0: Начисление дивидендов), сразу фиксируются суммы исчисленного, удержанного и перечисленного НДФЛ. Налог исчисляется и удерживается на дату выплаты, указанной в документе.

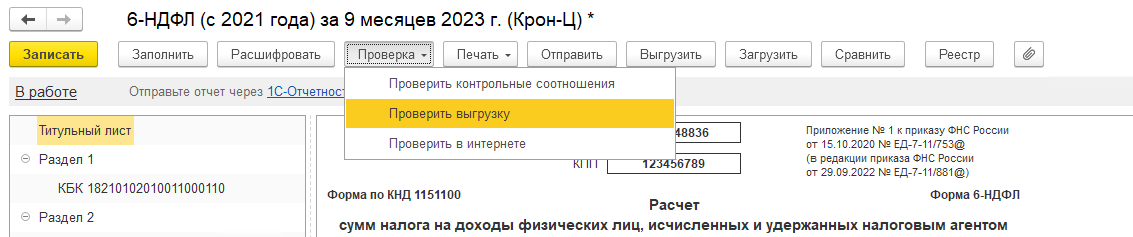

По кнопке Расшифровать

(в шапке документа) можно увидеть, по каким сотрудникам и с помощью какого документа произошло удержание НДФЛ, и распечатать (сохранить) при необходимости результат.

В программе для анализа сумм удержанного налога и контроля сроков его уплаты удобно использовать отчеты Удержанный НДФЛ, Контроль сроков уплаты НДФЛ (ЗУП 3.1: Налоги и взносы — Отчеты по налогам и взносам, Бухгалтерия 3.0: Зарпата и кадры – Отчеты по зарплате). С помощью отчета Проверка разд. 1 6-НДФЛ (с 2021 года)

можно проверить правильность заполнения раздела 1, например, данные об удержанном в отчетном периоде налоге.

Заполнение раздела 2 расчета по форме 6-НДФЛ

В разделе 2 расчета указываются обобщенные по всем физическим лицам суммы начисленного и фактически полученного дохода (т. е. если доход начислен, но не выплачен физическому лицу на дату представления расчета в ФНС России, то такой доход указывать в расчете не нужно (см. также письма ФНС России от 13.09.2021 № БС-4-11/12938@, от 09.08.2021 № СД-19-11/283@), исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке и КБК.

При заполнении раздела 2 расчета необходимо помнить, что с 1 января 2023 года поменялась дата получения дохода в виде заработной платы. Если раньше датой получения дохода в виде зарплаты был последний день месяца за который она начислена, то с 01.01.2023 датой получения такого дохода является день его выплаты, в том числе перечисления на банковский счет (пп. 1 п. 1 ст. 223 НК РФ). Теперь зарплата последнего месяца квартала, выплаченная в месяце следующего квартала, попадет во второй раздел уже отчета за следующий квартал, независимо от месяца начисления. То же относится и к прочим выплатам.

Рассмотрим подробнее, что указывается в разделе 2 расчета:

-

по строке 100 – ставка налога, с применением которой исчислены суммы налога. Если налоговый агент выплачивал физическим лицам в течение налогового периода (отчетного периода) доходы, облагаемые по разным ставкам, раздел 2 расчета заполняется для каждой из ставок налога (п. 4.2 Порядка заполнения расчета)

-