Если компания накопила долги, а денег на их погашение нет, банкротство часто единственно верный выход. Все активы и имущество фирмы уйдут с молотка, чтобы рассчитаться по долгам с кредиторами. Если денег не хватит, долги аннулируются

Виктор Подгорский

Эксперт по налогообложению

Поделиться

Если компания накопила долги, а денег на их погашение нет, банкротство часто единственно верный выход. Все активы и имущество фирмы уйдут с молотка, чтобы рассчитаться по долгам с кредиторами. Если денег не хватит, долги аннулируются

Виктор Подгорский

Эксперт по налогообложению

Поделиться

Стоит ли руководителю продолжать попытки спасти бизнес или начать процедуру банкротства юридического лица? Рассказываем, как действовать бизнесу при угрозе банкротства.

Что такое банкротство

Банкротство юридического лица — это процедура, когда суд признает, что компания не в состоянии выплачивать долги, например по кредитам, налогам и заработной плате. В итоге компанию ликвидируют, а непогашенные в ходе банкротства долги списывают. По-другому эту ситуацию еще называют «несостоятельность юридического лица».

Например, компания «Кактус» изготавливает мебель. Работает уже 5 лет, есть большой штат сотрудников — 80 человек. Трудности начались несколько месяцев назад, когда упали продажи. В итоге директор стал задерживать зарплату, потому что денег на все не хватало. Общие долги за несколько месяцев достигли 1 млн рублей, а просрочка по ним превысила три месяца. Самостоятельно рассчитаться с долгами компания не может.

Директор Кактуса должен начать процедуру банкротства. Это поможет компании избавиться от долгов, а кредиторы смогут хоть что-то получить в счет долга.

Виды банкротства

Условно выделяют четыре вида банкротства юридических лиц: реальное, техническое, фиктивное и преднамеренное.

Реальное. Возникает, когда компания накопила долги и не может с ними рассчитаться. Выход один — ликвидация фирмы.

Техническое, или временное, означает, что у компании есть просрочка по задолженностям, но объем активов у компании выше, чем сумма долга. Этот вид банкротства не смертелен для бизнеса: после продажи активов и погашения долгов компания может продолжить работу.

У ООО «Мозаика» есть оборудование и транспорт общей стоимостью 20 млн рублей, а долг перед кредиторами — 5 млн рублей. Причем компания не платит по счетам больше трех месяцев. Мозаика может продать грузовой автомобиль за 8 млн рублей и рассчитаться с кредиторами. То есть технически признаки банкротства есть, но реально оно, скорее всего, не состоится.

Фиктивное банкротство означает, что на самом деле у компании есть деньги на погашение долгов. Просто она не хочет их выплачивать. Цель фиктивного банкротства — списать долги и сохранить активы. Чтобы обмануть суд и контрагентов, компания может, например, продать имущество родственникам директора или дочерней фирме. Если убытки кредиторов превысят 2 250 000 ₽, такую попытку получить статус банкрота могут расценить как уголовное преступление.

Преднамеренное. В этой ситуации руководитель компании специально увеличивает убытки и разоряет предприятие. Это также противозаконно и подпадает под статью уголовного кодекса, если долги превысят 2 250 000 ₽.

Кто может инициировать банкротство

Инициатором банкротства может быть сам должник, налоговая, сотрудники компании или ее партнеры. Но признать компанию банкротом может только арбитражный суд.

В зависимости от того, кто подает заявление в суд, банкротство бывает добровольным и принудительным. При добровольном банкротстве компания-должник сама подает заявление в суд. При принудительном заявление подают кредиторы — те, кому бизнес должен денег.

Основания для банкротства юридического лица

Для начала принудительного или добровольного банкротства должны быть основания. Должны одновременно выполняться два условия признания банкротом юридического лица:

- у компании больше 3 месяцев просрочка по платежам;

- долг — больше 300 000 ₽.

Важно вовремя заметить признаки банкротства. Если компания не начнет эту процедуру, руководителя могут привлечь к субсидиарной ответственности. Расплачиваться с долгами придется директору личным имуществом и сбережениями.

Риски при банкротстве

Перед банкротством нельзя прятать или продавать имущество. Суд проверит все операции должника за три года, и любую подозрительную сделку аннулируют.

Такая проверка не означает, что отменят все-все сделки за три года. Скорее всего, три года назад бизнес не думал о банкротстве и мог что-то продать с целью развития бизнеса. На практике обычно аннулируют только сделки, которые по ряду признаков похожи на фиктивные.

Что нельзя делать в течение 3 лет до начала процедуры банкротства:

❌ Выводить активы через сомнительные сделки — не имеющие очевидного экономического смысла или законной цели.

❌ Продавать имущество родственникам.

❌ Продавать имущество ниже рыночной стоимости.

❌ Уничтожать или скрывать бухгалтерские документы.

У банка отозвали лицензию, и суд отменил сделку по продаже офиса

Что случилось. В июле 2014 года у банка «Фининвест» отозвали лицензию. За несколько дней до этого руководство банка продало здание головного офиса. Здание купил обычный человек за 300 млн рублей, а после сразу перепродал его другому человеку.

Конкурсный управляющий обратился в суд с заявлением об оспаривании сделки. Он доказал, что покупатель даже не перечислил деньги за здание.

Решение суда. 4 июля 2017 года сделку аннулировали.

Дело № А56-45369/2014.

Как должнику начать процедуру банкротства

Чтобы начать добровольное банкротство, надо провести собрание участников. На нем принимают решение подать иск в арбитражный суд, чтобы признать компанию банкротом, и фиксируют это в протоколе. Если у ООО единственный участник, он и принимает соответствующее решение.

Дальше порядок банкротства юридического лица состоит из четырех шагов.

Шаг 1. На сайте Федресурса директор или бухгалтер публикует информацию о предстоящем банкротстве. Сделать это надо не позже чем за 15 календарных дней до подачи иска в арбитражный суд.

Шаг 2. На этом же сайте нужно выбрать арбитражного управляющего. Это главное действующее лицо в процедуре. Он будет вести переговоры с кредиторами, искать деньги для оплаты долгов, проверять все сделки и имущество компании.

Впоследствии судья может не согласиться с вашим выбором и назначить своего управляющего. Это может произойти, если судья обнаружит аффилированность между арбитражным управляющим, кредитором или должником. Например, если есть вероятность, что арбитражный управляющий будет действовать в интересах только одного кредитора. Или же постарается распределить имущество среди знакомых компании-банкрота, игнорируя остальных кредиторов.

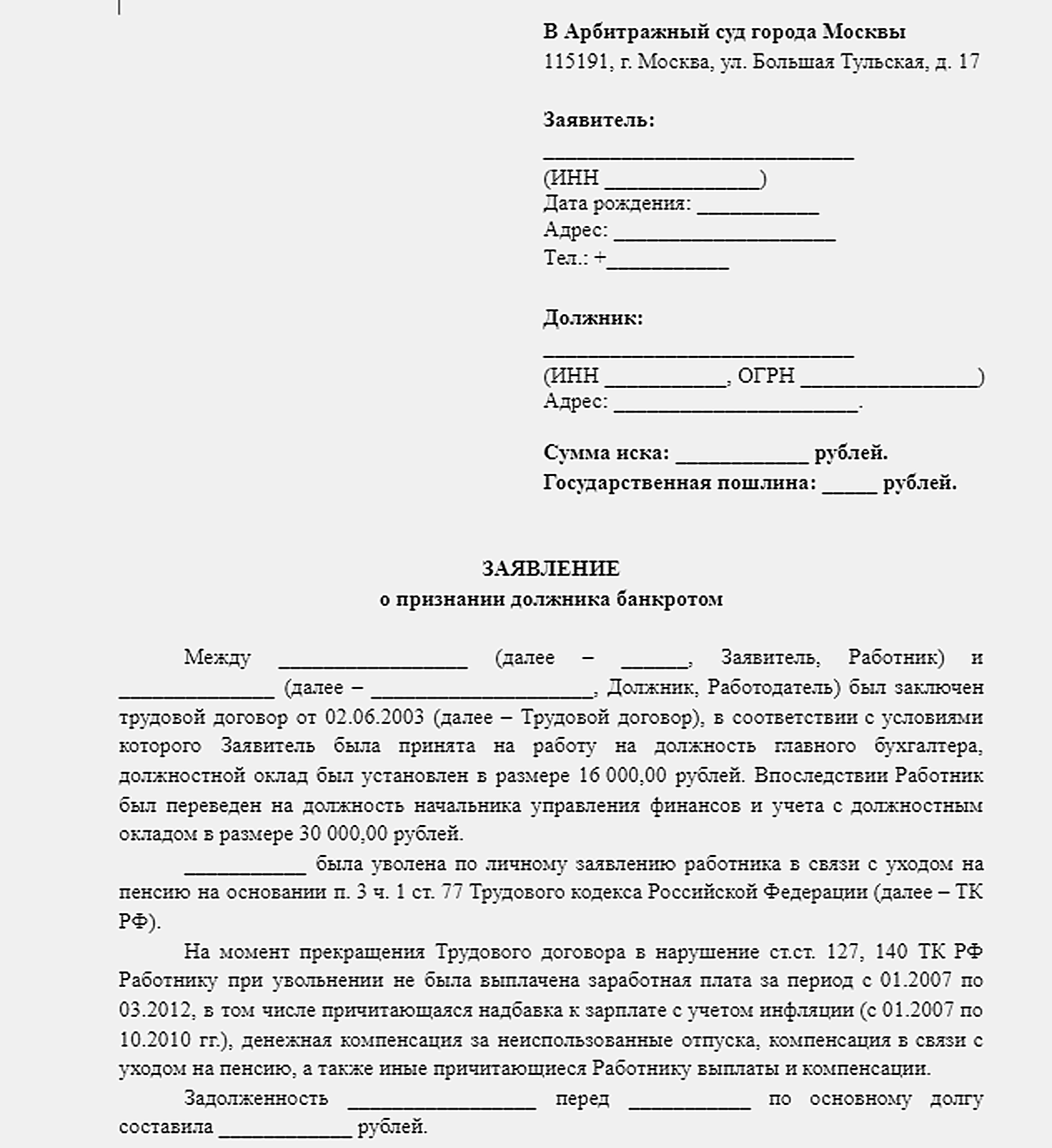

Шаг 3. Подать в суд заявление в произвольной форме. Срок — в течение 1 месяца, как появился долг в 300 000 ₽ и есть просрочка по платежам больше 3 месяцев. В документе должны быть реквизиты и контактные данные суда, компании и причины долгов, а также кандидатура арбитражного управляющего. Заявление подписывает директор или уполномоченное лицо.

К заявлению нужно приложить документы, которые подтверждают сумму долга и то, что компания не в состоянии его оплатить. В законе перечислены такие документы:

- учредительные документы — устав, выписка из ЕГРЮЛ с реквизитами компании;

- свидетельство о государственной регистрации;

- бухгалтерская отчетность за предыдущий год;

- решение единственного участника или протокол собрания участников о банкротстве;

- список кредиторов компании, их реквизиты и суммы долгов;

- если есть — отчет о стоимости имущества должника, подготовленный оценщиком;

- квитанция об уплате госпошлины. В 2023 году это 6000 ₽ — подп. 5 п. 1 ст. 333.21 НК РФ.

Документы можно принести в суд лично, направить по почте заказным письмом с описью вложения или подать в электронном виде — через систему «Мой арбитр».

Шаг 4. Направить копию искового заявления кредиторам, участникам и сотрудникам компании. Это тоже можно сделать через обычную почту или электронную.

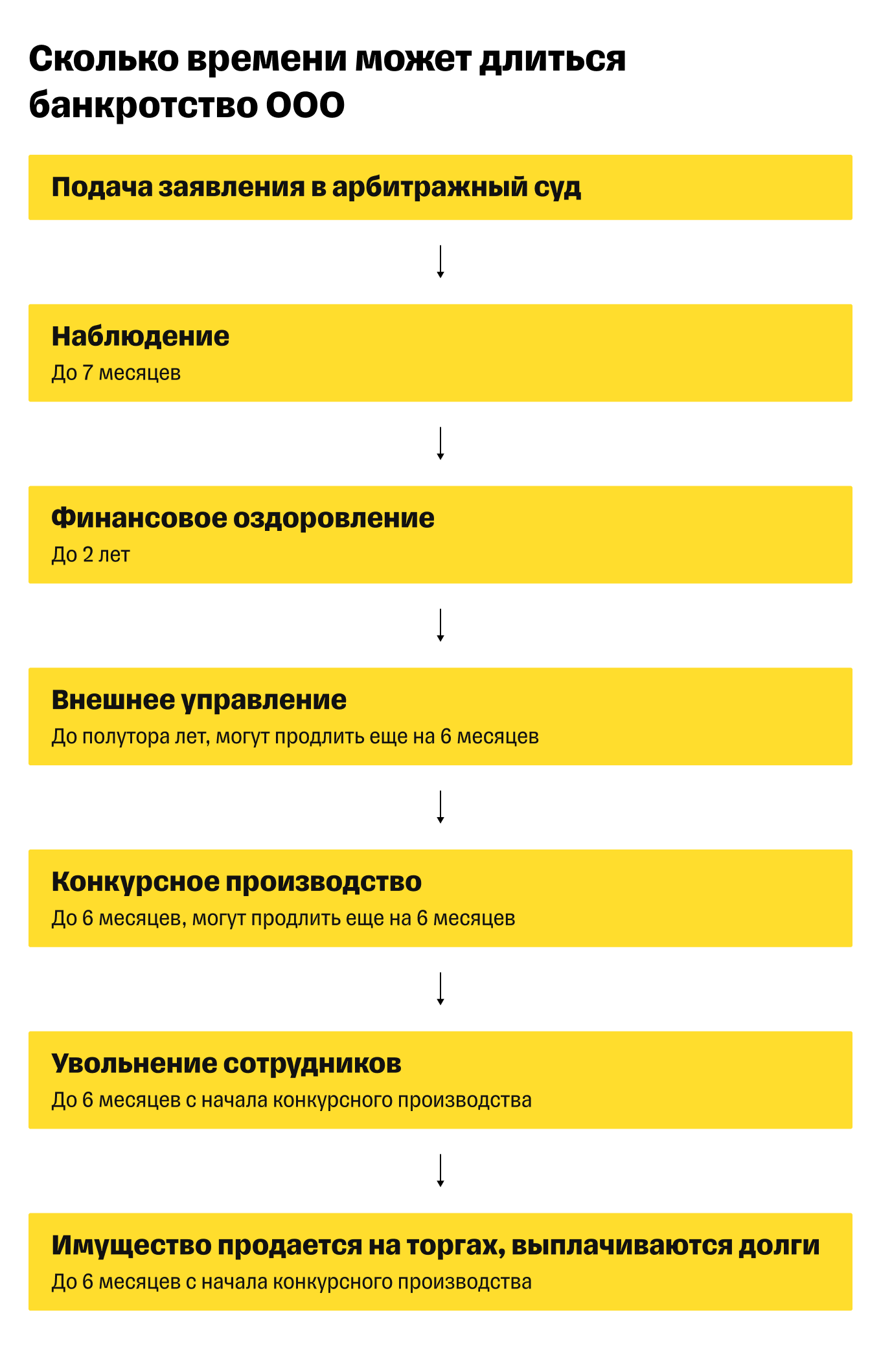

Стадии процедуры банкротства

Процедура банкротства состоит из четырех этапов:

- Наблюдение.

- Финансовое оздоровление.

- Внешнее управление.

- Конкурсное производство.

Компания может пройти через все четыре стадии по порядку, закончить процедуру на любой из них или перейти с первой стадии сразу на последнюю. Какими именно будут действия юридического лица при банкротстве — решают управляющий, кредиторы и арбитражный суд. На каждом этапе суд назначает нового ответственного за процедуру банкротства.

На практике компании редко проходят стадии оздоровления и внешнего управления, обычно после наблюдения суд сразу назначает конкурсное производство.

Также на любом этапе процедуры компания-должник и кредиторы могут заключить мировое соглашение. Оно позволит избежать банкротства, но компания должна будет рассчитаться со всеми долгами.

Наблюдение. Когда суд принял иск, он утверждает кандидатуру арбитражного управляющего. Управляющий анализирует финансовое положение компании, считает активы, проверяет сделки должника.

Также он публикует на сайте Федресурса сообщение о том, что начата процедура наблюдения. После этого кредиторы могут подавать свои требования, срок — в течение 30 дней после публикации. На основе этого управляющий составляет реестр требований кредиторов и проводит первое собрание кредиторов.

Если по итогам наблюдения выяснится, что у компании есть перспективы выхода из кризиса, суд назначит нового управляющего и запустит следующую процедуру — финансовое оздоровление.

Финансовое оздоровление. Административный управляющий вместе с кредиторами и должником составляют план оздоровления бизнеса, ищут деньги и разрабатывают график погашения долгов. Новый управляющий, которого назначил суд, следит за выполнением этого плана. Руководитель компании сохраняет свои полномочия и продолжает вести бизнес. Подробно про финансовое оздоровление рассказали в отдельной статье.

Внешнее управление. На этом этапе полномочия руководителя прекращаются. Суд назначает очередного управляющего — внешнего. Задача внешнего управления — исполнить все обязательства должника и завершить дело о банкротстве. Например, управляющий может уволить директора и его замов либо перевести их на другие должности, упразднить какие-то подразделения и т. д.

Конкурсное производство. Запускается, если компания так и не смогла рассчитаться с долгами. Для этого этапа суд назначает конкурсного управляющего. Он будет проводить инвентаризацию, оценку и продажу имущества с торгов и рассчитываться с оставшимися долгами. Если какие-то долги погасить не удастся, их списывают.

В итоге компанию признают банкротом и исключают из ЕГРЮЛ. Для директора компании почти не будет никаких ограничений. Но если, например, обанкротился банк, бывший директор не сможет учредить или возглавить новый банк.

Как уволить сотрудников

Увольнять сотрудников до начала конкурсного производства нельзя. Подчиненные смогут оспорить решение в суде, а работодателю все равно придется платить зарплату сотрудникам. При этом во время наблюдения, оздоровления или внешнего управления сотрудники могут уйти сами либо можно провести сокращение штата. Рассмотрим три ситуации более подробно.

Увольнение сотрудников во время конкурсного производства. На этом этапе увольняют всех работников без исключения и без предложения другого места работы. Этим занимается конкурсный управляющий. Специальных правил для увольнения при банкротстве нет — работников увольняют по правилам, действующим для ликвидации компании: с выплатой выходного пособия и сохранением среднего заработка на время трудоустройства.

Как выглядит процедура увольнения

Увольнение по собственному желанию. Пока идет процесс банкротства, компания оплачивает простой сотрудникам. При этом сотрудники могут уйти в отпуск за свой счет или написать заявление об увольнении по собственному желанию.

Сокращение штата. В период банкротства компания может сократить штат по общим правилам. При этом будет нужно заранее уведомить об этом сотрудников, подготовить необходимые документы и выплатить положенные компенсации.

Очередность выплат при банкротстве компании

Долги гасят в определенной очередности. В первую очередь нужно рассчитаться по текущим платежам. К ним относятся:

- судебные расходы по делу о банкротстве, выплаты управляющим;

- зарплата и пособия сотрудникам компании-банкрота;

- выплаты экспертам. Например, оценщикам или аудиторам;

- коммунальные услуги;

- остальные обязательства, возникшие после возбуждения банкротного дела.

После погашают долги кредиторам из реестра требований. Очередность такая:

- долги кредиторам, которым был причинен вред жизни или здоровью, если за это несет ответственность должник;

- выходные пособия и заработная плата. Сюда включаются долги, которые образовались на дату признания должника банкротом, в том числе невыплаченные отпускные и страховые взносы;

- остальные требования из реестра. В начале выплачиваются суммы основного долга и процентов, затем неустойки и возмещения из-за упущенной выгоды.

Если денег на все требования не хватает, то долги аннулируются, а компания ликвидируется.

В каких случаях возможна упрощенная процедура банкротства

Упрощенная процедура банкротства — это переход сразу к конкурсному производству, минуя этапы наблюдения, оздоровления и внешнего управления. Так компания-банкрот экономит время и деньги: вместо двух лет ликвидация компании займет 6—8 месяцев, и меньше платить за услуги управляющих.

Можно ли провести банкротство по упрощенной процедуре, решает арбитражный суд. Это возможно в таких ситуациях:

- у компании недостаточно имущества, чтобы погасить требования кредиторов;

- при принудительном банкротстве, если руководитель компании отсутствует и установить его место нахождения невозможно.

Чтобы воспользоваться правом на упрощенное банкротство, должник должен подать заявление на упрощенную схему не позднее 10 дней с момента, когда участники утвердили протокол или единственный участник — решение о банкротстве.

Главное

- Инициатором банкротства может быть должник, сотрудники компании или ее партнеры, налоговая. Но признать компанию банкротом может только арбитражный суд.

- Перед банкротством не стоит выводить активы и оформлять имущество на родственников. Такие сделки все равно аннулируют.

- Лучше не дожидаться, пока кредиторы подадут в суд. Если компания-должник сама инициирует банкротство, это поможет руководителю избежать субсидиарной ответственности. То есть долги компании не перейдут на директора.

- Процесс банкротства может занять до двух лет. Если же банкротство пройдет по упрощенной процедуре — всего полгода.

- Нельзя увольнять сотрудников в ходе банкротства, но можно сократить штат.

- Если суд примет решение о ликвидации компании, то непогашенные долги спишут. Для директора в большинстве ситуаций не будет никаких ограничений.

Банкротство – процедура, которая проводится, когда имущества и всех активов предприятия (юридического лица) не хватает, чтобы удовлетворить требования кредиторов. Для её начала не имеет значения, перед кем возникла задолженность – банком, сотрудниками, клиентами, партнёрами – юридическими лицами, или же перед госорганами. В любом случае именно в судебном порядке признаётся, что юрлицо – банкрот, то есть не может выполнить все текущие обязательства дольше 3 месяцев, а задолженность (свыше всех активов) превышает 100 тыс. руб. При этом появляются условия, которые обозначает суд, – например, ответственность руководителей юрлица в сложившейся ситуации.

Заявление о банкротстве юридического лица

Несостоятельность (банкротство) юридических лиц

Понятие банкротства юридических лиц

Процедура банкротство юридических лиц

Стадии банкротства юридического лица

Признаки (основания) банкротства

Правовые последствия несостоятельности (банкротства) юридического лица

Банкротство юридических лиц для должника

Нюансы признания банкротом

Что представляет собой риск банкротства?

Права кредиторов при банкротстве предприятия.

Заявление о банкротстве юридического лица

Заявление в арбитражный суд о несостоятельности должника в течение периода, превышающего 3 месяца, может подать одна из трёх сторон:

- сам должник,

- конкурсный кредитор,

- либо соответствующий орган, уполномоченный к этому (прокурор, налоговые органы).

Если объём обязательств уже превышает 100 тыс. руб., при этом выплатить средства невозможно больше означенного периода, представители компании обязаны самостоятельно направить заявление о банкротстве. При этом важно учитывать, что если заявление о банкротстве направляют раньше самого должника его кредиторы, то они имеют право назначить более подходящего для себя арбитражного управляющего. Имущество в ряде случаев распродаётся по далеко не конкурентной стоимости, а должник привлекается к так называемой субсидиарной ответственности. А это значит, что ему угрожают меры от отчуждения личного имущества до ответственности по УК за преднамеренное либо фиктивное банкротство.

Несостоятельность (банкротство) юридических лиц

Несостоятельность – синоним термина банкротства касательно как юридических, так и физических лиц. Обозначает признанное соответствующим образом такое финансовое состояние юридического лица, когда оно не способно удовлетворить требования:

- кредиторов (по имеющимся обязательствам),

- государственных органов (по уплате платежей).

Если имеющиеся обязательства превышают возможности по их удовлетворению, то выполняется оценка финансового состояния должника (процедура банкротства) и организуется наиболее полное и возможное в ситуации удовлетворение всех имеющихся финансовых требований.

Понятие банкротства юридических лиц

Понятие банкротства для юридических лиц имеет несколько значений: состояние компании (несостоятельность) либо собственно процедуру оценки, каким образом удовлетворить финансовые интересы кредиторов и госорганизаций. Подвидами банкротства также считаются:

- самобанкротство, оно же – плановое банкротство (если заявление о банкротстве подаёт сама организация),

- фиктивное банкротство,

- умышленное банкротство (возникшее в результате хищения средств или иных схем ухудшения финансового положения юридического лица).

Последние два варианта в РФ считаются преступлениями и влекут за собой ответственность (вплоть до отчуждения имущества и уголовного преследования).

Процедура банкротство юридических лиц

Процедура банкротства для юрлиц после обращения в арбитражный суд и получения его решений, а затем его выполнения. Решение может заключаться в:

- наблюдении,

- финансовом оздоровлении (часто включает поиск иных источников, реструктуризацию долгов),

- внешнем управлении (управляющий назначается на период не больше 18 месяцев),

- конкурсном производстве (фактически – распродажи имущества и расчётов по возникшим обязательствам, также в течение 18 месяцев),

- мировом соглашении.

При этом существует и так называемая упрощённая процедура банкротства с оповещением о несостоятельности и формированием промежуточного баланса – ликвидационного, с помощью которого осуществляются расчёты по обязательствам.

Стадии банкротства юридического лица

Первая стадия банкротства – это собственно подача заявления о банкротстве (должником, другой организацией, кредитором или госорганом). Затем арбитражный суд выносит решение о том, каким образом юридическое лицо будет выполнять имеющиеся перед ним денежные обязательства – через финансовое оздоровление, внешнее управление, распродажу имущества и расчёт с кредиторами, либо на основании мирового соглашения. Для проведения процедуры банкротства создают:

- комитет кредиторов (при необходимости),

- собрание кредиторов.

Арбитражный управляющий также назначается судом, а при инициации банкротства не самим должником – с учётом интересов кредиторов. Затем составляется подробный реестр требований кредиторов.

Последней стадией банкротства становится либо ликвидация юридического лица (с соответствующей записью в ЕГРЮЛ), либо расчёт по всем обязательствам (удовлетворение требований) и продолжение деятельности.

Признаки (основания) банкротства

Признаки (основания) банкротства — это несостоятельность финансовых обязательств предприятия или гражданина перед третьими лицами, а также неспособность рассчитаться с их требованиями на текущий момент, при наличии трехмесячной просрочки.

Но чтобы Арбитражный суд признал юридическое или физическое лицо банкротом, а сделать это другим путем невозможно, задолженность предприятия на момент обращения в суд должна быть выше 100 000 рублей. Для граждан этот потолок составляет всего 10 тыс. рублей.

При этом активы предприятия вполне могут превышать объем требований кредиторов, а стоимость имущества гражданина должна быть меньше суммарной стоимости финансовых обязательств.

Правовые последствия несостоятельности (банкротства) юридического лица

Как только суд признал юридическое лицо банкротом, оно полностью прекращает свое существование. Все данные о нем исключаются из единого реестра юридических лиц, а непогашенные долги списываются. При этом собственное имущество должностных лиц является неприкосновенным, а заработная плата и выходные пособия сотрудникам, включая отпускные компенсации должны быть выплачены в полном объеме.

Исключением является доказанное в суде умышленное доведение руководителем или собственником предприятия до банкротства. В этом случае правовые последствия несостоятельности (банкротства) юридического лицанесколько меняются, а именно, личное имущество может быть отчуждено в пользу пострадавших от его деятельности лиц.

Банкротство юридических лиц для должника

Что делать заемщику, если обанкротился банк-кредитор? Первым на ум приходит вознесение хвалы неведомым финансовым силам и радостное отплясывание на почившем в бозе кредитном договоре. Но еще до того, как прийти в себя от эйфории, заемщик может получить финансовое уведомление о том, что его долг теперь передан банку-преемнику банкрота, либо коллекторскому агентству.

Таким образом, банкротство юридических лиц для должника — это передача его обязанностей под контроль другого кредитора. Платить все равно придется. Но! Банку-преемнику можно выплачивать долг согласно старому кредитному договору, а вот коллекторское агентство может потребовать погашения только основной суммы долга на момент его выкупа. Ни о каких штрафах, пени и прочих начисляемых процентах речи идти не может.

Нюансы признания банкротом

Банкротство вовсе не панацея от финансовых претензий. Руководители, считающие, что могут просто объявить себя банкротом и списать все долги, рискуют не только своей деловой репутацией. Если арбитражная комиссия усмотрит признаки умышленного доведения предприятия до банкротства, то в силу вступит 196 статья УК РФ. На руководителя может быть наложен штраф от 200 тыс. руб., либо ему предстоит провести некоторое количество лет по другую сторону свободы.

Нюансы признания банкротства для ряда организаций и учреждений имеют свои отличия. Например, для предприятия, признаком разорения служит финансовая несостоятельность, превышающей 300 тыс. рублей, которые он не может выплатить в течение 3 месяцев с того момента, когда эти обязательства надлежало выполнить.

Виды банкротства.

В правовом поле виды банкротства классифицируются по двум формам: уголовно наказуемое — фиктивное и преднамеренное; и ненаказуемое – реальное и техническое.

Фиктивное банкротство заключается в том, что руководитель предприятия или же его собственник предоставляет заведомо ложную информацию о своем финансовом состоянии.При преднамеренном банкротстве, руководительцеленаправленно доводит свое предприятие до состояния неплатежеспособности.

Вторая форма включает реальноебанкротство, при котором констатируется полная невозможность должника удовлетворить финансовые претензии кредиторов. И техническое банкротство, означающее лишь неспособность предприятия расплатиться по текущим претензиям.

Что представляет собой риск банкротства?

Риском банкротства можно назвать внезапное наступление ситуации, при которой предприятие оказывается финансово несостоятельным. Слово «внезапно» означает, что банкротство вызвано не умышленными действиями руководителя, а случилось под влиянием внешних или внутренних факторов (например, дефолт на фоне, и без того, материальной неустойчивости).

Так, что представляет собой риск банкротства?В самой распространенной формулировке это — рост ставок по кредитам, повышение коммунальных платежей, инфляция, дефляция, изменение курса валют, изменение политической и экономической ситуации в стране, неквалифицированный персонал, нерациональное распределение прибыли, финансовые просчеты, профессиональные ошибки, форс-мажоры… Это все далеко не полное перечисление рисков, угрожающих финансовой стабильности бизнеса.

Права кредиторов при банкротстве предприятия.

Инициировавший процедуру банкротства предприятия кредитор, не может рассчитывать на то, что он будет единственным. В установленный законом срок свои требования могут предъявить и другие организации или лица, имеющие финансовые претензии к должнику.

После внесения кредитных требований в реестр, кредитор вправе не только участвовать во всех судебных заседаниях, но и может предъявлять претензии и вносить возражения против участия в процедуре банкротства других кредиторов. Однако права кредиторов при банкротстве предприятияуравнены при условии, что они имеют одинаковый статус.

На практике кредиторы часто объединяются в альянс. В этом случае число голосов каждого из них прямо пропорционально размеру требований. Также кредиторы могут возбудить дело о признании сомнительных сделок должника недействительными. Для этого привлекается арбитражный управляющий, который официально подает в суд ходатайство об оспаривании факта.

Инициаторы банкротства.

Согласно действующему законодательству, инициаторы банкротства могут выступать в лице должника(ов), кредитора(ов) или же соответствующих уполномоченных органов.

При этом, если кредиторы или уполномоченные органы просто имеют право на инициацию банкротства, то должнику эта процедура вменена в обязанность. Проще говоря, как только руководитель предприятия видит, что он не в состоянии выплачивать работникам заработную плату, уплачивать налоги или не способен погасить банковский кредит на протяжении трех месяцев, он должен подать в арбитражный суд заявление о признании юридического лица банкротом, приложив все требуемые законом документы.

Совет Сравни ру: Умышленное либо фиктивное банкротство – ситуация, которую будет пристально «выискивать» суд. При выявлении умышленного доведения до банкротства или фиктивного банкротства юридического лица виновные в этом лица преследуются по закону.

#статьи

-

0

Банкротство юридических лиц: что это за процедура и как компании её проходят

Иногда бизнесу нечем платить по долгам. Тогда компанию могут признать банкротом, а долги — списать. Рассказываем подробно, как это происходит.

Кадр: сериал «Рик и Морти» / Warner Bros. Television, Netflix, Hulu / HBO Max

Обозреватель Skillbox Media. Работала со «Сравни.ру», ВТБ, «Ак Барс Банком», Газпромбанком. Подготовила курсы по инвестициям для Промсвязьбанка и Школы инвестора ВТБ.

Статью подготовила

Руководитель практики по сопровождению банкротства, партнёр компании BNP Consulting и бизнес-консультант. Однажды банкротила лицо с задолженностью более 6 миллиардов рублей.

Банкротство — распространённая процедура: по данным «Федресурса», в 2022 году банкротами стали более 9 тысяч компаний. Иногда банкротство — единственный выход для компаний, у которых накопилось много долгов.

Знать о процедуре банкротства полезно всем, кто связан с бизнесом: предпринимателям, бухгалтерам, финансовым менеджерам и аналитикам. В этой статье Skillbox Media рассказываем главное о процедуре.

- Что такое банкротство и кто может стать банкротом

- Какие у процедуры есть последствия

- Как проходит процедура банкротства

- Что такое упрощённая процедура банкротства

- Как компании объявить себя банкротом

Банкротство — это признание судом неплатёжеспособности компании. Если компанию признают банкротом, её ликвидируют, имущество распродают, а долги списывают. Получить статус банкрота можно, только если есть основания для этого.

Банкротство юридического лица проходит в арбитражном суде. Обратиться в него может и сам потенциальный банкрот, и кредитор — тот, кому задолжала компания, и уполномоченные органы, например ФНС.

Если у компании есть активы, чтобы расплатиться по долгам, она может избежать банкротства. Если нет, суд признаёт бизнес банкротом — тогда его ликвидируют. У банкротства есть последствия, о которых мы расскажем ниже.

Стать банкротами могут компании, подходящие под установленные критерии. По закону процедуру проводят в отношении бизнеса, который три месяца не может расплатиться с кредиторами. Долг перед ними должен быть более 300 000 рублей.

Должник может не дожидаться, когда будут выполнены все условия. На банкротство можно подать заранее — если понятно, что скоро компания не сможет исполнять обязательства перед кредиторами.

Процедура банкротства может длиться несколько лет.

Обучение в Skillbox

- «Финансовый аналитик» — начать карьеру аналитика или получить повышение, понять, как помочь компании справиться с долгами.

- «Финансовый менеджер» — освоить высокооплачиваемую профессию и искать идеи, которые помогут бизнесу зарабатывать больше.

- «Финансы для предпринимателя» — создать прозрачную систему финансов, предвидеть кассовые разрывы и понять, сколько зарабатывает бизнес

У банкротства есть негативные юридические и репутационные последствия. Но есть и достоинства.

Юридические последствия такие: юридическое лицо ликвидируют, имущество продают на торгах, а совершённые сделки могут оспорить. Во время процедуры банкротства руководители не могут принимать решения внутри и от лица компании. Кроме того, их могут привлечь к субсидиарной или даже уголовной ответственности — если будет выявлено, что руководитель намеренно обанкротил компанию.

Репутационные последствия касаются только руководителей и учредителей. Если бывший руководитель компании-банкрота захочет занять аналогичную должность в другой организации, его кандидатура не вызовет доверия. А учредителю компании-банкрота будет сложно найти партнёров. Но запрета на предпринимательскую деятельность нет — руководитель или учредитель сможет открыть юридическое лицо или зарегистрироваться как ИП.

Достоинство банкротства в том, что долги перед кредиторами спишут, даже если денег от продажи имущества не хватит на полное погашение. Кроме того, во время процедуры банкротства долги не будут стремительно расти — пени на них будут начислять по сниженной ставке.

Для банкротства требуется несколько судебных заседаний. Сначала суд рассматривает заявление, назначает арбитражного управляющего и процедуру, которую должен проходить должник. Потом выносит решения о процедурах в отношении должника и фиксирует решения собрания кредиторов и управляющего.

Арбитражный управляющий — это человек, который помогает проходить процедуру банкротства. Он следит за сохранностью имущества должника, анализирует его финансовое состояние и ведёт реестр требований кредиторов. Его может назначить суд. Ещё должник имеет право предложить подходящего управляющего сам — суд может его утвердить, а может выбрать другого.

За работу нужно платить арбитражному управляющему фиксированную сумму и возмещать его расходы. Фиксированная сумма зависит от того, какую процедуру сопровождает управляющий. Ещё, если управляющий пополняет конкурсную массу, ему могут платить проценты — например, 3% от стоимости активов.

Процедур может быть пять. Расскажем о них подробнее.

Наблюдение. Это первый обязательный этап. В течение 4–7 месяцев арбитражный управляющий анализирует финансовое состояние компании, формирует реестр кредиторов, определяет сумму долгов. Это нужно, чтобы решить, достаточно ли у компании ресурсов для преодоления кризиса.

В конце наблюдения арбитражный управляющий созывает первое собрание кредиторов. Вместе они решают, может ли компания расплатиться по долгам. Если есть третье лицо, которое готово вносить платежи за компанию, начнётся процедура финансового оздоровления.

Финансовое оздоровление. На этом этапе по долгам компании платит третье лицо. Оно или предоставляет обеспечение, например имущество, или составляет вместе с должником график погашения долгов. Максимальный срок погашения — два года.

Если кредиторы утверждают график, суд вводит процедуру финансового оздоровления и назначает административного управляющего. Компания продолжает работать в прежнем режиме, а третье лицо вносит платежи. Если по итогам финансового оздоровления долги погашены, суд прекращает дело о банкротстве. Если нет — запускает одну из следующих процедур.

Внешнее управление. За то, чтобы ввести эту процедуру, может проголосовать собрание кредиторов. Управление компанией отдают внешнему управляющему — его назначает суд.

Внешний управляющий — человек, который фактически будет руководить компанией. В его задачи входят:

- инвентаризация активов компании. К активам относятся ценные бумаги, деньги на счетах, депозиты, оборудование, недвижимость и так далее;

- ведение бухгалтерского, финансового и статистического учёта, применение мер взыскания задолженности.

Если обнаружатся незаконные сделки, управляющий известит об этом суд, подав заявление об их оспаривании. Суд проверит сделки и, если увидит основания для оспаривания, отменит их. В таком случае компания может вернуть часть активов — например, деньги или имущество.

Если бизнес даже под руководством внешнего управляющего не смог погасить долги, запускают конкурсное производство.

Конкурсное производство. Это заключительный этап, когда компанию признают банкротом. Он включает в себя:

- инвентаризацию имущества;

- поиск и возврат незаконно утраченного имущества компании;

- торги — продажу имущества компании;

- погашение долгов кредиторов.

Всем этим занимается арбитражный управляющий. Он гасит долги пропорционально требованиям кредиторов, включённым в реестр.

Срок конкурсного производства — до шести месяцев, но его могут продлевать неограниченное количество раз. Поэтому конкурсное производство может быть самым долгим этапом процедуры банкротства.

Когда конкурсное производство завершается, арбитражный управляющий направляет в налоговую документы для ликвидации компании. Компанию исключают из ЕГРЮЛ.

Мировое соглашение. Оно может быть заключено на любой стадии рассмотрения дела. Решение о мировом соглашении принимают на собрании кредиторов большинством голосов — тогда, когда сторонам удалось договориться.

Когда суд утверждает мировое соглашение, процедуру банкротства прекращают.

Упрощённая процедура банкротства — ускоренный процесс. Используют её только в особых случаях.

Упрощённая процедура проходит быстрее, потому что при ней не проводят наблюдение, внешнее управление и финансовое оздоровление. Суд вводит только конкурсное производство.

Законом предусмотрено два случая, в которых возможно проведение банкротства по упрощённой процедуре:

- Должник отсутствует — невозможно установить местонахождение компании, руководитель отсутствует или компания фактически прекратила деятельность.

- Органы управления приняли решение о ликвидации и запустили соответствующую процедуру.

При этом суд всё равно назначает арбитражного управляющего, который руководит конкурсным производством. По умолчанию его услуги будут оплачены за счёт средств, которые удалось выручить в ходе этого производства.

Чтобы объявить компанию банкротом, её руководитель должен оповестить о намерении кредиторов и подать пакет документов в суд.

За 15 дней до подачи заявления в суд нужно опубликовать на сайте «Федресурса» сообщение о намерении обратиться в суд с заявлением о банкротстве. Кроме того, нужно выслать извещения о предстоящей процедуре кредиторам.

Затем нужно подготовить документы. Вот список:

- Заявление. Можно скачать образец на сайте системы «Гарант».

- Выписка из реестра юридических лиц.

- Документ из ФНС о постановке на учёт и ОГРН.

- Решение суда, если кредиторы обращались в него с заявлением о взыскании задолженности с должника.

- Реестр задолженности и требований кредиторов — это список должников заявителя и кредиторов фирмы с их адресами и суммами требований.

- Документы, которые подтверждают задолженность: кредитные договоры, акты, требования, претензии.

- Бухгалтерский баланс по итогам последнего отчётного периода.

- Справки из банков с остатками денежных средств на расчётных счетах.

- Документ о проведении независимой оценочной экспертизы активов предприятия и их стоимости.

- Квитанция об оплате государственной пошлины — 6000 рублей.

Заявление и документы нужно отправить в арбитражный суд. Это можно сделать лично, по почте или через систему «Мой арбитр».

Скриншот: Анастасия Подгрудкова

Суд может отказать во введении процедуры, если просрочка не достигла трёх месяцев и размер долга составляет меньше 300 000 рублей.

- Банкротство — признание судом неплатёжеспособности компании. Когда компанию признают банкротом, её имущество продают, долги списывают, а бизнес ликвидируют.

- Банкротство влечёт негативные последствия и помимо ликвидации компании. Например, руководителя могут заставить платить долги, оставшиеся непогашенными после продажи имущества.

- Процедура банкротства проходит в судебном порядке. Суд утверждает арбитражного управляющего и вводит одну из процедур — например, наблюдение или конкурсное производство. Если компания смогла выплатить долги или стороны договорились заключить мировое соглашение, процедуру прекращают.

- При упрощённой процедуре банкротства суд вводит сразу конкурсное производство. Но её применяют, только если должник отсутствует или органы управления приняли решение о ликвидации компании.

- Перед началом процедуры банкротства должник должен уведомить кредиторов о своём намерении. Потом — собрать пакет документов и обратиться в суд.

- Финансовое планирование — составление плана доходов и расходов. Если работать без него, это повышает риск попасть в ситуацию, когда компания не может расплатиться с кредиторами. В Skillbox Media есть статья о финансовом планировании — прочитайте её, чтобы узнать, как проходит этот процесс.

- Если вы хотите понимать, откуда в бизнес приходят деньги, куда уходят, сколько остаётся, вам нужен управленческий учёт. Он позволяет систематизировать и детализировать данные о работе бизнеса, и собственники и руководители могут руководствоваться ими, когда принимают решения. Узнать подробнее можно в материале об управленческом учёте.

- Финансовый аналитик — перспективная профессия. Специалисты помогают бизнесу управлять финансами: дают рекомендации по тому, как не допустить долгов, и подают идеи, как заработать больше. Доход финансовых аналитиков может достигать 500–700 тысяч рублей. Подробнее — в обзоре профессии.

- Если хотите начать карьеру финансового аналитика, обратите внимание на курс Skillbox «Финансовый аналитик». Он также будет полезен предпринимателям и тем, кто хочет разобраться в финансах.

Больше материалов Skillbox Media о финансах в бизнесе

- Для чего нужна финансовая модель и как её разработать

- Рентабельность: что это такое, как её рассчитать и какой показатель считать нормальным

- Как организуют бюджетирование и какие бывают бюджеты в компаниях

- Какие виды прибыли есть в бизнесе и что о них нужно знать менеджерам и финансистам

- Введение в финансовый менеджмент: как в компаниях устроено управление финансами

Идите в бухгалтерию!

Вы с нуля научитесь вести бухучёт по российским стандартам и работать в 1С, готовить налоговую отчётность и рассчитывать зарплату. Трудоустройство гарантировано договором.

Узнать больше

Упущенная выгода — это один убытков в гражданском праве. Рассматриваются особенности взыскания, доказывания и методики расчета в арбитражной практике

Читать статью

Комментарий к проекту постановления пленума ВАС РФ о последствиях расторжения договора

Читать статью

Комментарий к постановлению пленума ВАС РФ о возмещении убытков лицами, входящими в состав органов юридического лица.

Читать статью

О способах защиты бизнеса и активов, прав и интересов собственников (бенефициаров) и менеджмента. Возможные варианты структуры бизнеса и компаний, участвующих в бизнесе

Читать статью

Дробление бизнеса – одна из частных проблем и постоянная тема в судебной практике. Уход от налогов привлекал и привлекает внимание налоговых органов. Какие ошибки совершаются налогоплательщиками и могут ли они быть устранены? Читайте материал на сайте

Читать статью

Привлечение к ответственности бывших директоров, учредителей, участников обществ с ограниченной ответственностью (ООО). Условия, арбитражная практика по привлечению к ответственности, взыскания убытков

Читать статью

АСК НДС-2 – объект пристального внимания. Есть желание узнать, как она работает, есть ли способы ее обхода, либо варианты минимизации последствий ее применения. Поэтому мы разобрали некоторые моменты с ней связанные

Читать статью

Срывание корпоративной вуали – вариант привлечения контролирующих лиц к ответственности. Без процедуры банкротства. Подходит для думающих и хорошо считающих кредиторов в ситуации взыскания задолженности

Читать статью

Общество с ограниченной ответственностью с двумя участниками: сложности принятия решений и ведения хозяйственной деятельности общества при корпоративном конфликте, исключение участника, ликвидация общества. Равное и неравное распределение долей.

Читать статью

Структурирование бизнеса является одним из необходимых инструментов для бизнеса и его бенефициаров с целью создания условий налоговой безопасности при ведении предпринимательской деятельности. Подробнее на сайте юрфирмы «Ветров и партнеры».

Читать статью

На чтение 13 мин. Опубликовано

В современных экономических условиях такой вопрос, как процедура банкротства юридического лица, к сожалению, становится все более актуальным и востребованным. Многие предприятия различной формы собственности на себе узнали сложности работы в условиях экономического кризиса. И далеко не все смогли адаптироваться к новым жестким условиям. Что скрывается за процедурой банкротства юридического лица, вы узнаете в этой статье.

Содержание

- Основные признаки банкротства юридического лица

- Порядок банкротства юридического лица

- Кто может начать процедуру

- Подача искового заявления в суд

- Перечень необходимых документов

- Заполнение искового заявления при банкротстве юридического лица

- Основные этапы банкротства – цели и взаимосвязи

- Стадия 1. Наблюдение

- Стадия 2. Финансовая санация

- Стадия 3. Внешнее управление

- Стадия 4. Конкурсное производство

- Стадия 5. Мировое соглашение

- Стоимость процедуры банкротства

- Сроки проведения

- Проведение торгов по банкротству юридического лица

- Упрощенное банкротство

- Последствия банкротства юридического лица

- 6. Заключение

Основные признаки банкротства юридического лица

Необходимость признать официально несостоятельность и банкротство юр. лица возникает, если фирма не имеет возможности рассчитываться по счетам. При этом учредители не видят перспектив дальнейшего развития своего бизнес-проекта на рынке. Появляется большая задолженность перед разными кредиторами и в выплате заработной платы сотрудникам. Собственник задумывается об этой неприятной и хлопотной процедуре как о варианте закрыть свое предприятие с долгами.

Стадии банкротства юридического лица схожи с банкротством физического лица, когда физ. лицу нужно объявить себя банкротом перед банком. Но есть и различия.

Порядок банкротства юридического лица определен в федеральном законе №127, который претерпел изменения в 2015 году. Во многих случаях он предполагает различные меры по спасению убыточного предприятия, которые входят в состав процедуры. Сам закон, определяющий, что такое банкротство юридического лица, является пошаговой инструкцией, на которую необходимо опираться на каждом этапе.

Привести предприятие к такой серьезной ситуации могли как сочетание экономических факторов, так и неумелое руководство со стороны администрации, неэффективный менеджмент. В любом случае признать несостоятельным можно должника, который имеет определенные признаки банкротства юридического лица:

- совокупная задолженность всем кредиторам составляет не менее 300 000 рублей (включая налоги и платежи в бюджет);

- срок выплаты долгов нарушен и превышает 3 месяца по каждому отдельно взятому контрагенту;

- имеется немалая просрочка по заработной плате, выходным пособиям перед сотрудниками.

Задолженность может возникать вследствие различных обстоятельств и представлять собой:

- долги перед поставщиками товаров или материалов, которые отгружены, но не оплачены по выставленным счетам;

- невыплаченную зарплату, начисления за нее в бюджет;

- невозвращенные кредитным организациям займы;

- долги перед учредителями предприятия;

- задолженность, которая образовалась перед государственными фондами.

В эту сумму могут входить различные штрафные санкции, судебные выплаты или претензии со стороны клиентов.

Вариант признания банкротства не распространяется на бюджетные учреждения, политические и религиозные организации. Для государственных предприятий такая процедура применяется только в случае, если имеется соответствующий пункт в уставе. Само признание несостоятельности проводится только в арбитражном суде по месту регистрации потенциального банкрота.

Порядок банкротства юридического лица

Начинается процедура банкротства предприятия с подачи заявления в Арбитражный суд, затем следуют: рассмотрение, судебное разбирательство, утверждение заявления и начало процесса признания несостоятельности должника. Для выполнения всех судебных процедур, быстрой отработки судебных решений и инструкций необходимо привлечь коммерческие компании, специализирующиеся на услугах юридического сопровождения процессов несостоятельности.

Кто может начать процедуру

По Федеральному закону № 296 от 30 декабря 2008 года инициаторами несостоятельности и обладателями права подать заявление в Арбитражный суд о признании юрлица банкротом могут кредиторы, сам должник, уполномоченные органы власти. Кредиторами могут быть банки, инвесторы, другие юридические и физические лица. К уполномоченным органам власти относятся представители налоговых служб, которые возбуждают дело о несостоятельности по фактам нарушений налогового законодательства, неуплаты обязательных платежей, сборов.

Подача искового заявления в суд

Для быстрого и правильного инициирования процедуры несостоятельности необходимо оформить и подать заявление с пакетом документов. Если процесс инициирует сам должник, он предоставляет данные о размере долгов и перечень активов. Основные составляющие заявления о признании должника банкротом:

- наименование суда;

- требования кредиторов с указанием сумм долгов;

- кандидатура на пост временного управляющего.

Перечень необходимых документов

К заявлению необходимо приложить оригиналы и копии обязательных документов:

- учредительные документы;

- требования кредиторов и суммы долгов;

- баланс, данные бухгалтерского учета, налоговые отчеты за последний налоговый период;

- документ, подтверждающий права подавать заявление;

- перечень активов должника;

- оценку имущества должника.

Заполнение искового заявления при банкротстве юридического лица

Заявление о признании несостоятельности юридического лица имеет определенный Образец иска о признании юридического лица банкротом (ссылка на скачивание) и подается в установленной письменной форме. Его заверяет своей подписью руководитель фирмы или его заместитель, если он имеет полномочия. Форма заявления предусматривает обязательное внесение информации, которая содержит:

- данные об арбитражном суде, в который подается заявление;

- полную сумму задолженности по всем кредиторам;

- общую сумму претензий, которые не будут оспорены представителями предприятия-должника;

- любые обстоятельства и факторы, повлиявшие на появление убытков и потерю платежеспособности;

- сведения обо всех открытых банковских счетах, которые будут использованы при погашении долгов.

К заявлению обязательно прикладываются квитанции об оплате пошлины и услуг управляющего (или ходатайство о рассрочке). Хорошим вариантом может стать приложение собственного плана по оздоровлению или реструктуризации.

Основные этапы банкротства – цели и взаимосвязи

Каждый из этапов признания фирмы несостоятельной тесно взаимосвязан друг с другом и проводится ради достижения поставленных целей. Сроки мероприятий, их цели и задачи перечислены в Законе № 127-ФЗ. Рассмотрим подробнее все пять процедур:

Стадия 1. Наблюдение

Анализ текущего материального положения должника проводится на предварительном наблюдательном этапе (стат. 62-75 № 127-ФЗ). Для независимой оценки финсостояния назначается временный управляющий, который публикует уведомление о введении наблюдения. Эта стадия назначается также для обеспечения неприкосновенности активов предприятия, уведомления кредиторов, составления реестра требований. Руководство компании сохраняет свои полномочия, но с некоторыми (весьма существенными) ограничениями.

Максимальная продолжительность наблюдения составляет 7 мес. За этот период управляющий проводит полный сбор сведений о должнике, его финансово-хозяйственной деятельности, величине активов и обязательств, возможности восстановления нормального функционирования хозяйствующего субъекта. По итогам управляющий подготавливает сводный отчет, который наряду с протоколом первого кредиторского собрания, представляется в арбитраж. Затем судом принимается решение о целесообразности дальнейшего рассмотрения банкротства или прекращении дела в связи с возможностью оздоровления организации с целью погашения долгов в полных объемах. Также возможно подписание мирового соглашения и реструктуризация обязательств.

Стадия 2. Финансовая санация

Целью оздоровления должника становится восстановление финансовой платежеспособности юрлица и, соответственно, погашение образовавшихся долгов. Процедура проводится по законодательным нормам согласно стат. 76-92 Закона № 127-ФЗ. Этап назначается не во всех случаях, а только при выявлении скрытых потенциалов реанимации бизнеса. Решение о применении утверждается на первом кредиторском собрании совместно с разработкой предварительного графика погашения долгов.

Среди последствий санации нужно выделить следующие шаги:

- Отмена абсолютно всех досудебных действий по погашению долгов, включая уже выпущенные приказы о взыскании.

- Приостановление выдачи дивидендов, запрет на выплату процентов по акциям.

- Запрет на проведение любых операций с обязательствами (бартеры, зачеты и т.д.).

- Снятие арестов с активов должника, приостановление начисления санкций на суммы долгов.

Ответственным за выполнение принятого плана финоздоровления назначается независимый управляющий. Максимальный срок проведения составляет 2 года (календарных). Если же предпринятые меры не принесли ожидаемых результатов в виде улучшения финсостояния юрлица, осуществляется переход к внешнему управлению или сразу к конкурсному производству, то есть к распродаже активов.

Стадия 3. Внешнее управление

В соответствии с требованиями стат. 93-123 Закона № 127-ФЗ этап внешнего управления вводится по итогам санации при невозможности возврата к успешной жизнедеятельности должника. Или же применяется как единственная альтернатива при отсутствии резервов восстановления нормального материального положения компании. План управления разрабатывается экспертом-управляющим и в том числе включает в себя:

- Закрытие убыточных направлений бизнеса.

- Смену стратегии деятельности и перепрофилирование производственных проектов.

- Реализацию имущественных объектов организации.

- Взыскание дебиторских обязательств.

- Получение займов от третьих лиц, увеличение размеров вкладов участников.

- Дополнительный выпуск собственных акций для обращения на фондовом рынке.

- Проведение инвентаризации всех активов, выявление внутренних резервов бизнеса.

План управления может включать самые радикальные меры, необходимые для оздоровления должника, вплоть до массового сокращения персонала, прекращения выпуска продукции и привлечения сторонних квалифицированных управленцев. Максимальный период проведения равен полутора годам, в виде исключения пролонгируется до 2 лет. Если никакие действия не приносят результатов, долги не погашаются, судом выносится решение о внедрении конкурсного производства, а точнее свободной реализации активов юрлица.

Стадия 4. Конкурсное производство

Завершением признания несостоятельности должника выступает введение конкурсного производства. Сама процедура проводится строго по регламенту Закона № 127-ФЗ (стат. 124-149) и означает неизбежность банкротства бизнеса. По-прежнему и на этом этапе сторонам разрешается заключать мировое соглашение. Основная цель производства – максимально полное погашение кредиторских требований через продажу активов компании на свободных торгах. Руководством занимается назначаемый арбитражным судом конкурсный управляющий, на которого возлагаются следующие функции:

- Проведение инвентаризационных действий для определения перечня активов и их стоимости путем независимой оценки.

- Создание конкурсной массы с включением в специальный фонд расчетов с кредиторами всех ТМЦ должника, основных фондов и других видов активов, выявленных в ходе инвентаризации.

- Прием кредиторских требований для проведения торгов в целях соразмерного погашения совокупных обязательств.

По завершении этапа конкурсного производства и в случае нехватки активов для осуществления полных расчетов все непогашенные долги признаются удовлетворенными, а должник считается ликвидированным. По судебному решению органами ИФНС вносится запись в единый реестр (ЕГРЮЛ), деятельность юрлица прекращается.

Стадия 5. Мировое соглашение

Составление по обоюдному взаимному согласию мирового договора допускается на любом этапе рассмотрения банкротства. Первоначальное предложение может исходить от должника или кредиторов, но в действие соглашение вступает только, если никто из участников процесса не возражает. Если инициатором выступают кредиторы, соответствующее решение необходимо единогласно утвердить на собрании. Автоматически подписание согласия подразумевает полное прекращение процедуры неплатежеспособности.

Какая информация отражается в соглашении?

В первую очередь, это точный порядок погашения обязательств кредиторов; также обозначается формат расчетов, включая сроки и процентные ставки. Дополнительно в документ могут включаться и другие условия, не противоречащие законодательным требованиям. Нередко в заключении соглашения участвуют третьи лица – заинтересованные в погашении долгов инвесторы, в роли которых разрешается выступать как физлицам, так и предприятиям, в т.ч. иностранным. Нарушение исполнения условий соглашения со стороны должника служит поводом для возобновления процедуры банкротства компании.

Стоимость процедуры банкротства

Процедура банкротства – это весьма затратное мероприятие. Сначала, необходимо оплатить госпошлину, которая составляет 6000 рублей. Квитанцию об оплате необходимо предоставить вместе с подачей документов в арбитражный суд. Кроме этого, нужно также оплатить услуги внешнего управляющего за каждый месяц его работы. Минимальная расценка на них – 30 тысяч рублей.

Эти затраты владелец бизнеса несет еще до фактического назначения судебного разбирательства. Далее, в процессе движения по этапам банкротства, нужно будет оплачивать услуги аудиторов, консультации юристов, проведение независимых экспертиз, услуги адвокатов и нотариусов и многое другое. В общей сумме, затраты на процедуру банкротства оцениваются в 220-250 тысяч рублей.

Очень часто, если банкротство происходит по причине реальной неплатежеспособности предприятия, у владельца нет средств на оплату всех необходимых услуг. Тогда необходимо к обращению в суд приложить ходатайство судье. После его рассмотрения последний может назначить государственного управляющего, либо вынести иное решение, которое уменьшит финансовое бремя на период банкротства.

Сроки проведения

Во время проведения банкротства, юридическое лицо проходит через несколько процедур.

Закон устанавливает их максимально возможную длительность:

- Период наблюдения не может превышать 7 месяцев. За это время временный управляющий должен провести анализ активов и путей выхода из кризиса. Продления этого срока не предусмотрено.

- Период финансового оздоровления не может длиться более 2 лет (24 месяца). При этом первая и вторая очередь кредиторов должны быть погашены не позднее 6 месяцев с момента начала. Общая сумма долгов должна быть погашена за месяц до окончания периода.

- Период внешнего управления по закону длится 18 месяцев. При этом при истечении срока возможно его продление на период еще 6 месяцев.

- Период конкурсного производства — последний период банкротства. Он не может превышать 12 месяцев, однако при необходимости может быть продлен еще на 6 месяцев.

Внимание! Кроме этого, в любой момент между предприятием и должниками может быть заключено мировое соглашение. В момент его подписания процедура банкротства завершается.

Проведение торгов по банкротству юридического лица

Проведение специальных электронных торгов или аукциона необходимо для реализации оставшегося имущества и ресурсов. Все средства, вырученные таким способом, пойдут на оплату долгов банкрота в порядке очередности. В такой процедуре может принять участие любой желающий, который правильно оформит предварительную заявку и внесет небольшой задаток (размер редко превышает 10% от суммы стартовой цены). Все расчеты и внесение задатка производятся только в безналичной форме.

Существует несколько электронных торговых площадок, на которых регулярно проводятся торги. Наиболее крупной и прозрачной считается сайт Единого федерального реестра сведений о банкротстве. Именно на него конкурсным управляющим выкладываются все сведения о банкротстве юридических лиц, информация о предстоящей распродаже и полный перечень имущества.

Сами торги проводятся через два месяца после открытого размещения всех лотов для продажи. Параллельно появляется специальное объявление в периодической печати, а также на сайте популярного среди предпринимателей издания «Коммерсант». Это позволяет всем желающим собрать необходимые для участия документы и подготовиться к торгам.

В список могут быть включены практически любые активы и ценности:

- объекты незавершенного строительства;

- земельные участки;

- автомобили и спецтехника;

- здания и сооружения разного назначения;

- производственное оборудование;

- ценные бумаги.

Предварительно проводится независимая оценка стоимости таких активов, которая закрепляется документально. Цена на реализуемое имущество определяется собранием кредиторов и практически всегда невысокая. Обычно она проставляется в лотах за несколько часов до начала самих торгов.

Вся сумма, вырученная от продажи на аукционе, полностью уходит на покрытие задолженности перед кредиторами. Если некоторые активы не были реализованы, конкурсный управляющий обязан предложить их кредиторам в счет погашения оставшихся долгов.

Упрощенное банкротство

Процесс признания несостоятельности на общих основаниях требует больших затрат средств и времени, поэтому законом предусмотрена более упрощенная процедура. Она может применяться к тем предприятиям, владельцы которых самостоятельно начали его ликвидацию, создали специальную комиссию и провели тщательный анализ.

Обязательные условия для проведения банкротства по упрощенной схеме:

- у должника не хватит имущества для покрытия накопившейся задолженности;

- наличие принятого решения о полной ликвидации со стороны руководства.

В такой ситуации нет необходимости восстанавливать нормальную работу и платежеспособность предприятия-должника, затрачивая время на оздоровление и внешнее управление. Суд рассматривает дело, минуя эти этапы, практически сразу приступая к конкурсному производству. Согласно закону «О банкротстве» на все действия может уйти не более полугода.

Последствия банкротства юридического лица

После окончания последней стадии конкурсного производства и финальной распродажи всего имущества арбитражный суд заканчивает свою работу вынесением постановления, в котором признается несостоятельность (банкротство) юридического лица. Конкурсный управляющий слагает свои полномочия, а уставные и бухгалтерские документы передаются на хранение в государственный архив. На основе судебного приказа предприятие ликвидируется, а в единый реестр банкротства юридических лиц вносятся соответствующие записи о закрытии. Кроме этого:

- прекращаются все начисления штрафов и пени;

- учредители теряют свои доли в уставном фонде;

- штат сотрудников полностью распускается.

Также производится окончательное списание оставшихся долгов и займов, если денежных средств от продажи конкурсной массы не хватило для полного расчета.

6. Заключение

Банкротство юридических субъектов – сложнейшая процедура, которую следует изучить заранее, если вы намереваетесь признать несостоятельность своей фирмы или ликвидировать предприятие.

Чтобы сократить издержки и провести банкротство на выгодных для должника условиях, эксперты советуют привлекать для сопровождения процедуры профессионалов.

Процедура банкротства юридических лиц

В отношении должника — юридического лица может быть введена одна из предусмотренных законом процедур:

- наблюдение — процедура, применяемая в деле о банкротстве к должнику в целях обеспечения сохранности его имущества, проведения анализа финансового состояния должника, составления реестра требований кредиторов и проведения первого собрания кредиторов

(Глава IV Закона о банкротстве); - финансовое оздоровление — процедура, применяемая в деле о банкротстве к должнику в целях восстановления его платежеспособности и погашения задолженности в соответствии с графиком погашения задолженности (Глава V Закона о банкротстве);

- внешнее управление — процедура, применяемая в деле о банкротстве к должнику в целях восстановления его платежеспособности (Глава VI Закона о банкротстве);

- конкурсное производство — процедура, применяемая в деле о банкротстве к должнику, признанному банкротом, в целях соразмерного удовлетворения требований кредиторов (Глава VII Закона о банкротстве);

- мировое соглашение — процедура, применяемая в деле о банкротстве на любой стадии его рассмотрения в целях прекращения производства по делу о банкротстве путем достижения соглашения между должником и кредиторами (Глава VIII Закона о банкротстве);

Связанные темы

Банкротство